《商業周刊》創立於1987年,是全台灣最具影響力、發行量最大的財經雜誌。堅持先進的觀點、敏銳的新聞與中立的媒體角度,報導變化迅速的商業環境、成功人物的事蹟與世界的趨勢,提供讀者具深度與廣度的第一手消息。

相較其他學校對投資議題敏感,清華永續基金操盤手林哲群選擇公開每年投資績效,還因太過透明,被他校打電話來「關切」。

圖片放大

最近,各大學理財投資術,成為各校間熱門話題。

二月底起,監察院接連在北、中、南舉辦「大專校院校務基金座談計畫」,國立大學代表紛紛出席,報告其校務基金使用狀況、投資效益與困難等。

為何要大規模調查學校的財務狀況?這一切,緣於監察院在去年盤點52所國立大學的校務基金時,發現近3年(101年至103年)超過7成學校的預算執行未達收支平衡。這代表,學校的整體資金運用,有待進步。

教育部高教司大學經營及發展科科長曾新元解釋,過往,國立大學的經費來源為政府編列預算,但隨著高教擴張,為解決財政壓力,18年前,政府公布實施校務基金制度,基金來源除了部分政府補助外,還包含捐贈、推廣教育、建教合作與投資收益等自籌收入。

然而,監察院卻發現,仍有半數學校的自籌收入未達總收入的兩成。此外,大家更將校務基金的結餘放在銀行定存,從事投資的學校預估不到10間。「這已經不是天花板(法規限制)的問題,而是各校敢不敢做的問題,」曾新元說。

財政吃緊,大學管理者多了一項新挑戰:靠投資賺錢。

校務基金投資在國外行之有年,包含哈佛、史丹佛等校都是委外經營,國內則大多是由學校自己操盤。其中,擁有160億元校務基金、居全台之冠的台灣大學,累計其投資規模達20億元,8年來,平均每年投報率7%。然而,包含每年投資金額、校內外的投資小組成員等,全都保密到家,連教育部也難窺其面貌。

財務金融系主任操刀

定調保守,停利不停損

2014年底才開始投資之路的清華大學,反成為各校關注的後起之秀。

清大目前拿逾2億元操盤「清華永續基金」,以進場時間計算其累計收益和投注金額,平均每年投報率達6.6%,成績超越大盤,2年4個月總計賺進3300萬元,清大更將每年投資狀況在網路上公開。

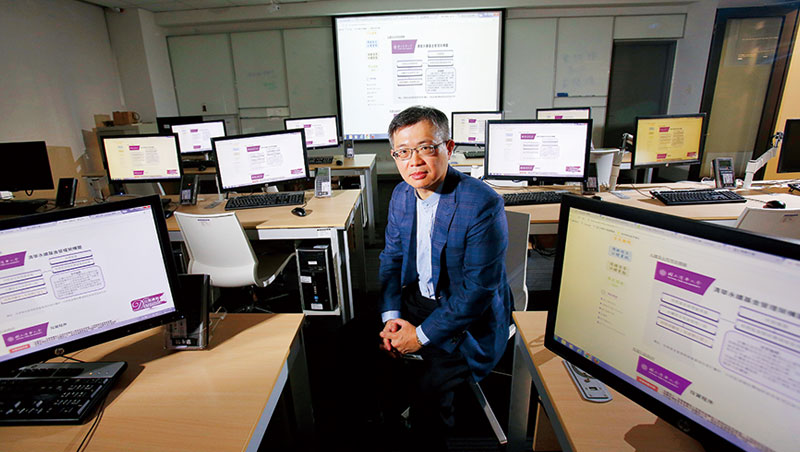

清大背後操盤手,是清大計量財務金融學系系主任林哲群。清大任教16年,不僅帶領學生贏得全國投資比賽冠軍,他開設的財務管理課程,也是台灣首門磨課師(MOOCs)在兩岸選修累計突破15萬人的財經課。挾帶高人氣的他,自然成為清大操盤人選。個人投資經歷11年的他坦言,這是份吃力不討好的工作。「做得好沒獎勵,做不好還得承受壓力。」當時多數老師不看好,還有人提議:「投資幹嘛?太冒險了,倒不如去募款!」

「不是追求高報酬,而是要走穩定和永續收益。」為消除眾人疑慮,他利用計量財務金融的專長訂定出資產配置,找出最安全的80檔股票:40%分配在台灣五十指數,30%則是鎖定指數股票型基金(ETF),僅有30%為自由操作,並透過自訂原則篩選個股。

走保守投資路線,找出基本面穩定的企業,過程中,他掌握「停利不停損」的原則,即便績效虧損也選擇持續布局,攤低成本,當市場回升,獲利達10%以上,他就依照市場狀況陸續贖回。

市場低迷反逢低布局

鎖定股利,掌握穩定現金流

他認為,學校不宜採取錢滾錢的冒險投資法,而是掌握住穩定的現金流量,「我鎖定股利,而不是資本利得。」他解釋,台灣五十指數和ETF雖然市場連動性高,但即便市場低迷,表現也較一般個股穩定,因此光靠這兩檔,去年就帶來逾500萬元配息。

面對市場狂跌,例如前年8月和去年1月,適逢兩次人民幣重貶,市場跟著跌,長達半年時間,清大帳面虧損達2000萬元。「市場往下,不一定是不好,反而能藉此逢低布局。」相較大多數投資人選擇停損,他反向繼續買,直到去年底大盤回升,靠著一檔谷底起漲30%的金融股,讓他一次賺進700萬元。這套投資法,現在開始吸引清大的各系所將結餘款投入使用,該基金建立2.5%的承諾收益,八成給系所、兩成給學校。

「要有專業,也要有膽識。」林哲群坦言最大難題是如何面對他人眼光。「當大家看到帳面赤字,怎麼避免雜音?」曾為此苦惱的他,選擇透明溝通,解除疑慮。清大主任秘書李敏解釋,學校投資有SOP流程,操盤者每年提報投資報告書,經由投資顧問委員和校務基金委員會同意後才能執行。同時,還得與各單位處室配合,「不是每個人或學校都願意這樣做。」

各大學正開始努力學生財術,長期研究校務基金的中山大學財務管理系教授張玉山分析,投資具風險,就操作來看,向政府爭取預算經費或是捐贈募資更為單純,在缺乏誘因下,政府想鼓勵各校玩投資,未來還充滿挑戰。

清大投資術

追求永續收益,資產配置分3塊

篩選出最安全80檔股票後配置:

30%指數股票型基金

40%台灣五十指數

30%自由操作

選股 3 原則:

1 股價波動相對穩定,年平均beta值小於1

2 長期穩定股利收入,現金殖利率高於3%

3 高盈餘指標,夏普指數高於20%

資料來源:林哲群

整理:李雅筑