繼上篇文章:幫小孩買房竟被扣430萬贈與稅?想幫小孩買房,怎樣才能省稅?後,我們繼續討論一般民眾對稅務、法律可能會有的誤解。

問題1. 保險給付都是免稅的,因此我只要把錢藏進保險就不用繳遺產稅

解答:國稅局現在有所謂的實質課稅,如果是刻意的避稅、高齡投保帶病投保等,還是有可能被課稅。

國稅局舉例1:

被繼承人於民國94年6月29日死亡,生前於 90年9月22日以躉繳方式投保終身壽險保單 3,893萬4,665元,並於91年8月8日以其本人為要保人及被保險人,並指定受益人,以躉繳方式投保終身壽險保單1億8,414萬8,760元(投保時約81歲);被繼承人在91年間腦部已有退化跡象,對個人人生係採消極態度。

被繼承人生前在91年8月8日繳納上述保費前,已積欠國泰世華銀行債務8,000萬元,又於91年10月14再舉借鉅額債務6,400萬元投保,合計1億4,400萬元,且貸款利率遠高於保單投資報酬率(最高行政法院100年判字第726號行政判決)。

國稅局實質課稅的理由是:1.高齡投保;2.躉繳投保;3.鉅額投保;4.帶病投保;5.舉債投保。

國稅局舉例2:

被繼承人於91年9月8日死亡,生前有鉅額財產1億3,800餘萬元,其於88年4月13日向銀行舉債2,950萬元,以躉繳方式投保終身壽險7筆(投保時77歲),指定其子女等5人為身故保險金受益人,保險金額2,095萬元,躉繳保險費2,944萬7,949元。後來被繼承人死亡,保險公司於同年月18日給付受益人保險金計3,273萬185元,繼承人於同年10月2日及3日按各自受益比例分別清償上開銀行借款本息計3,716萬4,150元(最高行政法院97年度判字第675號判決)。

國稅局實質課稅的理由是:1.躉繳投保;2.舉債投保;3.高齡投保;4.保險費高於保險金額;保險給付相當於已繳保險費加計利息金額。

財政部高雄國稅局表示,為協助民眾釐清那些保單特徵可能涉及租稅規避,避免繼承人在數年後領取被繼承人死亡人壽保險金時,被補稅甚至裁罰,財政部在109年7月1日特別重新檢討「實務上死亡人壽保險金依實質課稅原則核課遺產稅案例及參考特徵」供徵納雙方遵循。

國稅局所列出之死亡人壽保險金依實質課稅原則核課遺產稅參考特徵,包含以下幾項:

1.帶病投保;2.躉繳投保;3.舉債投保;4.高齡投保;5.短期投保;6.鉅額投保;7.保險給付低於或高於已繳保險費。

面對國稅局這樣拚命追稅,是不是你想要轉嫁風險、預留稅源,利用保險來做規畫都不能做了、做了也沒有用?那倒也不用這麽悲觀,合理的投保國稅局大概也很難去挑剔,被實質課稅的都非常態性投保,一般人不會生了重病才去投保、跟銀行借款幾千萬去買保單等。

以前的遺產稅率高達50%,因此如何節稅、避稅大家都各顯神通。現在遺產稅率降至最高20%,建議你不要一直把焦點擺在節稅上,你應該是去想想身後可能會留下多少財產,在生前好好規畫,讓你的財產依照你希望的方式做好好的運用。不要沒有做任何規畫,身後留下一堆財產,讓子女為了財產吵翻天,也平白繳了不少稅。如果你把財產傳承在生前都安排好了,也不用留下太多可被課稅的財產。被課稅多少應該不是你該在意的,對你來説把財產好好運用,可能比拚命節稅還有意義。

民眾面對國稅局如此課稅,你應該注意什麽?有一點需要注意的是:不要亂聽信業務員誇張的行銷話術,而誤踩避稅的地雷。這些話術可能有:

話術1.生病不用告知,只要你挺過2年,保險公司一定要賠

事實是,事故發生了要申請理賠,保險公司會去調閱這個人過往就醫等紀錄,如果被查出投保前就有病史,而且是會影響到保險公司核保結果的,即使過了2年,保險公司還是不會賠的。

話術2.保險是最佳的節稅工具,用錢去買保單就都免稅了

事實是:保險給付是有條件的免稅,並非所有的保險給付都免遺產稅。如果業務員提供你的DM寫免稅等,或是他跟你講的話你覺的有疑慮,你可以保留相關的證據。如果他們要你隱瞞病史不用告知等,你也需要再三確認,最好親自跟保險公司核對,免得買到無效保單。業務員如果教唆保戶做不實告知等是會被懲處的,甚至可能被客戶告上法院。

金管會保險局2019年9月核定「保險業務員登錄懲處參考標準暨涉有犯罪嫌疑移送參考表」,其中明確列示9大項會被移送法辦的行為態樣,一旦業務員誤觸法網,恐將被保險公司移送、坐牢。

這9大項行為態樣其中第2項:「唆使要保人或被保險人對保險人為不告知或不實之告知;或明知要保人或被保險人不告知或為不實之告知而故意隱匿」中有3點。

1.保戶外觀明顯可見或業務員明知應告知事項而惡意隱匿或唆使客戶隱匿。

2.協助、任憑保戶偽造、變造或做不實之登載於要保書、理賠申請文件或其他文件。

3.唆使(誘導)要保人或被保險人對應告知事項做不實之告知。

業務員如果違反上述3條,它的懲處是撤銷登錄。

問題2:保險死亡給付3,330萬元內一定免稅

解答:

保險死亡給付是有條件免稅的,分幾種情況說明:

1.如果是民國95年1月1日前購買的保單,保險理賠金不會計入遺產總額繳遺產稅,也不用計入最低稅負制。

但是如果是上面的重病投保、短期投保...等樣態,還是有可能會被國稅局實質課稅,保險理賠金會計入遺產總額繳遺產稅,如果沒有被實質課稅,也不用適用最低稅負制。

2.如果是民國95年1月1日後購買的保單,都要適用最低稅負制,當然它還是有可能會被國稅局實質課稅。

如果適用最低稅負制,這時保險死亡給付每一申報戶全年領取合計在3,330萬元以下是不用計入基本所得額的。如果超過3,330萬元,扣除後,和海外所得等項一起納入當年度基本所得額。但是因為最低稅負制還有一個免稅額670萬,若再計算扣除免稅額670萬,當年度如果沒有海外所得等項目,合計保險身故理賠金超過4,000萬元,受益人領到的保險死亡給付才會計入最低稅負制,但是計入不一定要繳稅,最低稅負制和所得稅是擇其高者來繳稅。

遺產及贈與稅法第16條第9款:左列各款不計入遺產總額:九、約定於被繼承人死亡時,給付其所指定受益人之人壽保險金額、軍、公教人員、勞工或農民保險之保險金額及互助金。

保險法第112條:保險金額約定於被保險人死亡時給付於其所指定之受益人者,其金額不得作為被保險人之遺產。

例如,小蔣前一年領取父親的身故保險金4,200萬,沒有其他海外所得等,今年最低稅負制需繳40萬元,而小蔣今年所得稅就得繳50萬元。最低稅負制和所得稅擇其高者,繳一項就好,所以小蔣只要繳交所得稅50萬元,不用繳最低稅負制的40萬元。

要注意的是:保險死亡給付每一申報戶全年領取合計在3,330萬元以下不用計入基本所得額,它必須符合幾個條件:

1.保單必須是受益人與要保人非屬同一人之人壽保險及年金保險,而且是死亡給付,非屬死亡給付部分,應全數計入基本所得額,不得扣除3,330萬元之免稅額度。

2.只有人壽保險及年金保險適用,其他的健康保險給付、傷害保險給付、及受益人與要保人為同一人之人壽保險及年金保險給付,均不納入個人基本所得額,自無扣除3,330萬元免稅額度問題。

最低稅負制是為了使適用租稅減免規定而繳納較低之稅負,甚至不用繳稅的公司或高所得個人,都能繳納最基本稅額的一種稅制。所得基本稅額條例在民國94年12月28日完成立法,自95年1月1日起施行。

最低稅負制應計入個人基本所得額的項目有哪些?

應計入個人基本所得額的項目:

(一)海外所得:指未計入綜合所得總額之非中華民國來源所得及香港澳門地區來源所得。一申報戶全年合計數未達新台幣100萬元者,免予計入;在新台幣100萬元以上者,應全數計入。

(二)特定保險給付:受益人與要保人非屬同一人之人壽保險及年金保險給付,但死亡給付每一申報戶全年合計數在3,330萬元以下部分免予計入。超過3,330萬元者,扣除3,330萬元後之餘額應全數計入。

(三)私募證券投資信託基金的受益憑證交易所得。

(四)申報綜合所得稅時採列舉扣除額之「非現金捐贈金額」(如:土地、納骨塔、股票等)。

(五)個人綜合所得稅的「綜合所得淨額」。

(六)選擇分開計稅之股利及盈餘合計金額。

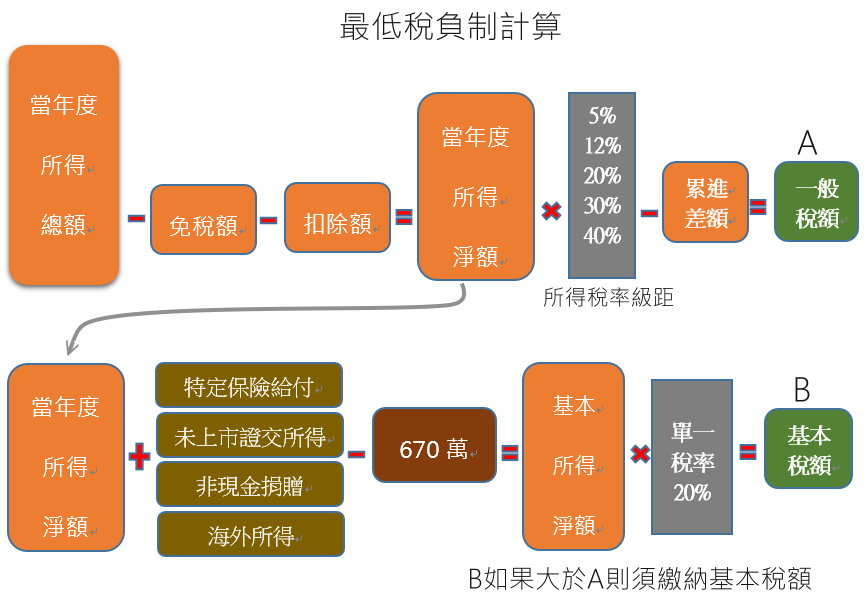

最低稅負的計算公式:基本稅額(最低稅負)=(基本所得額-新台幣670萬元)×20%。如果必須申報個人基本稅額者,是不是就必須繳納基本稅額?不一定。基本稅額應先與一般所得稅額做比較。如果一般所得稅額高於或等於基本稅額,則不必再繳納基本稅額,只要依原來的綜合所得稅規定繳稅即可。如果一般所得稅額低於基本稅額,除原來的綜合所得稅額外,還要就基本稅額與一般所得稅額之差額繳納所得稅。

問題3:如果被認定是遺產要繳遺產稅,我還要繳最低稅負制的20%?

依財政部台財稅字第10200009960號函的說明,「受益人與要保人非屬同一人之人壽保險給付,既經稽徵機關依實質課稅原則認定係屬遺產,就不適用遺產及贈與稅法第16條第9款規定,而應計入被繼承人遺產課徵遺產稅,自無適用所得基本稅額條例第12條第1項第2款規定問題」。這樣的課徵原則不是遺產稅與所得稅二擇一,而是先確定是否課徵遺產稅。若保險金計入遺產課稅,受益人就不必再計算繳交最低稅負;若未計入遺產課稅,才納入最低稅負的計算。

國稅局舉例說明遺產稅與最低稅負制二者不會重複課稅:

Q:要保人陳君即為被保險人及被繼承人,生前投保人壽保險及躉繳鉅額保費,並指定其孫子王君為受益人。王君取得保險公司死亡人壽保險給付計新台幣4,000萬元,原依所得基本稅額條例規定,扣除3,000萬元後,剩餘1,000萬元,加計綜合所得淨額,申報及繳納綜合所得稅。惟上開死亡人壽保險給付嗣經稽徵機關依實質課稅原則認定係屬遺產,是否能申請因1,000萬元計入基本所得稅額課徵綜合所得稅,所溢繳退稅款?(註:所得基本稅額條例規定之扣除額現在已調整為3,300萬元)。

A:受益人與要保人非屬同一人之人壽保險給付,既經稽徵機關依實質課稅原則認定係屬遺產,尚無遺產及贈與稅法第16條第9款規定之適用,而應計入被繼承人遺產課徵遺產稅,自無適用所得基本稅額條例第12條第1項第2款規定問題。就上揭案例,保險公司給付上開死亡人壽保險金4,000萬元,既已依實質課稅原則計入陳君遺產課徵遺產稅,另王君免依所得基本稅額條例規定,將4,000萬元計入基本所得額課徵綜合所得稅。本案若對死亡人壽保險給付計入基本所得稅額課徵綜合所得稅,有溢繳稅款情形,則可申請退稅(資料來源:高雄國稅局)。

我們日常生活中有太多牽涉到稅務法律相關的問題,民眾可能對這些事情有蠻多不懂或誤解的地方。我寫了二篇文章後發現還是有不少題材沒寫到的,民眾碰到這些有可能碰觸到國稅局地雷的事情,建議還是要多方求證或請專家協助,免得多繳稅、被罰款等。

作者簡介_廖義榮

作者擁有國際理財規劃認證CFP證照,是專職的獨立理財顧問,提供客戶理財規劃顧問諮詢服務,公益/私益信託設立諮詢,及在企業推廣EAP員工協助方案:員工理財教育與諮詢。接受企業、團體預約退休規劃或理財投資相關課程講師,員工理財規劃諮詢,或個人/家庭理財規劃諮詢,聯絡信箱:jose.b123@gmail.com。

網站:https://ifacfp.com/

Facebook粉絲頁:Happy Goal 樂活理財粉絲團