高股息ETF是投資人的最愛,今年以來不僅規模暴增,發行檔數也突破13檔。尤其是,多檔高股息ETF正巧持有今年最夯的AI股,使得高股息ETF股價狂飆,漲幅還更勝權值型ETF。

然而近期AI股大修正,許多投資人也擔心,高股息ETF股價是否也面臨大波動。現在究竟該續抱,還是該出場呢?

回答這個問題前,投資人應該從2個面向來評估。

1.你想要長期領息,還是想要短線賺價差。

2.高股息ETF投資內容大不同,你選高波動還是低波動?

高股息ETF要留要賣?投資決策考量

1.定期定額投資人,應該持續投資

採取定期定額投資者,關注重點是持續累積單位數,股市下跌階段正好可以撿便宜,是最佳投資時點。不需要改變投資策略,而是要堅定的守住投資紀律。

2.單筆投資,想要長期領息者

單筆投資、想要長期領息者,需要考慮股價波動性。如果股價波動幅度過大,很可能發生「賺到股息、賠掉價差」的風險。因此需要仔細評估,該ETF主要投資產業、個股、分散程度,以及股價波動姓。

若是產業過度集中,如電子股占比過高,其他產業分散少,則需要留意波動風險。波動高的ETF,可以賣出部分(如一半或三分之一),轉為每月定期定額分批進場,如此可以降低股價波動風險。如果所持有ETF屬於低波動,且產業分散,則可繼續持有。

3.單筆投資,短線賺價差

若是單筆投資、只想賺價差的投資人,今年前7個月ETF報酬率相當亮眼,可以考慮落袋為安。目前多檔ETF技術面跌破月線,短線面臨修正風險,短線投資人可以先行賣出,觀察後續大盤是否回穩,再考慮進場。若是波動性較小、產業較分散的ETF,可以考慮只賣出部分,等待止跌後再進場。

不只看ETF配息率,也要看波動性。

目前已經有13檔ETF掛牌,其中有2檔今年新掛牌,暫不列入討論。從上半年的表現,已經可以看出雖同屬高股息ETF,但個別投資內容差異大,投資人應該要檢視持股與波動性,作為是否續抱的參考。

以今年截至8月11日表現。元大高息低波(00713)、復華富時高息低波(00731)、國泰股利精選(00701),較符合低波動特性,同時在股價表現上也相當穩健。另外,去年掛牌的凱基優選高股息(00915),相對波動性也比另2檔去年掛牌的ETF波動低一些。而富邦特選高股息(00701),因為持股更動幅度大,是波動性相對較高的ETF。

高股息ETF今年以來績效、波動、配息

資料日期:2023.08.11 資料來源:CMoney、投信網站

圖片放大

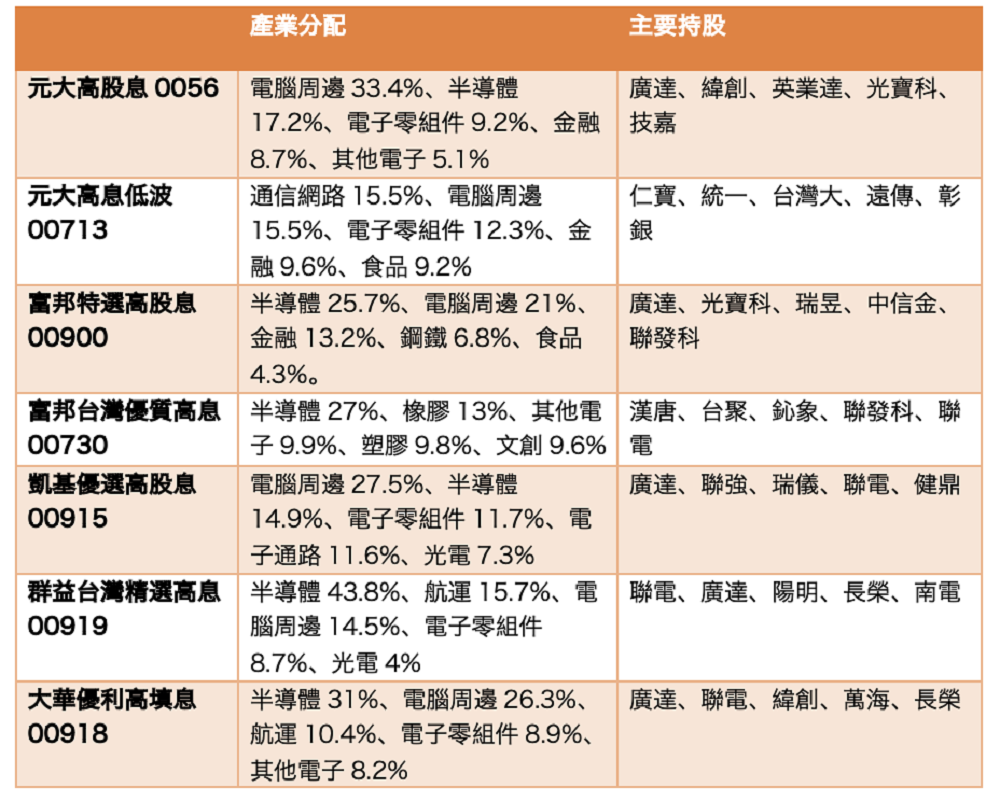

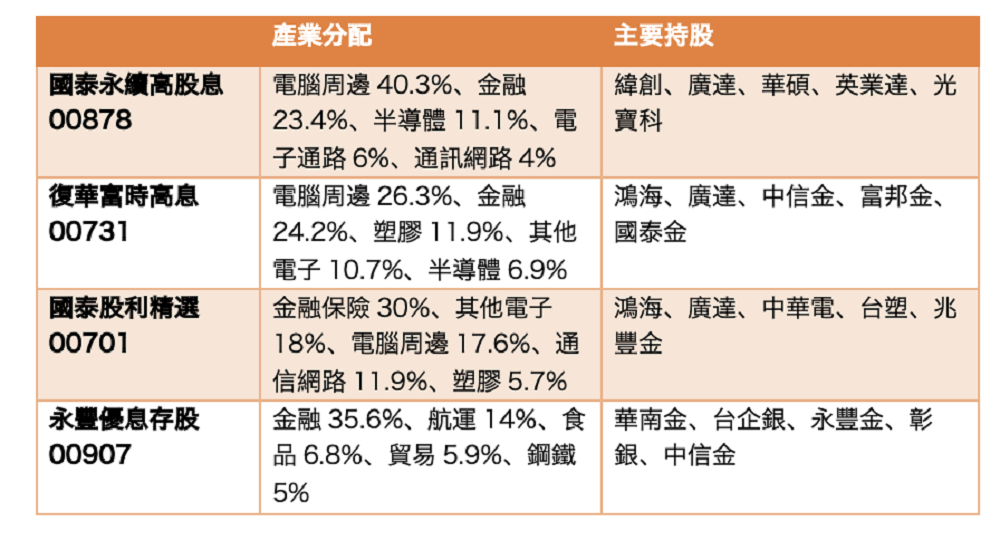

留意持股內容與產業配置比重

今年以來,人氣最旺的元大高股息(0056)、國泰永續高股息(00878),正好前5大持股都是今年以來飆漲的AI概念股,使得這2檔ETF表現突出。值得欣慰的是,雖然近期AI股大幅整理,但該2檔ETF的波動幅度仍小於個股衝擊。再進一步比較2檔ETF差異,00878的金融股持股有23%,波動性比0056略低一些。

另外,共有4檔ETF金融股占比較高(00878、00731、00701、00907),可在電子股修正時,發揮穩盤效果。不過,永豐優息存股(00907)持股幾乎以非電子股為主,因此上半年表現相對落後許多。

目前多數高股息ETF,電子股占比相對較高,不過,仍要留意主要持股差異,例如:00713,前5大持股並非AI股,但上半年仍交出不錯成績單。又如群益台灣精選高息(00919)、大華優利高填息30(00918),雖以電子股為主,但航運股也分別有15%、10%,能否發揮抗震功能,也仍需要觀察。

高股息ETF主要持股分配

資料日期:2023.08.11 資料來源:CMoney

圖片放大

金融股占比較高的高股息ETF

資料日期:2023.08.11 資料來源:CMoney

圖片放大

高股息ETF數量愈來愈多,投資人要做的功課也愈來愈多,不能只問每次配息率高不高,是否要參加除息,應該要花點時間,研究一下ETF主要持股,以及可能的波動風險,才知道自己可以長期投資安心續抱,還是需要更換投資標的(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)。

本文獲「moneybar」授權轉載,原文:高股息ETF大漲之後,你該留、該賣?

延伸閱讀

00929成立以來大漲逾20%,他的成分股有哪些?投資高股息ETF該注意什麼?

高股息ETF大勝市值型?0050、006208、00912等11檔市值型ETF報酬率比一比!

高股息ETF老大哥0056股價飆漲,還能買嗎?過來人分享:努力增加部位數才是重點

作者簡介_moneybar

moneybar是財經商業社群網站,幫助你實現財富自由,快樂退休。我們打造「個人化」財商FQ知識,提供:國際金融資訊、台股及ETF投資趨勢、高手實戰經驗。追蹤我們,提升你的 「資」識力,成為投資高手!