現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。

在週六,波克夏股東會登場,

長達七個多小時中,

巴菲特與合夥人查理蒙格分享他們的投資心得和看法,

回答了股東、投資人、分析師和媒體提問。

眾所皆知,巴菲特是價值投資的信奉者,

而每年也不忘老調重彈一個重點,

告訴大家投資一定要找尋「可以長期安心持有的心態」去買股。

如果是具備「護城河」的公司,更是可以優先挑選。

只不過護城河的概念,被特斯拉(股票代號:TSLA)CEO,有鋼鐵人之稱的馬斯克嗆聲:

「如果你唯一的優勢是護城河,那麼你遲早會被淘汰,真正重要的是不斷創新。」

長達七個多小時的股東會,簡單整理重點讓讀者快速了解!

一開頭便宣布九年來首度虧損!

是的,波克夏第一季虧損11.4億美元。

在發布的季報中顯示,公司九年來首度虧損。

儘管公司指出虧損主要是由於會計準則的改變,

但是巴菲特以往重視的衡量淨收益的指標——

每股帳面淨資產也出現了下滑。

財報顯示,波克夏第一季投資虧損62.63億美元,

衍生性金融商品虧損1.63億美元,

經營利潤52.88億美元,合計虧損11.38億美元。

之前老巴便曾打過預防針,

他表示會計準則的改變,

勢必會讓他們的操作績效有很大的波幅,

因為手上的帳面持股太多,

而且都會持有非常多年的時間,

即使短期會有下跌也是正常,

但是這些都列入虧損,他們也只能面對。

虧損來自於62.6億美元的帳面損失。

波克夏兩大股票富國銀行(股票代號:WFC)和可口可樂(股票代號:KO),

第1季都表現不好,分別跌13.6%和5.3%。

美中貿易戰怎麼看?

當巴菲特被問到美中貿易摩擦的局勢時,

他表示,作為一個長期以來的樂觀主義者,

他相信全球兩個最大經濟體有非常多的共同利益,

儘管貿易緊張不可避免,兩國都能從合作中得到更多。

簡單來說,他認為這個問題很難真正的得到答案,

不過樂觀的信仰讓他相信全世界還是會更好的繼續走下去!

況且高齡88歲的巴菲特,他還表示8是中國的吉祥數字,

他打算在這一年繼續找尋中國的好企業去併購。

其實全球到處都有好公司,只是要找到「誘人價格去買入」,

這點並不容易。

核心持股富國銀行遭遇麻煩,什麼情況下要退出?

巴菲特被問到在什麼情況下會退出對富國銀行的投資,

畢竟這陣子富國銀行還身陷醜聞,

股價直直落,難道都不用處理?

其實這問題我也遇到許多朋友詢問,

在價值投資領域中,買進後真的都不用管?

如果都傳出虛假帳戶的醜聞,這樣還不算嚴重?

為什麼巴老遲遲沒有大量賣出?

直到這次的股東會得到了解答!

(雖然不見得真的是他的真心話)

巴菲特說富國銀行的問題來自於激勵機制。

他還表示,他的一些非常棒的投資,

例如美國運通(股票代號:AXP)、GEICO都曾面臨過很糟糕的問題,

後來這些問題獲得了解決。

所有大銀行都有過一些問題,

他不認為富國銀行的問題比其他銀行更為嚴重。

巴菲特表示喜歡富國銀行這筆投資,

喜歡CEO(Tim Sloan),他在努力解決公司的問題,

最重要的是找到問題把它們解決,讓公司變得更為強大。

老巴的兩位繼承人Weschler和Combs績效可能永遠不會公布

投資者非常關注巴菲特未來卸任後的公司走勢。

當被問到兩大投資經理Ted Weschler和Todd Combs的選股能力如何,

以及投資回報業績是否跑贏了S&P500時,

巴菲特表示「可能永遠都不會公布兩個人的個人投資表現」,

兩人的投資記錄從入職以來基本與標普大盤相當,

有時候能跑贏大盤贏得績效獎。

而投資人又問說,

那以後這兩位經理一樣會幫「垂死的公司進行輸血」然後獲得可觀的報酬?

老巴認為這是當然的,況且對方也不會介意是他本人還是這兩位經理。

(這是當然,你公司都快不行了,只要找得到資金救援,是不是老巴不重要吧)

補充:巴菲特曾在金融危機期間用投資的方式為

高盛(股票代號:GS)、通用電氣(股票代號:GE)、美國銀行(股票代號:BAC)等老牌企業伸出援手。

有興趣的讀者朋友不妨上網爬文,

當年巴菲特伸出援手所開出的條件,

也讓波克夏賺到大把鈔票。

不會發放特別股息、規模越大的公司績效越難卓越

波克夏持有現金雖然有小幅下滑一點,

不過還是接近1000億美元,

有股東詢問,如此龐大的現金是否會用來發放一次性的特別股息?

老巴回答很清楚:「不可能發放特別股息,只有公司決定現有資本不能被更有效利用時,才會尋求最佳的途徑來回饋股東。」

巴菲特在股東大會感嘆說:

「投資組合的規模越大,越難跑贏市場。」

有股東提問:「如果只有10億美元該如何投資?

以及波克夏是否會投資新興市場?」

巴菲特表示,應該不會投資新興市場,

自己最愛的還是美國市場。

若是管理資金規模更小一些的投資組合,

有機會做到一些目前不能做的事情。

巴菲特第一優先選擇「永遠是投資布局在美國的公司」。

我個人看法則是:

如果發放一次性的股息,又可以減輕波克夏目前的噸位,

其實也不是一件壞事,只不過誰不喜歡資金越來越大呢?

這真的是一個誘人魔戒。

對於蘋果、微軟、亞馬遜、Google的看法

他非常贊同蘋果(股票代號:AAPL)價值1000億美元的「股票回購計劃」。

股票回購會減少市場上流通的股票數量,

那他在蘋果的股份權重自然也增加。

他目前還沒看到適合蘋果的併購對象,

可以用現金購買的,又可增加公司收入的大型併購對象。

查理蒙格也表示,他們雖然不贊成所有的股票回購策略,

但這是對蘋果最好的選擇。

巴菲特還說:「從我們的角度看,我們希望看到蘋果股價下跌。

對於一個公司的長期投資者而言,公司股票價格下跌是好事,

因為意味著股東將可以用更便宜的價格擁有該公司股票。」

蘋果公司股價今年已累計上漲8.6%。

上週五,巴菲特曾向CNBC透露,

今年Q1增加了7500萬股蘋果股票,

累計持有約2.4億股,持股比例約4.8%。

到去年年末,按市值算蘋果就已經是波克夏第二大重倉股。

巴菲特說他從不持有微軟(股票代號:MSFT)的股票

是因為他和創始人比爾蓋茨是好朋友,他不投資是為了避嫌。

而亞馬遜(股票代號:AMZN)在CEO貝佐斯的領導下,

作出了一個接近奇蹟的事,

不過既然是奇蹟,那他則不認為應該投資奇蹟!

(聽起來是因為價格已經高成這樣,沒必要去追高)

對於Alphabet(Google母公司),股票代號:GOOGL

巴菲特:「這個公司犯了錯誤,無法確定該公司前景將好於目前股價所反映出的。」

強調之所以會投資蘋果是因為他對公司資本所產生的價值

以及公司生態系統都得出了定論。

查理蒙格則幽默的說,去過Google公司總部。

它看上去像一個幼兒園。

巴菲特補充:「一個非常昂貴的幼兒園。」

講到虛擬貨幣,兩老都認為要遠離

記者詢問巴菲特更多關於虛擬貨幣的看法。

巴菲特認為虛擬貨幣的結局將非常慘。

「虛擬貨幣不是一個像土地或者公司這樣能產生價值的資產,

持有者只是互相用高價去追買產生利潤,

這和集郵與收藏黃金是一樣的道理。」

巴菲特還說:「如果你在基督時代買過黃金,

並且使用複合利率計算,也只有百分之零點幾。」

雖然人們可能會像去年那樣對虛擬貨幣市場趨之若鶩,

但熱潮過後,糟糕的結局就要出現,這樣的交易也往往吸引騙子。

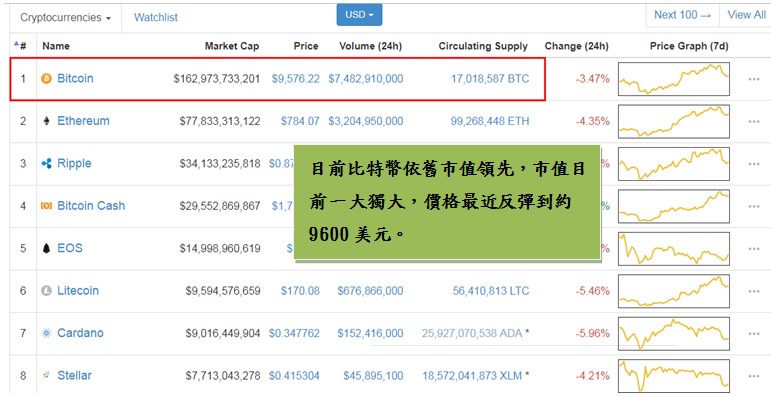

上圖為虛擬貨幣市值與報價(截至5/7凌晨1點)

圖片放大

對於巴老的智慧,不知道大家有什麼想法呢?

巴菲特在當代的績效確實卓越,

不過也有一說,認為是他從頭到尾都順風,

因為美國的經濟擴張期,被他完完整整的吃到了。

這五十年來不就是美國最強盛的時期?

不管怎麼說,這樣的獲利長青樹,

依舊有許多的竅門與選股方針提供給我們思考。

【快速結論】

巴菲特看好蘋果的程度,幾乎已經到了癡心絕對!也因此成為蘋果第三大股東,波克夏第二大持股的公司,而操盤金額越大,要繳出卓越的績效也越難,這點也是巴菲特不斷強調的。

本文獲「畢德歐夫」授權轉載,原文:波克夏9年來首度虧損,2018波克夏股東會重點整理~巴菲特最新持股看法與投資人問答,為什麼不買微軟、亞馬遜、Google,卻大買蘋果持股來到4.8%

作者簡介_畢德歐夫

現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。