摘要

1.在強勢美元之下,要留意高負債的新興市場爆發連鎖性的破產或倒債危機。

2.今日亞洲金融市場的體質強健度遠高於1997年,不過若全球出現連鎖性骨牌效應,到時候全球股市都難以倖免,特別是,剛開始比較抗跌的股市,之後反而有可能會補跌。

3.雖然現金購買力長期來看會貶值,但若有金融危機發生,最好的應對策略還是現金,錢不會咬你,留一些現金在身邊,還是一件很重要的事。

想在金融市場活久一點,就要對風險有基本的警戒心,最近傳出一些新興國家有破產危機,大家不要冷眼旁觀,覺得事不關己,而是要謹慎以對。

最近大家都對美國經濟是否陷入衰退很關切,但峰哥更關心一件事,雖然目前還沒有發生,但要留意這這個狀況是否惡化,一旦往這個方向發展,就會是很麻煩的事。

這件事就是在美元強勢之下,可能引爆的新興市場國家連鎖性破產或倒債危機。在過去30年,類似的狀況惡化成大規模系統性風險危機,就是在1997年~1998年的亞洲金融風暴,當時峰哥進入媒體不久,馬上被震撼教育,亞洲股匯市大跌,市場激烈波動,導致不少投資人損失慘重。

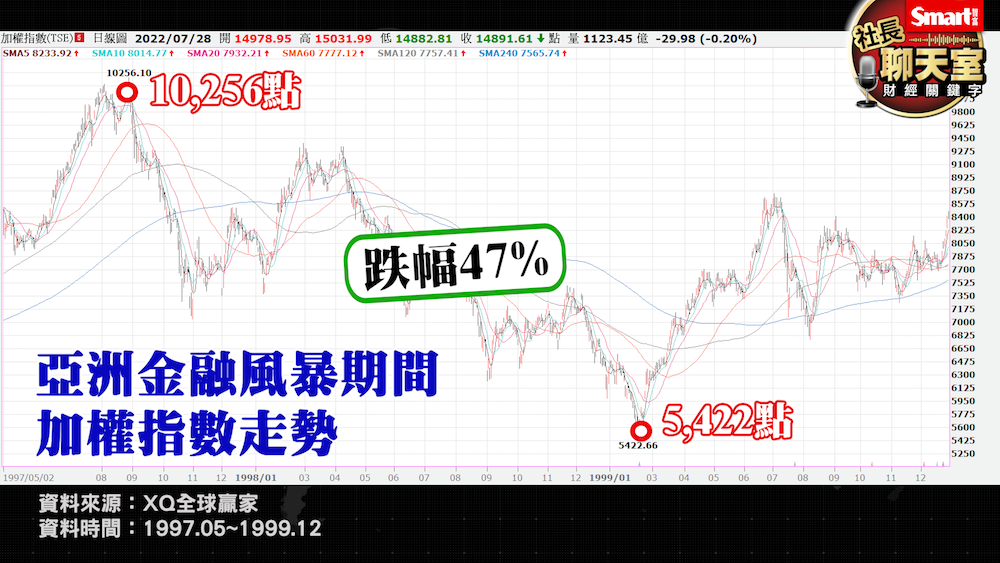

台股在1997年亞洲金融風暴時,加權指數從最高點1萬256點,一路跌到低點5,422點,跌幅高達47%。

1997年亞洲金融風暴,台股跌幅達47%

現在,又是強勢美元當道,最近開始出現斯里蘭卡國家破產,接著高債務國家,像是阿富汗、阿根廷、埃及、寮國、黎巴嫩、緬甸、巴基斯坦、土耳其、辛巴威等,都被美聯社點名有高風險,譬如阿根廷,它的外債占GDP(國內生產毛額)的比重,已經達到近15年來的最高水準。土耳其,外債占GDP的比重更是達到近30幾年來的最高。

雖然上述這些國家的財政脆弱問題並不是一天兩天,但在美元升息時期,都會讓狀況更加惡化。這個讓峰哥產生反射性的警戒,因為目前狀況雖然還不到骨牌式的危機,但若美元持續強勢的時間拖長了,以及美元利率繼續再升高,都會使上述國家的麻煩更大,如果很不幸的,有大型金融機構捲入某個國家債務危機太深,就會產生連鎖效應,所以我們現在雖不必過度緊張,但要保持警戒。

先來說明,為什麼美元強勢之下,容易造成新興國家破產。因為新興國家的貨幣,通常在國際間的信用程度較低,所以舉債時,大多數債權人會要求以美元來支付債券的利息與本金,這通常被稱為美元計價的新興債券。如果常有在投資新興市場債的投資人應該就會發現,用本地貨幣計價的新興債通常很少,大部分的新興債,不管是公債或公司債(公債是國家發行,公司債是企業發行),多半都是以美元計價,但這沒辦法,因為放款給新興國家已經屬於高風險,如果再用當地貨幣,就會變成雙重風險,所以新興國家的債權人,大都傾向接受美元計價債券。

於是問題就來了,金融市場有句老話:「我的美元,你的問題(The dollar is our currency, but it's your problem.)」這句話是出自1971年,美國尼克森(Richard Nixon)總統任命的財長康納利(John Connally),他的名言。當年,因為美元就爆發貶值危機,最終造成美元兌黃金固定匯率時代的結束,有興趣的人可以參考我們之前在Youtube上架的影片〈繼2008年金融海嘯之後,美元霸權可以再次收割全球韭菜嗎?〉。

美國很擅長在不同時期交互操作強勢美元與弱勢美元政策,來解決它自己的經濟難題時,但後遺症就是大量債務國家在美元升值、升息時期,容易陷入更嚴重的債務危機。

這邊要先釐清一件事,國家債務問題,大部分都是債務國自己的錯,他可能是資金運用效率不佳,或是主政者好大喜功舉債過度,或是有貪污的情事等等,所以債務國也不要怨別人。就像你借錢給別人,如果收取的是合於市場的利率水準,結果債務人倒帳了,卻反過來批評債權人說,當初幹嘛借錢給他,豈不荒謬?

回到債務國還債的問題上,常態情況下,國家舉債是為了建設,當債務到期時,只要信用狀況還可以,國家通常不會拿外匯存底,也就是美元去還債,而是會舉新債還舊債,因為國家總是需要更多的錢來支應未來的財政需要。可是,當美元突然快速升息時,舉新債的成本會變高,但之前趁低利率借進來的錢,此刻一時間也還不起,可能央行沒那麼多美金,再加上美元升息、升值形成趨勢後,資金會從新興市場回流到美國,導致願意投資新興市場,或願意借錢給新興市場的人變少,這就形成惡性循環。

對新興國家而言,舉新債會讓成本更高;但不舉債又有倒帳危機

在資金從新興國家回流美國時,卻常是新興國債務處於高峰期的時刻,此刻,舉新債,成本更高;不舉債,又有倒帳危機,最糟的是,一旦市場傳出風聲,這些國家的信用評等惡化,利率就飆得更高,就更借不到錢,最終只好靠國際貨幣基金(IMF)或世界銀行(WB)這類機構的援助。

我們常說,中央銀行是銀行的銀行,這就是說,銀行有危機,可以去找央行借錢,而國際貨幣基金或世界銀行,就等於是各國央行的銀行,當各國央行出現外匯存底枯竭,付不出外貿貨款或債務利息時,就去找國際貨幣基金或世界銀行借錢。

我們以1997年的韓國經濟危機為例,當時它是亞洲金融風時,暴受創最嚴重的國家之一,韓元兌美元匯率在一年多的時間裡,急貶34%(1997年6月~1998年7月),造成償還外債能力陷入困境,幾乎連外貿進出口業務,都因為央行外匯存底不足,而要被迫無法進行。