現為專職投資者,1968年出生,資訊工程研究所碩士,曾任微軟、埃森哲、惠普科技、英特爾產品經理及部門主管達25年。

深信並實踐成長股長期投資策略,投資於美國成長股,近25年(1996年至2020年)年化報酬率達25.37%(美國S&P 500指數同期則為7.51%)。

憑著科技產業專業知識及深厚研究功力,長期持股部位皆已享有數倍報酬,40歲時已靠美股累積足以退休的財富,52歲正式告別職場,每日仍花費龐大的時間沉浸於股票基本面及產業趨勢的研究。

著作:《超級成長股投資法則:理科大叔買美股25年暴賺283倍》

部落格:林子揚的部落格

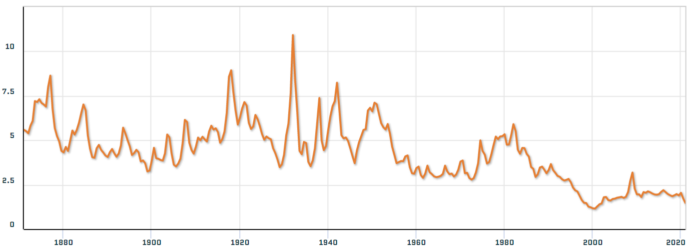

自1980年以來,美股的殖利率一直走低。我認為有2大原因,首先當然是市場的利率水準(包括貨幣市場、美國國債、企業債券),這是主要原因。另一個原因就是時代的趨勢,大量同股不同權(Dual Class Shares)企業上市。因為比起2000年之前的年代,市場的期望和企業只要盈餘開始穏定,幾乎都會開始配發放股利。

1870年~2021年間標普500的股利率走勢圖(資料來源:Quandl)

圖片放大

2000年以後,大量的同股不同權的企業上市(大部分是科技公司),創辦人和管理階層透過同股不同權,幾乎可以永久掌控董事會和投票權,抗拒任何廣大小股東的利益(股利是最直接的小股東的利益)。這些新一代的企業偏好把現金留下來供公司使用(進行購併,股票回購),美其名是為股東省稅金,進行股票回購以及進行資本再投資。但這只是部分事實,主要是任何管理階層都犯有巴菲特所謂的制度性強制力(Institutional Imperative)的通病,喜歡互相攀比,花大錢進行效率不彰的購併──如同小孩子會向媽媽說:別的小孩有,我也要有。

字母(Alphabet,美股代碼GOOGL和GOOG)和臉書(Facebook,美股代碼FB)就是典型的代表,依2000年以前的標準,這2家公司的驚人現金水位(字母在2021年第1季為止有1,351億400萬美元,臉書則有642億1,900萬美元),早就應該發放股利了。但依現在2家公司的股權結構,小股東對此無能為力。

Disney+的成功,抵消迪士尼取消股利政策的負面影響

迪士尼(Disney,美股代號DIS)自從發表Disney+串流並獲得巨大的成功,是過去半年多股價被大幅推高的主因。它的企業價值主要是知識產權(IP),並沒有任何改變,經營情況(它的現金流主要來源主要是電影和迪士尼樂園,因為串流事業目前還是虧損的)嚴格來說還因疫情惡化了,照理說股價應走低才對啊!Disney+的成功,抵消了2021年7月取消半年度股利對股價的負面影響。如果我的判斷是對的話,過去迪士尼主要的股東會有一大部分會因此被清洗出場,改買其他持續配股利的藍籌股。而現在的這批新股東和過去相比,會比較年輕,他們期望的會是資本利得而不是股利(就像他們買科技股的心態一樣)。

這是近幾年的市場趨勢──也就是零售業的股價由該公司的電商化程度決定:沃爾瑪(Walmart,美股代號WMT)、好士多(Cosco,美股代號COST)、目標百貨(Target,美股代號TGT)季報都會公布當季的電商銷售成長比(eCommerce comparable sale),原因就在這裡。不只如此,電子媒體業的股價也由該公司的串流化程度來決定;例如迪士尼、通播集團(Comcast,美股代號CMCSA)、美國電話電報公司(AT&T,美股代號T)、哥倫比亞廣播公司(CBS,美股代號VIAC)。而傳統出版業和報業的股價則是由公司的電子化程度來決定,例如紐約時報(New York Times,美股代號NYT)。零售和媒體業都是很傳統的產業,企業經營階層為了拉抬股價和生存,必須進行如此的改變。

因公司長期表現優異,資本利得比股利更重要

迪士尼的經營階層嘗到這項甜頭後(取消股利,但藉由Disney+的成功使股價上漲),會解讀為股東喜歡這樣的改變,而且公司市值也增加了,經營階層的位子也更穏固了。因此我認為除非擁有大量投票權的積極股東(Activist Shareholder)或重量級股東(迪士尼有一位很出名的重量級股東,她是創辦人家族的孫女艾比蓋兒.迪士尼(Abigail Disney))發出強力的抗議,並願意串聯股東採取行動,否則迪士尼的經營階層不會進行改變。

我再舉個科技界最著名的例子,奧多比(Adobe,ADBE)在1986年上市(和微軟同一年,那時沒什麼同股不同權的上市企業),公司在2005年3月之後就不再配發股利,但該公司的長期股價表現優異,自然會吸引只重視資本利得的股東,而期待有股利的投資人自然不會買入奧多比的股票。

本文獲「林子揚的部落格」授權轉載,原文:為何愈來愈多的美國科技股上市公司傾向不發放股利?

延伸閱讀

理科大叔看800本投資書,把20萬本金滾成1億:選自己最熟悉的產業,慢慢變有錢

理科大叔買美股25年暴賺283倍,傳授買股訣竅:用3標準挑出具護城河的企業

影片》靠美股賺進上億資產的林子揚,這3檔占他投資組合80%!聯發科、鴻海誰是台股潛力股?

作者簡介_林子揚

現為專職投資者,1968年出生,資訊工程研究所碩士,曾任微軟、埃森哲、惠普科技、英特爾產品經理及部門主管達25年。

深信並實踐成長股長期投資策略,投資於美國成長股,近25年(1996年至2020年)年化報酬率達25.37%(美國S&P 500指數同期則為7.51%)。

憑著科技產業專業知識及深厚研究功力,長期持股部位皆已享有數倍報酬,40歲時已靠美股累積足以退休的財富,52歲正式告別職場,每日仍花費龐大的時間沉浸於股票基本面及產業趨勢的研究。

著作:《超級成長股投資法則:理科大叔買美股25年暴賺283倍》

部落格:林子揚的部落格