指數快速回檔 跌破萬點ETF「分批低接」聲音浮現

自10月以來,大盤在回檔下,已跌破萬點。此時被認為是金鋼不壞之身、沒有倒閉風險的ETF,市場上「分批低接」的聲音,也慢慢浮現了...。

其實,若將配息再投資的因素考量進去、從「加權報酬指數」的角度來看,台股竟仍在15000點之上,畢竟就長期投資的觀點,雖然短線上股價的波動率大,但隨著企業保留盈餘增加,加上配息持續,長線而言,報酬指數持續向上創高的機會仍大。

現在台股市場上交易的ETF,數量已較以往多出許多,其實每一檔ETF都有其各自的特色,追蹤的指數也不同,今天除了會介紹到最常見的台灣五十(0050)、高股息(0056)之外,還有一檔大家可能較不熟悉的公司治理(00692),筆者認為,公司治理(00692)是除了台灣五十(0050)之外,值得納入口袋名單觀察的ETF,繼續看下去吧...。

首先,先說明有關ETF的重點觀念

近年來被動投資的概念,已被許多市場投資人所接受,也有投資人將資金全數匯至海外券商,

買進VT(Vanguard全世界股票ETF)、BND(Vanguard總體債券市場ETF)等標的。

筆者認為,若能

1.接受美元匯率波動風險。

2.完全信任海外券商保障度。

3.願意長期持有ETF、在台灣已預留緊急預備金。

這樣長期投資的方式,確實是可行的。

不過,並非所有ETF都適合長期持有,千萬別看到有掛著ETF三個字,就覺得「很穩健可以買」。筆者認為,適合長期持有的優質ETF,至少需符合以下條件:

1.低廉的總管理費

低廉的總管理費,是被動投資能戰勝主動型基金的關鍵之一。以VT(Vanguard全世界股票ETF)為例,該ETF持有約7800檔股票,但總管理費僅0.11%。明顯對投資人是友善的,如果發現一檔追蹤指數的ETF,總管理費接近1%,那就要小心長期持有這檔ETF的報酬率,是否會被過高的總管理費所侵蝕掉。

2.足夠大的規模

有許多人認為ETF永遠不會下市,其實答案是「否定的」。如:元大投信發行的元大美債7-10正2(00698L),該基金因為30個營業日淨資產價值平均值低於1億元,已在今(2018)年7月30日終止上市,因此在挑選ETF時,須留意是否具有足夠大的規模。

3.具有足夠成交量

目前台股市場上ETF數量已非常多,但部分ETF成交量卻很冷清,以元大日經225(00661)這檔ETF為例,時常一整天下來,成交量是0張,如果沒有足夠成交量,便會有流動性風險的問題(買到後出不掉),或是買、賣價差很大,這些皆不利於投資人。

一般在新聞或報章雜誌上,多數都是介紹ETF的優點。如:買進後免盯盤、長期持有勝率高等等,但筆者認為,並非檔檔ETF都是完美無瑕,以下除了介紹台灣五十(0050)、高股息(0056)、公司治理(00692)這三檔台股ETF的優勢,但也提出相關疑慮,提供讀者作為參考:

元大台灣五十(0050)

優點:規模大、流動性充足

元大台灣五十(0050)相信是台股投資人最為熟悉的ETF,0050成立至今已滿15年,追蹤的是「台灣50指數」,由台股市場市值最大的50間公司組成,規模達505.91億元(2018/9),且流動性充足,日均量穩定在千張以上。

疑慮:台積電(2330)權重過高

事實上,台灣五十(0050)是一檔集中投資的ETF,雖然持股數有50家公司,但僅台積電(2330)一檔股票,就佔了34.6%的權重(2018/9)。筆者並非指這一定是「缺點」,僅為「疑慮」,畢竟若台積電(2330)不斷成長,台灣五十(0050)價格也會跟著水漲船高。但萬一台積電(2330)股價快速回檔,台灣五十(0050)的淨值也會明顯受到衝擊。若讀者想將全數資產壓在台灣五十(0050)上,這項疑慮必須先行了解。

元大高股息(0056)

優點:無單股重壓、能產生現金流

元大高股息(0056)追蹤的是「台灣高股息指數」,由30支成份股所組成,選股範圍是台灣50+中型100指數當中的股票,雖然檔數比台灣五十(0050)少,但較無單股重壓的疑慮。

依2018/9持股明細觀察,比重最大的大成鋼(2027),僅佔6.3%。另外,高股息(0056)顧名思義,成份股皆為現金殖利率較高的個股,因此可穩定配息且殖利率較高、能產生現金流。

疑慮:高配息並非等於高報酬

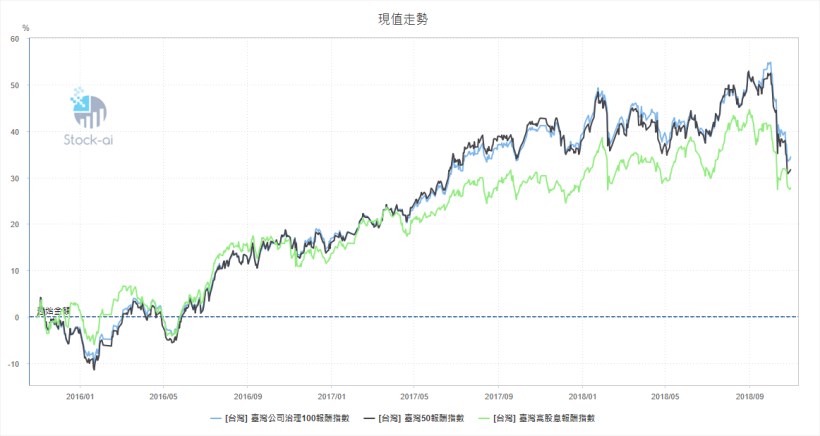

高股息(0056)算是一種策略指數,雖然有高配息的特點,但並非保證一定擁有高報酬。從下圖可發現,在2014年之後,高股息(0056)提供的報酬便落後給台灣五十(0050)。

富邦公司治理(00692)

優點:低廉的費用率

富邦公司治理(00692)是2017年5月掛牌上市,追蹤「台灣公司治理100指數」。這檔ETF的特色,在於費用率低廉,每年的經理費僅0.15%。相對台灣五十(0050)的經理費0.32%,明顯富邦公司治理(00692)勝出。

疑慮:成交量較少

從2018/9的持股資料來看,台積電(2330)仍佔這檔ETF的比重偏高,達28.8%。另外這檔ETF的規模較小,目前不到30億元,而成交量的部分,也較台灣五十(0050)少。

快速結論

台灣業者發行的ETF數量雖多,但許多ETF規模不大,且成交量極少,因此投資人仍需自行作篩選,千萬別看到有掛著ETF三個字,就覺得「很穩健可以買」。

另就費用率的角度來看,台灣的發行業者應仍有進步的空間。VT(Vanguard全世界股票ETF)持有約7800檔股票,但總管理費僅0.11%。目前富邦公司治理(00692)已開出低廉的經理費,且持股檔數近100檔,白話來說,花較少的經理費,但幫我們將風險做得更分散,CP值似乎較台灣五十(0050)更高。未來若成交量能穩定維持,競爭力應不會輸給台灣五十(0050)。

(上述資訊僅供參考,無推介買賣之意)

3檔ETF比較一覽表

註:富邦公司治理(00692)因2017/5才成立,因此費用率無2017年完整資料。筆者是至投信公會查詢,以季資料推估全年費用率,因此0.28%是為估計數。實際上ETF的費用,除了固定的經理費、保管費,還包括交易手續費、交易稅等其他費用。

指標指數近三年報酬表現比較

(圖片來源:STOCK-AI,統計日期:2015/10/30~2018/10/30)

圖片放大

免責宣言

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

本文獲「雞尾酒投資Bar」授權轉載,原文:ETF價格戰開打!這檔經理費僅需0.15%,CP值完勝0050(附ETF完整比較)

小檔案_翁祥維

出生:1993年

現職:CMoney 財經專欄作者

簡介:對投資有極大的熱沈,喜歡接觸變化莫測的金融市場,並思考、記錄市場的脈動,賦予文字價值。目標是在操盤生活中,淬鍊出「穩定獲利、戰勝大盤」的交易系統。