anue鉅亨網1999年創立至今,不只是間財經新聞媒體,也是一間協助投資人決策的科技公司,我們陪伴許多台灣投資人成長,一直深受投資人信任,2015年開始將創新能量聚焦於協助投資人獲得做出精準投資決策的資訊。我們相信透過科技與創新來重新定義金融產業,能協助投資人更快速精準地找到投資契機。

週三 (8 日),根據 IFR 指出中芯國際科創板 IPO 已取得 566 倍超額認購。這次中芯在 A 股的發行價格為每股人民幣 27.46 元,集資金額達人民幣 453 億元,創 2010 年以來 A 股最大規模的 IPO,且市值有機會突破 2000 億人民幣。

中芯也公布科創板網路申購的抽中機率為 0.21%.目前已上市的 119 家科創板企業的平均抽中機率為 0.0485%,相較之下中芯的機率遠高平均值,排名第二,只低於中國通號的 0.23%。

中芯的人民幣 27.46 元認購價格對應的本益比約在 110 倍左右,遠高於同類型的競商如台積電、聯電、華虹半導體、高塔半導體及華潤微的同期平均本益比,合理來看法人認為中芯未來的成長性將明顯優於其它同業。

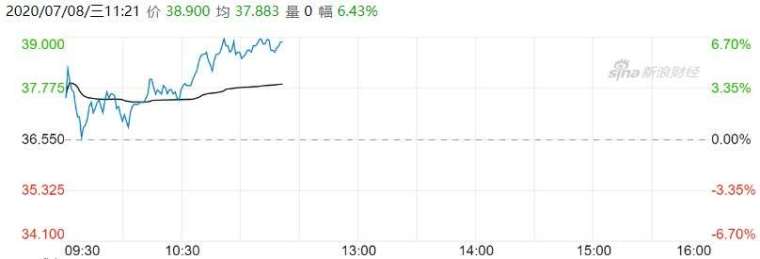

截至上午 11:20 止,中芯股價大漲 6.8%,暫報每股 39.05 港幣。

資料來源: 新浪財經, 中芯股價即時走勢

資料來源: 新浪財經, 中芯股價即時走勢 中芯是目前中國規模最大的晶圓代工企業,現階段第一代 FinFET 已進入量產,並於 2019 年第四季開始貢獻營收。

國信證券指出,若只考慮 14nm 先進製程,中芯計劃未來建設 2 座 12 吋的工廠,月產能 3.5 萬片。晶圓 ASP 依照 4000 美元、純益率假設能到 30%(台積電 2020 Q1 純益率 37%),未來新建的 2 座工廠貢獻純益已可達人民幣 70 億元左右。

若以 A 股半導體公司平均本益比 93 倍計算,長期而言中芯未來市值可望升至人民幣 6500 億元。