蒐羅與財經、理財相關書籍內容介紹及書摘,協助讀者快速閱讀書籍精彩內容。

領導者該領導的時刻準備不足,後果就會十分慘重。

以下舉個鮮明實例。要比慘,大概很少慘得過美國國際集團(AIG)在全球金融危機期間垮台。

這要先從它的榮景說起。從1919年建立到2007年為止,僅經歷過3任執行長,卻已成為全球極其成功的一家公司,員工超過10萬人,年營收超過1,000億美元,於《財星》500大榜單排名第10,領先高盛,些微落後花旗。道瓊工業平均指數所依據的30家藍籌公司,就包括AIG。

將AIG推上巔峰的一大關鍵,是較晚才成立、規模也較小的規模也較小的「金融產品」部(Financial Products,AIGFP)。AIG執行長於1987年成立這個部門,目的是因應市場上防範債務違約的需求日增。其他金融機構快速擴充持債,AIGFP便出來承攬這些機構的債務違約投保。AIG打出保證,無論投保的證券類型是汽車貸款、信用卡應收帳款、次級房貸或信用違約義務,都能獲得全額理賠。

一開始,AIGFP收取的保費並不高;有些保單每投保1美元,每年保費僅0.02美分。不過,由於這類保單的金額橫跨數10億美元,仍有利可圖。金融產品部起初成長緩慢,到了1999年都已經成立12年了,還只占營業利益4%。但在接下來6年間,占母公司營業利益比飆升至17%。

最終,員工雖不到400人,承保的信用違約義務金額竟超過1兆5,000萬美元,包含580億美元左右的不動產抵押貸款證券;整個算起來,遠遠超過法國國內生產毛額一半。

看上去,AIGFP快速成長所帶來的風險並不大。2007年時,AIG執行長還向一群投資人表示,公司的風險指標「相當可靠」,讓管理階層「十分有信心」。AIGFP主任也為這樣的保證背書:「我們相信這是優質的投資組合,而且我們採用的模式很單純,也很具體,一點也不躁進。」他還補充說,目前的企業風險在可以接受的範圍:「我們敢很認真的說,目前怎麼看都看不出我們的交易有什麼道理會出狀況賠上一分一毫。」

在推展業務的過程中,AIGFP的高階主管們注意到母公司獲得業界最高3A信用評等對他們這個部門的好處;畢竟,獲評3A信用評等的公司屈指可數,是很可貴的競爭優勢。再加上其他有利條件,他們已經有能力憑優惠的保費來分食大額投資組合這塊市場大餅。按當時普遍的作法,具備3A評等就可以不必提供保證金或以資產做擔保。誠然,若承保的債務有違約情況,公司就得理賠給客戶。但就過往數據來算,高階主管們估計,不管什麼時候需要理賠,金額相對都不算高,很容易籌得出錢。而3A評等也讓客戶確信AIG能承擔理賠責任。

然而,他們打的這算盤反而要了AIG的命。投資銀行雷曼兄弟公司破產後,機構投資方和信用評等機構眼見大額劣質次級房貸讓雷曼兄弟公司萬劫不復,也開始審查其他公司的情況,而AIGFP果然也持有鉅額劣質次級房貸。2008年9月15日,一家重要的信用評等機構將AIG的信用評等調降至A−。按照業界慣例,信用評等在A級以下的保險業者必須提供保證金,於是這次信用降等使得包括巴克萊銀行(Barclays)、德意志銀行(Deutsche Bank)、高盛等銀行巨頭在內的客戶紛紛要求AIGFP追繳保證金;在雷曼兄弟公司破產後短短幾個小時,須追繳的保證金已累積至180億美元左右。

一天之內,投資人拋售AIG持股,使該公司股價大跌60%。隨之而來的信用恐慌使AIGFP又須繳交150億美元保證金。追繳保證金的要求如雨後春筍般冒出,AIG為了應付,不得不於9月17日從前晚才設立的應變資金中提調280億美元。而虧損一波接一波:到9月底為止達320億美元,到了年底又另外多出610億美元,打破企業史上的年度赤字紀錄。有鑑於情勢危急,美國政府挹注了超過1,700億美元來挽救AIG,持有該公司近百分之80表決權股份。

該怎麼解釋AIG兵敗如山倒?過往對AIG不利的市場力量顯然是一大因素,但AIG在此之前的一帆風順也是原因之一。至2005年為止,其他公司不敢涉足的全球各式高風險市場,AIG反而時時如魚得水,承保業務包山包海,在策略靈活、大膽擴張下,AIG躋身道瓊30家藍籌公司之列,於《財星》雜誌500大公司榜中排名第10。可是,高層管理者的責任不只是為公司預先防範可能碰上的苦日子,更得事先規畫公司在好日子裡該怎麼做。而也正是一份周全的領導者清單可以使得上力的地方;就算不能避免AIG垮台,最起碼能大幅緩和其衝擊。

例如AIG的高階主管和董事會放任金融產品部大膽行事。AIGFP員工說,公司執行長不太管部門總經理,董事會也不太管公司執行長。而董事會之所以欠缺警惕,又可能是因為當時AIG的企業治理能力相當薄弱。AIG垮台前不久,有家企業治理能力評等機構將AIG評為D級,不及格。

外界曾不斷向AIG領導階層示警說,金融產品部承擔的風險異常的高。例如,有位聯邦監督人員向AIG董事會指出,「AIGFP在下列面向並不完善:具複雜結構的交易做好紀錄歸檔;會計政策與程序;壓力測試;風險容忍度的布達;公司的權力架構及信用風險的管理評估。」也有其他監督人員向AIG董事會表示,高漲的次級房貸是一大警訊,要他們務必改善AIGFP內部控管。外部審計人員也發現大量有問題的會計作法。

事後來看,不難理解AIG的執行長和部門總經理為什麼這樣輕忽政府監督人員和外部審計人員的告誡,以及愈來愈明顯的市場警訊。AIGFP快速崛起、迅速擴張,大大提升了母公司的財務績效,也確保了每個人都有年終分紅可拿。公司的成功可能導致領導者過度自信、承擔過高風險,何況只見利不見害更是人性。再者,公司蓬勃發展也會使人昏了頭,未能務實評估潛在風險,尤其有些潛在威脅的衝擊很大,萬一碰上了,後果不堪設想。

不過,既然這種人為發展可以預料得到,走向也標示得很清楚,那麼AIG領導階層就有責任防患未然。如果AIGFP主管對風險過高這項警訊視而不見,AIG執行長就該擔起責任。如果AIG執行長沒料到山雨欲來,董事會就得對執行長的過度樂觀有所設防。在這任一層級有人出手,或許就能消弭一場歷史大難於無形。而每一層級都袖手旁觀,一場歷史大難就幾乎不可免了。

我們從AIG的案例可以很容易歸結出本書第13條領導原則——克制過度樂觀與過度悲觀。

勝不可驕,須著重潛在威脅和尚待解決的問題,不可冒無謂的風險。縱使失敗,也要加強信心,絕對能東山再起。

延伸閱讀

主管有識人之明,表現差的人也能成最強戰力!世界第1名餐廳業主:領導者的責任是發掘員工長才

當上主管後,只要把工作分派給下屬就好?知名商業導師分享:領導者不可逃避的5大責任

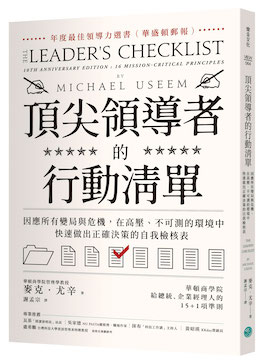

書籍簡介_頂尖領導者的行動清單:因應所有變局與危機,在高壓、不可測的環境中,快速做出正確決策的自我檢核表

作者:麥克.尤辛(Michael Useem)

譯者:謝孟宗

出版社:樂金文化

出版日期:2023/09/29

作者簡介_麥克.尤辛(Michael Useem)

麥克.尤辛是賓州大學華頓商學院管理學教授,兼任領導與變革管理中心暨麥克諾提領導力學程主任。他於大學開設企管碩士班、高階企管碩士班管理與領導課程,並為美國、亞洲、歐洲及拉丁美洲等區域的經理人提供領導力與治理能力課程。他亦協助許多私營公司、公家單位及非營利機構推行領導力發展方案。

尤辛同時於「SiriusXM」廣播132頻道主持每週節目《領導實踐》,並於每年舉辦的「執行長學院」課程擔任主任。個人著作或合著包括:《頂尖領導者的行動清單》(The Leader's Checklist)、《優勢》(The Edge),以及與哈比爾.辛格、梁能、彼得.卡裴利合著的《中國模式》(Fortune Makers)。

譯者簡介_謝孟宗

東海大學外文學士、成大外文碩士。曾獲梁實秋文學獎、台北文學獎等多種創作、翻譯獎項。譯作有《一流的人如何駕馭自我》、《大驅離:揭露二十一世紀全球經濟的殘酷真相》、《偶然的宇宙》、《我所嚮往的生活:亨利.梭羅的公民不服從和他的政治書寫》與《雙人舞:艾倫.萊特曼科學散文選》等。

部落格:南鵲書廬。