網名賽芭,本名黃紹博。中央大學物理學系以及台灣科技大學工業與工程管理碩士畢業。曾任職於明基電通數位媒體事業群業務部門,仁寶電腦全球客服部門,保誠人壽業務主任,富邦金控外匯交易員,黃國華個人助理暨木桐書房圖書館打雜主任。對經濟運作與金融活動有很大的興趣,以投資理財為個人志業,相信透過總體經濟的觀察與認知,可以在資產配置與資金控管上創造更高品質的財務決策。目前在家任職奶爸,育有一兒一女。

從利率渠道的觀點

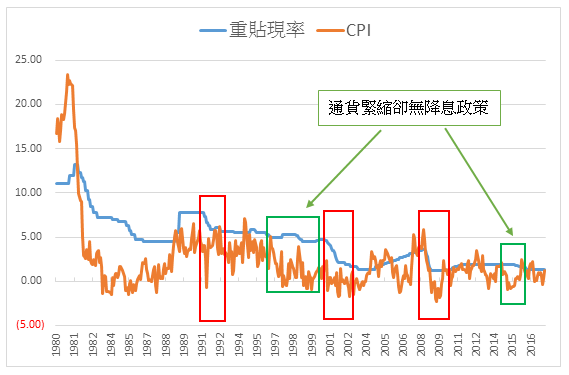

我們來看台灣的CPI年增率與央行重貼現率的關係(見下圖)。

1980年以來,中央銀行的重貼現率與通貨膨脹變動趨勢上相當接近,並沒有過度寬鬆的跡象。

在1990年、2000年與2008年央行都因為經濟衰退,CPI年增率負成長(通貨緊縮)而降低利率。

另一個值得一提的歷史事件,是在1997年亞洲金融風暴期間,綠色框線區間,已經明顯出現CPI下降至通貨緊縮,央行還是不肯調降利率。當時央行因擔心國際投機客襲擊匯率,面對衰退採行了利率相對緊縮的策略,希望減緩資金流出。

圖、台灣重貼現率與CPI關係圖(資料來源:中央銀行)

圖片放大

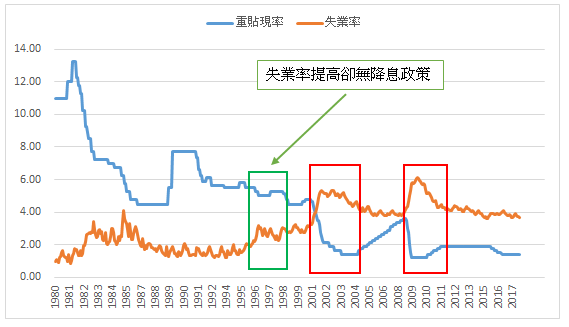

我們再來觀察失業率與利率的關係(見下圖)。我們觀察中央銀行與重貼現率與失業率,中央銀行在1997年間,當時物價從3%下降到-0.5%,失業率從1.9%上升至3%,中央銀行卻沒有採取更寬鬆的貨幣政策。

原因是,當時為了阻止資本流失與穩定匯率,犧牲了國內的經濟成長。一直到2000年的網路泡沫,與2008年的金融海嘯,都造成失業率大幅攀升,才出現明顯的寬鬆政策。

甚至到了2015年與2016年4月之間,台灣出現外銷長達15個月的衰退,CPI連續8個月年增率負成長,台灣央行一直到2015年9月才開始小幅降息,並沒有提早採行更寬鬆的利率政策來應對。

圖、台灣重貼現率與失業率(資料來源:中央銀行與主計處)

圖片放大

中央銀行透過降低利率以穩定總體經濟,不失為一個恰當的作法。不過我們的利率調整步調與幅度,跟美國比起來,是相對緩慢且比較緊縮的。我個人認為台灣央行不夠前瞻的利率調整,其實浪費了央行利率工具該發揮的功效與該扮演的角色。