台灣最大國際商品部落格主編,曾任經濟日報專欄作家;財訊雜誌、今周刊、天下雜誌、非凡周刊等媒體特邀財經作者。專長為全球人口結構分析與統計、各國總體經濟和趨勢分析、波浪技術分析、全球外匯系統、美股ETF商品操作。著有《看線圖輕鬆賺外匯》、《看線圖高效率賺外匯》、《自主投資之鑰》。

個人部落格:

http://blog.moneydj.com/joe/

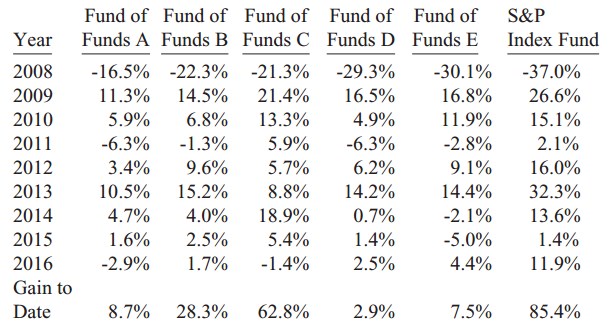

美國著名投資人巴菲特在給波克夏海瑟威公司股東的年度公開信中提到,廣大投資人每年只要花小錢買進美股指數型基金(index fund),長期來看,獲得高效益績效的機率,反而比投資避險基金更高,從2008到2016年,產生85.4%的高報酬,遠勝其他數檔基金績效,雖然結果不令人意外,但差距如此之大,反而讓人意外,原來手續費和管理成本較高的基金經理人,投資功力很高機率是遠遠落後大盤。

資料來源http://www.berkshirehathaway.com/letters/2016ltr.pdf

圖片放大

近年來我不斷推薦一般投資人,如果平常工作之餘,沒有太多時間專研投資,不妨從指數型ETF著手,2015年我曾撰文建議投資人,想搭美國科技類股成長順風車,可投資包含微軟、英特爾、Comcast、雅虎、蘋果、亞馬遜、臉書、Google、Netflix等網路科技公司的QQQ指數型ETF,這樣就能掌握那斯達克的優質企業。

在美元升息循環趨勢下,積極投資美股大盤指數ETF,經過數季的時間效益,往往能看見不錯的投資效果,其他還有追求S&P500指數的SPY和道瓊30指數的DIA,或是掌握美國民間消費的XLY非必須型消費ETF,長期的投資效益都很不錯,概念和在台灣投資0050指數ETF是類似的,大多數投資人往往以為,自己精挑細選的股票或投資組合可以打敗大盤,但事實是大多數投資人都對自己太過自信,要長期穩健投資績效打敗大盤,那可是非常不容易的事情。

作者Joe透過Interactive broker統計過去一年的自行交易狀況:

我經歷過去一年操作,透過高密度的總體經濟研究和技術分析忙碌一整年,績效也才稍微打敗S&P500大盤(上圖藍線代表作者),大盤是用100%的規模在跑績效,但自己做交易,大部分時候不可能把投資部位火力全開至滿水位,多少一定會保留現金準備,所以投資的部位規模一定低於100%的帳戶規模,只有讓投資部位產生超越大盤的爆發力,整體平均起來,績效才能打敗大盤。

但這樣的操作過程必然富含風險,如果要這樣的效益長年穩定維持,背後需要非常多的長年研究和經驗,投資交易其實是一項非常高技術和專業度的工作,甚至努力後也不保證投資人有相對應的回報,所以對於平常忙碌於工作的普羅大眾投資人來說,透過指數型ETF規劃自己的投資,長期來看,還是最省時間和心力等成本的高效益投資,投資人自以為有把握打敗大盤的投資組合,多數到頭來只是一場夢。

當然,如果投資人能自己研究找出美國升息循環和降息循環的轉折時期,不用非常精準,只需要大概範圍,適當調降或調高投資部位比重,如2000或2008年美國經濟大回檔,如果調降指數型ETF投資布局比重,順利避開大空頭,其實投資效益會很理想,同時還可參考美國經濟成長最重要的民間消費項目,如果從高峰連續兩季呈現下降,那就很高機率會看見美國經濟短線或長線蕭條,美國股市往往也很快見高點,或已在相對高點。

投資人只透過民間消費的興衰,搭配美國就業市場的經濟數據,像企業釋出的職缺成長速度、企業解雇員工的相對多寡、兼職和全職的相對狀況,透過總體經濟要事先判斷出大景氣循環,需要研究的時間成本相對小許多,只要避開大規模景氣蕭條,即使硬輾過小規模景氣蕭條,對於透過指數化ETF投資的投資人來說,效益還是很不錯的,至少會比自己選擇投資基金或自選投資組合好多了。

作者簡介_Joe

台灣最大國際商品部落格主編,曾任經濟日報專欄作家;財訊雜誌、今周刊、天下雜誌、非凡周刊等媒體特邀財經作者。專長為全球人口結構分析與統計、各國總體經濟和趨勢分析、波浪技術分析、全球外匯系統、美股ETF商品操作。著有《看線圖輕鬆賺外匯》、《看線圖高效率賺外匯》、《自主投資之鑰》。

個人部落格:http://blog.moneydj.com/joe/