前一陣子某產險公司一張防疫保單造成大賣,一次繳保費500元,一旦新冠肺炎確診就理賠10萬元。消費者瘋著搶買、業務員加班熬夜處理文件,最後產險公司接單300萬件,收進15億元保費。據報導目前只理賠了3件賠付30萬元,業務員拚死拚活的,一張單子大概佣金只有50元~80元,整件事產險公司成了最大贏家。這種沒有什麼保險意義與功能的保單造成瘋搶,實在也沒法解釋,可能大家覺得划算用500元賭10萬元很划算。不過如果平常就有規畫好醫療險的保障,就醫時住院費、醫藥費等大概都會有給付,有需要去搶這種保單嗎?

有時在看一些報導時都覺得不可思議,有人被銀行理專侵吞2億4,000萬元,因為理專在私下協助客戶投資時,聲稱為作業方便,要求客戶事先在多張空白出款表單用印或簽名,再用這些表單挪用客戶帳號內資金,金額居然可以高達2億多元。

另外2020年11月13日,我們迎來台灣第一檔下市的ETF——元大S&P原油正2 ETF,而後續還有富邦VIX(00677U)距離清算門檻的2元不遠,可能也有下市危機,不過不可思議的是這些ETF在爆出可能有危機後,反而造成投資者瘋狂加碼搶買。

台灣首檔原油期貨槓桿ETF——元大S&P原油正2ETF,於2020年10月5日申請終止信託契約,7日獲金管會核准,並向證交所申請下市。早在同年3月9日,由於已經大跌75%的元石油正2,淨值來到2.27元,淨值低於2元的下市門檻,市場開始擔心這一檔ETF會不會出現下市的危機。但奇怪的是,這檔ETF當時在市場上的價格高達7.89元,比淨值整整高出5.62元,在第一時間就爆出90多萬張的天量。這檔ETF在正式下市時,證期局統計,當時還有2萬8,000名投資人持有該檔ETF,其中有逾2成投資人持有50張以上。最後它啟動下市清算,清算價格換算每單位可分配之金額約為0.75元。就有一名就讀科技大學財金系的女學生在網路論壇「Dcard」發文,指出她爸爸投資2,000萬在元大原油正2,沒想到日前公告下市,她說:「每天在講他的房子被原子彈炸了」、「被當墊背太誇張了,把300多億虧到剩回憶」。

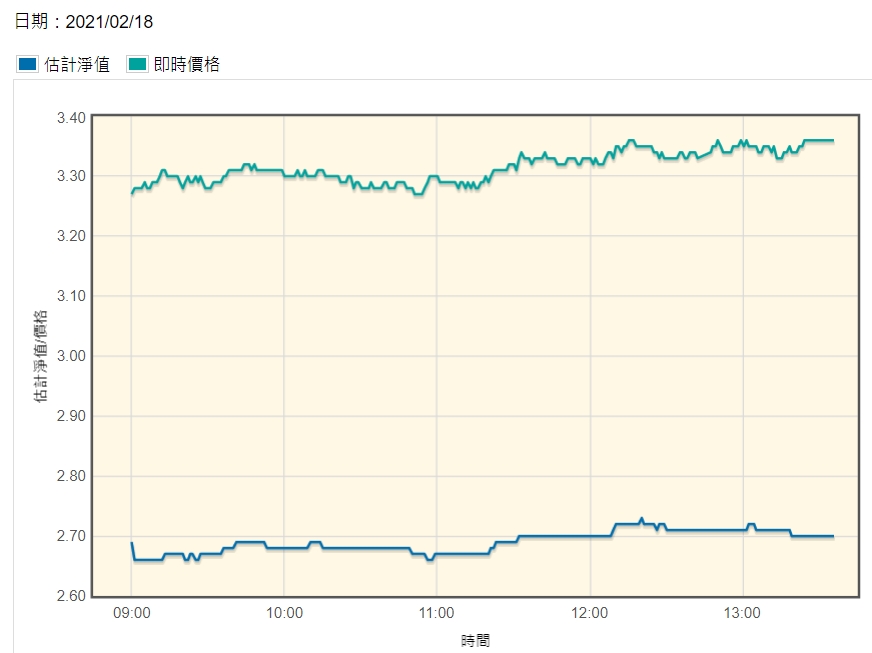

另外一檔富邦VIX(00677U)目前淨值僅來到3元左右,距清算門檻的2元不遠,金管會示警一旦下降觸及2元清算門檻,將不會比照元大S&P原油正2 ETF暫緩,而是直接下市。不過投資人還是搶著買,市價高過於估計淨值,投資人常常溢價20%、30%購買。例如2021年2月18日估計淨值2.69元、市價3.36元,溢價25%, 2021年3月5日富邦投信的資料是溢價18.64%。

富邦VIX淨值

2021年2月18日溢價圖表,資料來源:富邦投信

圖片放大

台灣人賭性特別堅強?但是在幫客戶做財務規畫諮詢過程中,我們可以發現有些超級保守的客戶,因為害怕市場波動,只要看到一點風吹草動,例如美股開盤下跌,就會嚇得不敢做任何投資,把錢都放銀行。我們的消費者似乎存在著兩種極端的人:賭徒性格、不管風險,追逐金融市場上任何可能的利潤。另外一種人則是對風險避之唯恐不及,錢只敢放定存、只鍾情於固定配息的工具。但是對金融投資商品特性,又不願意花時間了解,以至於從業人員告知有商品可固定配息6%、7%就搶著購買,他以為買到的是像定存一樣固定配息、本金保本的商品,結果不知道其實買的是號稱每月配息,但是配息不固定、本金也不保本,投資盈虧風險完全自負的投資型保險。

投資理財一定要把自己弄的這麼累嗎?常常要跟大家搶買投資金融商品,投資風險又是不可控制的,弄得血本無歸,其實你可以嘗試運用目標導向的財務規畫方式(Goal Based Financial Planning)來協助你。

什麼是目標導向的財務規畫?

根據Investopedia對它的定義是:「基於目標的投資是一種相對較新的財富管理方法,該方法強調以實現特定人生目標為目標的投資。基於目標的投資(GBI)涉及財富管理公司或投資公司的客戶,衡量其在實現特定人生目標(例如為子女的教育儲蓄或建立退休金)上的進度,而不是著眼於產生最高的投資組合收益或擊敗市場。」這種投資方式在2008年金融風暴後,變得愈來愈流行, 因為大家意識到追逐高報酬,可能在很大程度上對長期財富積累產生負面影響,碰到金融風暴這種風險,你多年辛苦累積的資產可能瞬間減少大半。

目標導向的財務規畫最主要目的是安全的完成財務目標,基於目標的投資要維持投資的成長獲得報酬。但是同時要考量到風險,而不是以獲取最大報酬為考量。因為要得到最高報酬,通常意味著可能你要冒最大的風險。因此這種投資通常是中長期5年以上的,它必須在報酬與風險間取得一個平衡點。它會運用資產配置的方式,把投資標的分散在不同的類別以分散風險,讓投資可以以較穩健的方式進行。

目標導向的的財務計畫通常包括4個步驟:

1.設定目標:

你應該列出所有人生的不同階段的目標,估計每個目標需要用到多少錢,把目標量化:有完成時間表、需要的金額,而且是實際可達成的,如此才能對這些目標做規畫,如何來完成這些目標。

目標必須是符合SMART原則的:

S:Specific(具體的)

M:Measurable(可量化的)

A:Achievable(可達成的)

R:Realistic(現實的)

T:Time-related(有期限的)

2.找出費用預算

你應該評估自己的財務資源:收入、支出、資產、負債,評估是否有足夠的財務資源,可以來完成這些財務目標。如果無法同時啟動所有的目標,就要對目標進行重要性評估,對你比較重要的目標先完成,其他的要先延後,等有了預算再進行。如此一來,你就會知道可以系統地節省支出,和投資實現財務目標,它需要的金額是多少,才能針對如何完成財務目標做完整規畫。

3.評估風險承受能力

設想最壞的情況可能會是什麼樣子?投資需要承擔適當的風險,才能實現財務目標。但是如果承擔過多的風險,市場變動時,投資可能會造成損失。如果你承擔的風險太小,則可能無法獲得足夠的回報來實現目標。所以你要評估一下你可能會要承受,以及你可以忍受多少的風險。如果投資不如預期,例如某個年度投資可能虧損40%,造成你預計每年可提領的金額變少了,這時你的風險承受力如何?你可以從其他地方,找到替代性的財務資源,來彌補可能產生的損失嗎?這種風險偏好取決於你的年齡、生活階段、目標時間表和財務狀況。你應該根據風險承受能力進行投資,在事先做好規畫,避免自己做沒有目的的投資,因此投資行為上出現情緒化投資,過度關心市場的波動、影響日常生活,或是出現追高殺低等不理性的行為,讓自己無法從投資中獲得應有的報酬。

4.根據目標和風險承受能力進行資產配置

風險和報酬往往是相互關聯的,更高的風險,可能有更高的回報,反之亦然。不同的資產類別具有不同的風險,例如,與黃金或債券等固定收益相比,股票的風險相對的更高。對於不同的財務目標,應該根據目標和風險承受能力來投資正確的資產類別。

在財務規畫中的投資管理等,注重的從來不是為了讓客戶的投資獲得最高報酬,而是希望他們藉由投資,可以讓資產穩定增值,而且可以完成他們的財務目標。跟一般投資不同的是:它更注重如何分散風險,減少投資的波動度。波動度,指金融資產在一定時間段的變化性,通常以1年內漲跌的標準差來測量。

什麼是投資的波動度?投資的波動度與其風險有著密切的聯繫,波動若愈大則代表該金融商品不穩定。波動度大的投資標的意味著:投資標的的價格可以在短期內,沿任一方向急劇變化大漲或是大跌。波動度比較低的標的,它的價值不會劇烈波動,而是趨於穩定。與價格波動較小的資產相比,波動性資產通常被認為具有較高的風險,因為預計價格難以預測。

投資資產的波動度愈大,代表它的投資績效愈難掌握,這會對財務規畫的投資人產生不良的影響。例如他已經退休了,期待每年可以從投資資產中,提領一部分做退休生活費。如果投資資產有1,200萬元,1年提領4%是48萬元。但是資產突然虧損50%變成600萬,提領4%只有24萬元,就會對他的退休生活相當不利。因此目標導向的投資,著重的不是冒高風險、賺最高報酬,而是盡量降低風險,維持投資資產的穩定,確保投資人在需要用到錢的時候有錢可用。

在評估投資風險時,標準差被視為量度風險的指標,例如投資組合報酬的標準差愈大,它的波動度愈高,這個組合的風險就愈高。我們的原則就是:在一樣風險下,找出高報酬的投資組合,在一樣報酬下,找出低風險的投資組合。

有一個常態分布用來表示,投資組合的報酬率預計會落在什麼範圍。常態分布有3個重要數字:68%、95%及99.7%,以68%來說,有68%的數值會分布在1個標準差範圍之內,而95%的範圍代表約95%數值會分布在2個標準差範圍之內。

你可能在一些基金的報告中,會看到標準差這個數據,你要怎麼運用這數據?舉一個例子,例如說你要評估要投資某一檔太平洋區域的基金,我們從財經網站找出6檔基金的報酬率及標準差的數據如下:

這時如果我們看1年報酬率可會在什麼範圍:1年的報酬它68%會落在1年報酬率加減1個標準差的範圍。95%的報酬預計會落在1年報酬加減2個標準差的範圍。所以第一檔基金68%會落在29.67%+33.74%= 63.41%及29.67%-33.74%=負4.07%的範圍。經過計算第5及第6檔基金,68%機率都沒有出現負報酬的狀況,因此這可以成為你評估是否投資這些基金的參考,如果用以前的數據,以標準差來做評估,你可能會挑選第5、6檔基金,因為它們的報酬率應該會相對穩定一點。

再來談的是目標導向的投資,會如何運用資產配置的方式來挑選投資標的

傳統上我們把投資資產類別分為:

1.股票:通過買賣公開上市的股票,投資者等於擁有公開上市公司的部分所有權。但是也有可能是透過基金或ETF來投資從歷史上看,股票提供了較高的回報率。

2.固定收益:債券是最常見的固定收益資產投資,債券讓你可以定期獲得收益,在到期時再領取原始投入金額,債券通常被認為是較安全或保守的資產。

3.貨幣市場:流動性高,但是成長空間不大,通常被視為等同於現金(如儲蓄帳戶、貨幣市場共同基金等)。

4.其他類投資:房地產和大宗商品市場標的,通常被投資者視為另類投資資產類型。

如果同時持有不同類型資產(股票、債券),就可以在不降低太多報酬率之下,大幅降低波動性。這過程中,持有不同資產類型選擇與比例分配策略,就稱為資產配置:,它是一種在不同的投資之間分散資金,以降低風險的做法。目標導向的投資,為了投資資產的穩定性,會把資金分散投資在不同的資產類別,甚至細分到不同的國家、區域、產業類別等。

投資資產配置的方式有蠻多種,其中一種是核心投資及衛星投資的方式,分別解釋如下:

核心投資:

它不會隨意調整、長期持有,至少應佔投資組合比重50%以上,適合5~10年以上長期投資。核心資產之配置目的是要穩定獲取長期的資本增值,其標的波動度相對比較小。通常建議選擇穩健增值、風險較低的標的,例如全球型的、新興國家型….等ETF或基金,就常被當作核心資產之標的。這種核心資產一般採取被動式管理的方式,不會常常需要去更動其中的投資標的。

衛星投資:

衛星投資資產的特性是波動性較大,持有時間較短,它一般是採主動式管理的方式。因為其風險較大,需做定期檢視與評估,根據需要進行再平衡等。衛星資產主要目的為增加投資組合之收益,追逐短期投資機會,因此會隨著市場變化而進行調整。投資工具主要為新興市場基金、單一國家基金或特定產業基金等適合主動管理的產品,有時也投資於一些收益類產品,如新興市場債券、高收益債券等。

核心與衛星資產投資標的如何做選擇?投資人依照自己風險承受的程度,再來評估適合的標的最簡單是透過ETF投資全世界股票、債券的標的來做好資產配置。例如用VT (Vanguard全世界的股票)及BNDW (Vanguard全世界債券ETF)就涵蓋了股票、債券2種組合,當然你可以更細分到區域或產業類別,去挑選適當的標的,這部分牽涉到投資專業,有需要最好諮詢財務顧問、投資顧問等。

你要怎麼把核心、衛星資產配置的觀念應用在目標導向的投資上面?你可以分人生不同階段來做,例如在30歲左右,由於還年輕可承受風險較高,這時債券等固定收益,與股票等較高風險積極型的投資,這二者的比例舉例債券40%、股票60%。40歲~50歲階段是穩健型投資, 債券、股票比是60%/40%,60歲以上調整為保守型的70%/30%(這裡的債券/股票2種類別,只是代表一個是固定收益型保守的標的,它可能是債券、貨幣型基金或相關的ETF,一個是較積極型像股票類的投資,它可能是股票、基金、ETF…等)。

你處在人生不同的階段時,投資的方式應該有所調整,讓自己的理財穩健,例如如果你已經退休了,退休金的來源分別來自勞保退休金及老年年金,及一筆可做投資運用的錢。這時因為你沒有工作收入了,你可以安排讓這筆錢做較保守的投資。如果是債券/股票比率是70%/30%,你的投資中固定收益的比率是70%,這是核心資產不會太常變動。另外的30%的衛星資產,你可以安排較短期的投資,例如如果你會做像上述的富邦VIX這種標的,它就是在這30%範圍的資金內,如果有虧損它不至於讓你退休生活造成太大影響。

要做退休規畫你的投資要如何做資產配置?我在我出的《無痛退休》書籍中,提到一個3桶水的觀念。因為退休後的時間可能長達幾十年,把錢分不同的用途、分散投資在不同類別,可以讓你兼顧到現金流需求及資產的增值。

第1個水桶是1年~2年內就要用到的錢,它幾乎都是約當現金的標的:活儲、短期債券、貨幣基金等。

第2桶在3年~10年內需要用的錢,主要以可以固定配息的標的:投資等級的債券、基金、ETF等,如果是股票是配息固定的傳產股、金融股等...。

第3個水桶是11年以上的長期投資:穩健型的配置為主,例如全球型股票、新興國家等類型的標的。

理財就是在理人生,與其去汲汲營營追逐小利,或是做沒有目的的投資,時常要受媒體資訊左右,市場行情有變化就要擔心受怕、惶惶不可終日,何不換個方式,以資產配置穩健的方式做投資,讓自己能更加樂活的享受人生?

(本文僅做研究之用,非為任何投資建議,投資請自行判斷)

作者簡介_廖義榮

作者擁有國際理財規劃認證CFP證照,是專職的獨立理財顧問,提供客戶理財規劃顧問諮詢服務,公益/私益信託設立諮詢,及在企業推廣EAP員工協助方案:員工理財教育與諮詢。接受企業、團體預約退休規劃或理財投資相關課程講師,員工理財規劃諮詢,或個人/家庭理財規劃諮詢,聯絡信箱:jose.b123@gmail.com。

網站:https://ifacfp.com/

Facebook粉絲頁:Happy Goal 樂活理財粉絲團