從2023年下半年開始,人們就開始猜測聯準會(Fed)的降息時間。在去年十月下旬,各大機構預期通膨將快速降溫,導致債券殖利率下跌、價格上漲,市場甚至預期2024年聯準會將降息四到六碼。這一預期使得10年期債券殖利率從去年十月的高點5.021%一路下跌至今年一月的低點3.783%。然而,隨著今年各大經濟數據陸續公布,證明美國經濟依舊穩健,就業市場並未出現大量失業,通膨也保持黏著性,未有大幅滑落的現象。這些因素使得債券殖利率從低點開始回升。隨著時序進入下半年,降息預期隨著時間收斂下,債市是否具有投資機會?不同年期債券的價格與利率各異,能否利用這些特性進行價差交易套利?本文將詳細解說。

一、 升息循環已到盡頭,年內高機率有至少一碼預防性降息空間

若想窺探未來利率的可能走勢,我們要先觀察聯準會最關心的兩項數據:通膨與就業。首先,從消費者物價指數(CPI)可以看出,自去年下半年以來,CPI已不再受到基期效果的保護,而今年上半年國際油價和地緣政治因素進一步削弱了CPI下降的動能,不過在先前連續五個月高於預期的情況下,在四月、五月卻分別開出了符合與低於市場預期的成績,細項中服務跟房租為CPI放緩的主要因子。

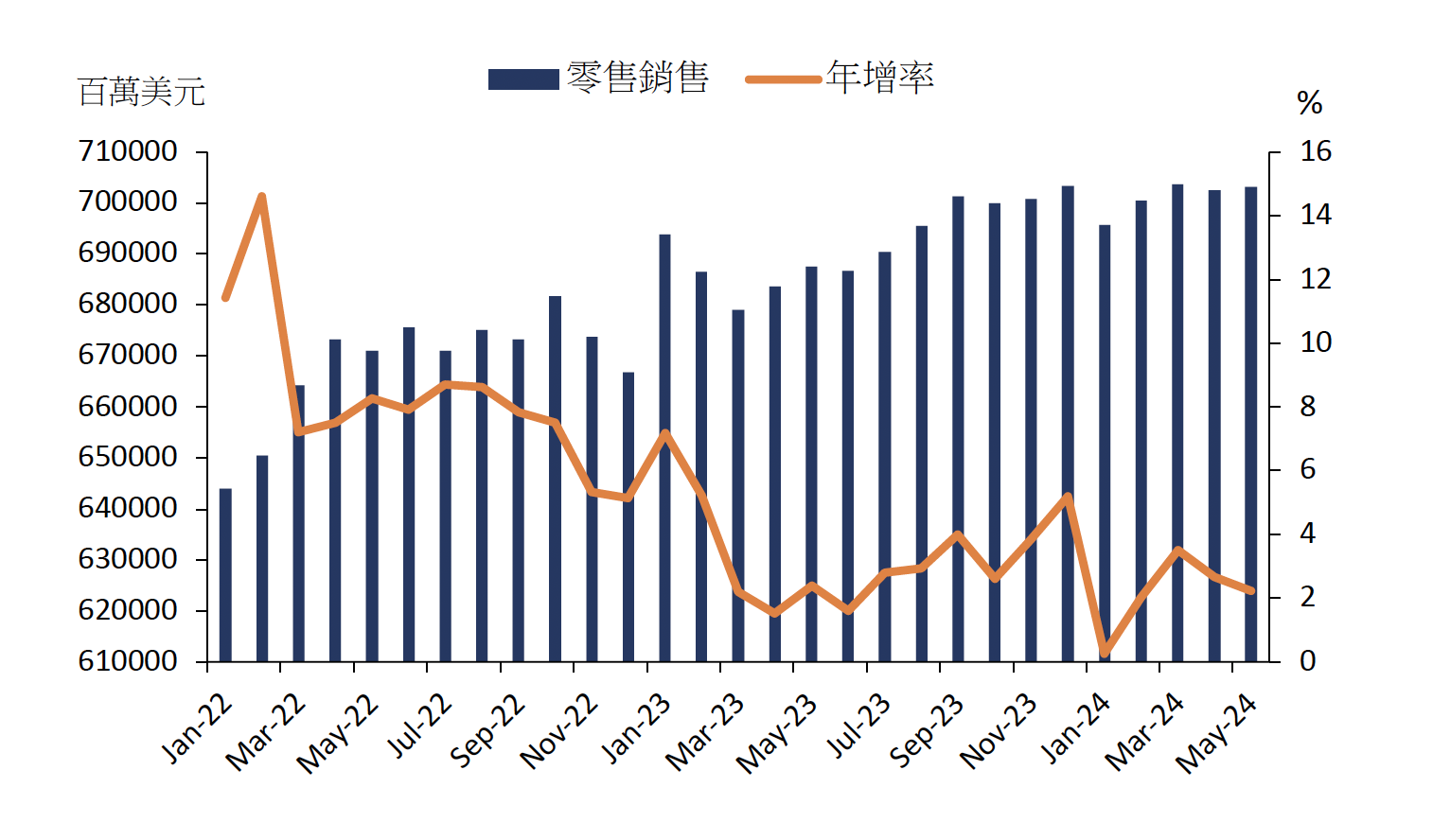

從排除波動較大的能源和食品的核心CPI來看,可以看到整體通膨放緩的趨勢並未發生太大改變。此外,今年七到十月CPI中的油價將享有基期紅利,並且房租通膨也將因去年的高基期而持續放緩,零售銷售也受到高利率壓抑年增逐漸下降,因此,筆者認為通膨放緩的格局並未改變,年內降息仍為高機率事件。

資料來源:U.S. Census Bureau

圖片放大

接下來我們將就業市場拆成供需來看,供給端受惠於疫後勞動人口逐漸回歸就業市場,供需緊張關係放緩,且美國身為世界大國,每年吸引大量的移民人口進駐,根據美國移民署的資料,截至2024年3月移民人口已佔總人口數15.6%,移民勞動力進一步帶動勞動供給上升,並且長期平均非農就業人數在15萬~30萬之間,意謂就業市場仍在溫和擴張的格局,並無失速的情況發生。

從需求端來看,JOLTS職位空缺數和自主離職率自2022年初達到頂峰後便一路下降,這表明資方需求減少的趨勢確立。因此,在勞動供需平衡之下,每小時薪資就有了下降的空間,所以我們從就業市場的角度來看,也無需擔心通膨死而復燃,並且勞動參與率上升也表示擁有就業機會的人口變多,有利於支撐美國消費,造就了今年以來零售銷售的絕對值雖仍在高檔,但年增率有所放緩,這也是為什麼美國現今之所以能實現軟著陸,聯準會有機會啟動預防性降息的主要原因之一。

除了經濟數據,在6月的聯邦公開市場委員會(FOMC)會議上,市場最為關注的是利率點陣圖的變動。根據最新的點陣圖,2024年的利率中位數上調了兩碼,改為全年降息一碼(原三碼);2025年的利率中位數上調了兩碼,改為全年降息四碼(原六碼);2026年的利率則保持不變。雖然委員們對於利率路徑的看法相比前次會議略偏鷹派,但多數委員仍預期全年降息一到兩碼,債券的投資價值已開始浮現。

二、利用債券利率正常化,建立美債殖利率價差策略

現在我們知道債券開始具有布局機會,那我們該如何進行價差策略呢?首先要先了解何謂殖利率曲線(Yield curve)。

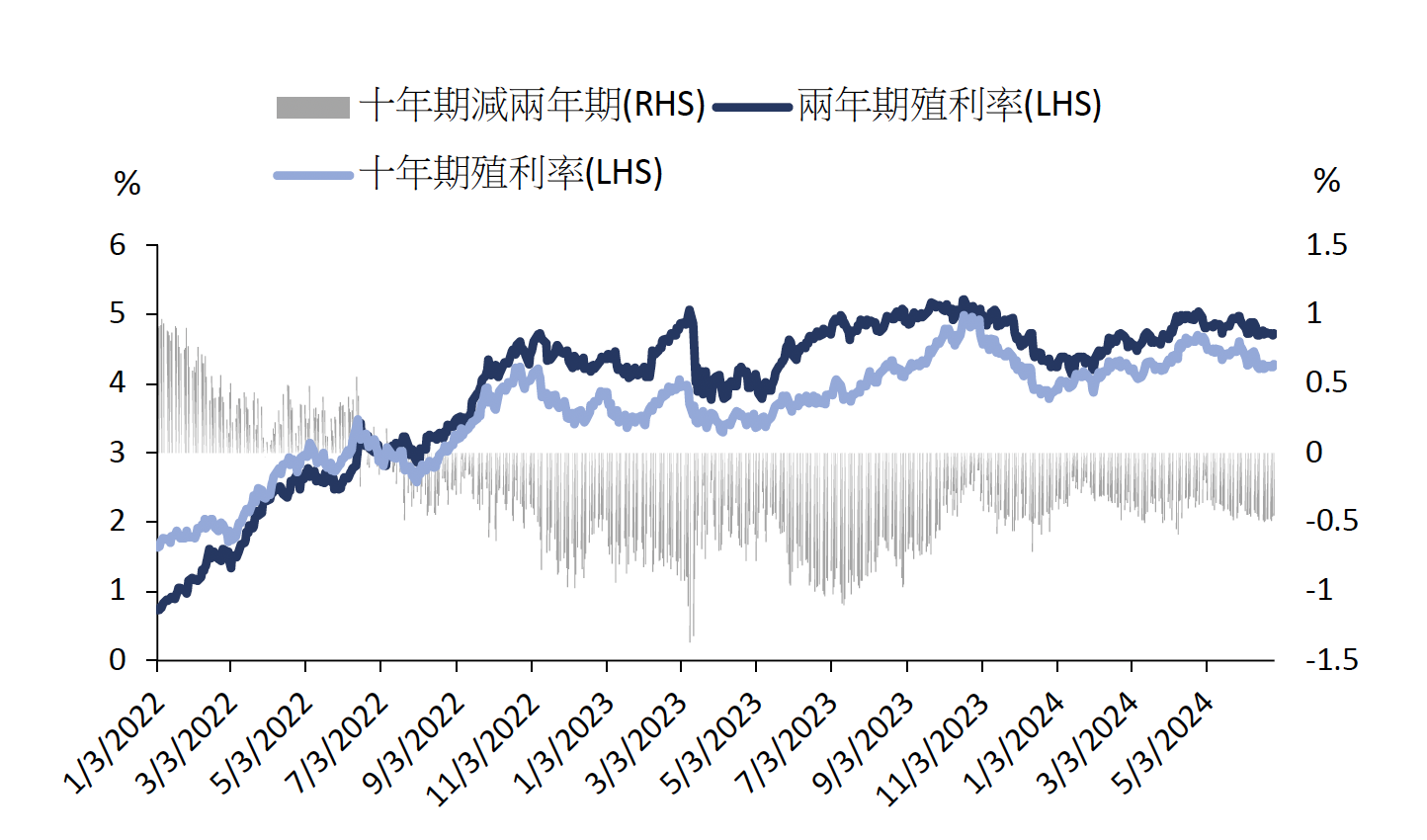

殖利率曲線由不同年期的債券殖利率畫在一張平面的圖表中,縱軸為殖利率,橫軸為到期日。一般來說,短期債券的殖利率因持有時間較短,風險溢酬較低,因此利率較低,最能反映聯準會的利率決策,其中最具代表性的短期債券是兩年期公債。長期債券的殖利率因持有時間較長,風險溢酬較高,因此利率也較高,除了反映聯準會的利率決策,長期債券殖利率還容易受到通膨預期和未來景氣預期等干擾因素的影響,主要代表即為十年期公債。在正常情況下,殖利率曲線為一條正斜率曲線,但在不同情況下也會變成水平或負斜率(倒掛)的形態。例如自2022年7月以來,殖利率曲線一直處於倒掛狀態。

資料來源:U.S. DEPARTMENT OF THE TREASURY、自行整理

圖片放大

了解殖利率曲線的概念後,投資人可以利用芝商所(CME)的期貨合約,根據自己對殖利率曲線的預期來建構價差策略。下面筆者以2年期美國公債期貨(ZT)和10年期美國公債期貨(ZN)的利差為範例。

目前兩者的利差為負值,代表殖利率曲線呈負斜率(倒掛)。假設預期未來的殖利率曲線將恢復成正斜率,投資人可以買進2年期美國公債期貨,同時賣出10年期美國公債期貨。接著,計算兩者之間的價差率(SR)。若2年期公債的基點價值(BPV)為50,10年期公債的基點價值為100,這意味著買入兩口2年期公債相當於賣出一口10年期公債,價差率為2。在這種情況下,投資人可以買入兩張2年期公債並賣出一張10年期公債,以降低價格風險。由於債券的價格與利率呈反向關係,主要收益將取決於利差的變化,即殖利率曲線的變動。此範例中的預期是殖利率曲線將從倒掛回歸水平,最後恢復正斜率。

CME官網上發布了不同的價差率,投資人可以根據自己的投資策略選擇合適的合約。在未來的降息循環中,殖利率曲線有機會正常化(結束倒掛),價差交易將會是一個不錯的選擇。

不過公債期貨合約的合約規格較大,所需的保證金比較多,投資人需留意自己的資金部位與風險屬性進行投資,值得慶幸的是,在CME也有許多微型的商品,成本較低,大幅降低了交易門檻,例如10年期殖利率期貨(10Y),投資人可以直接針對利率的走勢做交易,若認為利率會漲就建立多頭部位,認為利率會跌就建立空頭部位,報價的計算方式也相對ZT、ZN簡單,是非常適合新手踏入期貨交易的敲門磚。

此外,CME還有專門預估下一次FOMC升降息可能性的免費工具FedWatch tool,投資人可參考此工具觀察市場上預期利率的走勢為何,建立自己的投資策略。

◎CME官網

◎FedWatch