蒐羅與財經、理財相關書籍內容介紹及書摘,協助讀者快速閱讀書籍精彩內容。

金融股股價震盪小,不會造成投資人心情起伏不定,不用天天盯盤,符合定存股條件:

❶公司不會倒閉。

❷每年穩定配發現金股利。

❸現金殖利率穩定且容易填息。

❹利率高於銀行定存或美國十年期公債殖利率。

看懂金融股的6大指標

1.「逾期放款比率」與「備抵呆帳覆蓋率」評估銀行放款品質與銀行承受呆帳能力的重要參考指標,簡單說,這項指標可以看出銀行股的獲利穩定度。當「逾期放款比率」下降與「備抵呆帳覆蓋率」提高銀行獲利的穩定性。

2.「資本適足率」反映銀行本身將有多少自有資本承擔損失的程度,與創造獲利的能力,資本適足率愈高,銀行可放款與投資的金額愈高,有利於獲利的提升。

3.「每股盈餘」反映出金融股的獲利能力。

4.「總殖利率」投資人可以設定金融股總殖利率達5%以上才做為定期定額存股標的。

5.「股票配息率」反映金融股對股東好與不好,也可以預估金融股的配息多寡,股票配息率是每股盈餘發放為股息的比例。

股票配息率=每股股利÷每股盈餘(EPS)×100%。

為什麼金融股要看懂這六大指標,簡單說,「逾期放款比率」比率較低,「備抵呆帳覆蓋率」比率較高,金融股的獲利較穩定。「資本適足率」比率較高,銀行可以從事報酬率較高的信用貸款與股票投資可較高,有利於銀行的獲利提高。

衡量金融股賺錢能力的指標,有許多投資人達人喜歡以股東權益報酬率(ROE)與資產報酬率(ROA)作為選股指標之一。ROE、ROA簡單來說就是金融股用自有資本與資產賺錢的賺得多有效率的指標。也就是ROE愈高,公司愈能妥善運自有資本。

依據公式,ROE是以靠舉債來提高獲利,所以在負債比例愈高的產業(如:銀行業、金控業)並不適合用ROE來判斷。

ROA通常用來計算銀行和金控公司等負債比例高的行業,ROA愈高表示資產利用效率愈好,需要注意的是若公司的ROE高,但ROA卻很低,這代表公司主要獲利多是來自高財務槓桿,相對的投資風險會因此提高,但金融股本來就是高財務槓桿行業,所以ROA很低是正常,沒有相對的投資風險提高的問題。

「每股盈餘」則是用來評估金融股賺了多少錢的指標,最直接且最容易看懂金融股獲利指標。

此外,也有許多投資達人喜歡以股價淨值比來判斷金融股股價是否有過高的現象,股價淨值比的高低沒有一定的標準,直接以「總殖利率」作為投資準則將更精確與更容易掌握投資的時機。

通常只要金融股「逾期放款比率」比率較低,「備抵呆帳覆蓋率」比率較高就很容易預估「每股盈餘」,且金融股的「股票配息率」也較穩定,「總殖利率」也就容易預估。投資人可以設定總殖利率在5%或6%以上,開始買進金融股,這樣投資時機點很清楚且容易掌握。

案例實戰》元大金為例

2022年元大金(2885)前6個月每股盈餘0.94元,前6個月平均每個月每股盈餘約0.156(0.94元÷6個月),前9月每股稅後盈餘1.57元,可預估2022年全年每股盈餘約2元(1.57元+(0.156元×3個月))。

2022年、2021年與2020年股票配息率分別為62.7%、60.3%與60%,平均股票配息率約61%。

預估明年配息約1.2元=預估每股盈餘2元×平均股票配息率約61%。

當投資人設定殖利率分別為5%、6%及7%以上時,分別可以計算出買進的價格:

狀況➀

殖利率為5%,1.2元÷5%=24元,投資人如設定殖利率為5%以上,只要股價在24元以下都可買進。

狀況➁

殖利率為6%,1.2元÷6%=20元,投資人如設定殖利率為6%以上,只要股價在20元以下都可買進。

狀況➂

殖利率為7%,1.2元÷7%=17.1元,投資人如設定殖利率為7%以上,只要股價在17.1元以下都可買進。

從逾期放款比率看金融股值不值得存》

過去銀行的獲利較不穩定,往往1月到11月的獲利還不錯,卻因12月大量打消呆帳,獲利減半。像銀行這種大起大落的狀況,對於投資金融股的投資人來說,很難預測獲利。

現階段的金融體系,由於監管單位的嚴格監控,銀行每個月都隨時可能打消呆帳,使金融股的體質變好了。對投資人來說,金融股的獲利相對穩定,風險自然相對降低。

放款利息收入是銀行最主要的獲利來源,放款的品質好壞攸關銀行的獲利與安全。因此「逾期放款比率」與「備抵呆帳覆蓋率」,最能作為評估銀行放款品質與銀行承受呆帳能力的重要參考指標。

想知道金融股的體質是否優良,可以從「逾期放款比率」與「備抵呆帳覆蓋率」兩個指標得知。

逾期放款比率

逾期放款比率=逾期放款÷放款總額

逾期放款是指超過一定期限未正常繳納本息的放款,用以顯示銀行的放款中,可能會面臨客戶無力償還本息的情況。逾期放款比率愈高,表示銀行的放款品質愈差。一般而言,逾期放款比率在3%以下,表示銀行的放款品質較佳。

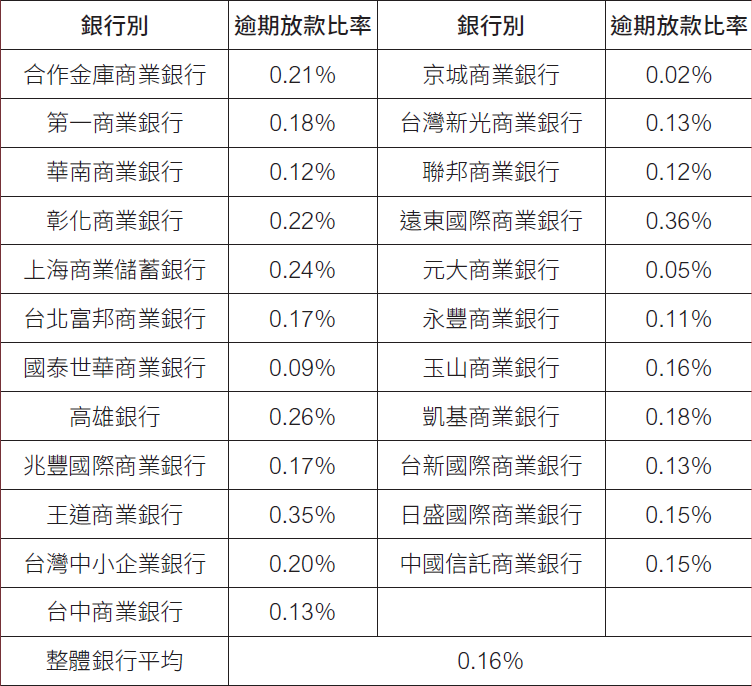

表2-3:2022年7月銀行逾期放款比率

資料來源:金管會銀行局 圖片來源:境好出版

圖片放大

表2-4:2022年7月銀行逾期放款比率

資料來源:金管會銀行局 圖片來源:境好出版

圖片放大

表2-3、2-4可看出,2020年6月底的銀行逾期放款比率中,王道銀行、合庫銀行、彰化銀行、台中銀行及台企銀的逾期放款比率超過0.3%,但整體銀行平均逾期放款比率為0.25%。

銀行2022年7月底的逾期放款比率中,其中以王道銀行的逾期放款比率最高為0.35%,台企銀降至0.20%,最值得注意,且整體銀行平均逾期放款比率僅為0.16%。

從備抵呆帳覆蓋率看金融股值不值得存》

備抵呆帳是銀行為了可能的損失,提前進行準備。備抵呆帳覆蓋率愈高表示銀行承受呆帳的能力愈強,獲利愈穩定。

備抵呆帳覆蓋率=備抵呆帳÷逾期放款(含催收)×100%

根據表2-5的2005年至2022年7月本國銀行備抵呆帳覆蓋率可得知,銀行備抵呆帳覆蓋率從2005年的49.89%,持續大幅提升至2022年7月的839.71%,比率持續創新高,這表示銀行承受呆帳的能力愈來愈強,有利銀行獲利更穩定。

表2-5:2005年至2022年(7月)本國銀行備抵呆帳覆蓋率

資料來源:金管會銀行局 圖片來源:境好出版

圖片放大

延伸閱讀

存股族最愛》金融股PK台積電,5年後哪一檔的報酬率比較高?結果出乎意外...

兆豐金、合庫金、華南金...6家金融股明年配多少?官股配息大預估!

金融股10月自結EPS出爐!獲利較去年全數衰退,有2檔現金殖利率高達8%

書籍簡介_40歲開始子彈存股翻倍賺

作者:鄭廳宜

出版社:境好出版

出版日期:2022/11/03

作者簡介_鄭廳宜(億元教授)

日本名城大學經營科財務金融博士,現任僑光科技大學財務金融系助理教授。YT頻道觀看人數破495萬人,臉書社團近50,000人,PressPlay破90萬訂閱作者。

曾是郵局和金融業專員,39歲時毅然到日本念博士取得教職。曾因重押和擴大槓桿賠光兩千多萬元,因此悟出屬於自己的等待投資哲學,從總經面判斷資金流向,嚴謹的研究基本面選股,再以技術面來判斷買賣點,穩健獲利,重拾億元身價。

《新聞挖挖哇》、《單身行不行》、《財經週末趴》、《雲端最有錢》、《鈔錢部署》、《這不是新聞》、《數字台灣》、《錢進新世界》等節目爭相邀訪。他在節目上大膽預測市場趨勢,且不藏私的分享致富獲利指標,因此受到大家的支持。在空頭市場中出版著作並開班授課,期望大家在兵荒馬亂的股市中能堅強的存活下來。

經歷:

僑光科技大學財務金融系助理教授

日本名城大學經營科財務金融博士

國家合格證券分析師

經濟日報台股擂台賽105年連續三季冠軍

PressPlay 90萬訂閱作者

東森財經新聞台《這不是新聞》、民視《財經週末趴》、東森《雲端最有錢》、華視《鈔錢部署》、三立財經台iNews《錢進新世界》等節目固定來賓