「MacroMicro/財經M平方」是亞洲唯一鑽研指數型商品基本面的專業總經投資平台。

我們致力於將關鍵的數據轉化為友善的圖表,協助大家創立屬於自己的投資地圖。

財經M平方正改變著過去資訊不對稱的時代,讓投資人不再被動接受資訊,而是主動「重視基本面」並且能夠「為自己的投資負責」。

摘要

我們想讓你知道的是:在各國央行升息下,部分國家的房價已出現明顯下跌,全球房市會成為金融危機的引爆點嗎?

根據SavillsResearch 2020年的資料,房地產與債券為全球資產市值排名前2名,M平方也在金融風險系列五提到,自全球央行升息以來,債市、房地產為近期金融脆弱性上升的主要原因,中小型銀行危機就是在債券價格下跌、長期殖利率倒掛、住宅房地產放貸占比過高而造成的結果。而隨著各國央行升息逐步進入尾聲,債市波動已較去年大幅下降,房地產則仍為市場關注的焦點,因此在金融風險系列文的最後2篇,我們將討論全球、美國房地產的金融風險。

一、全球房地產風險分析

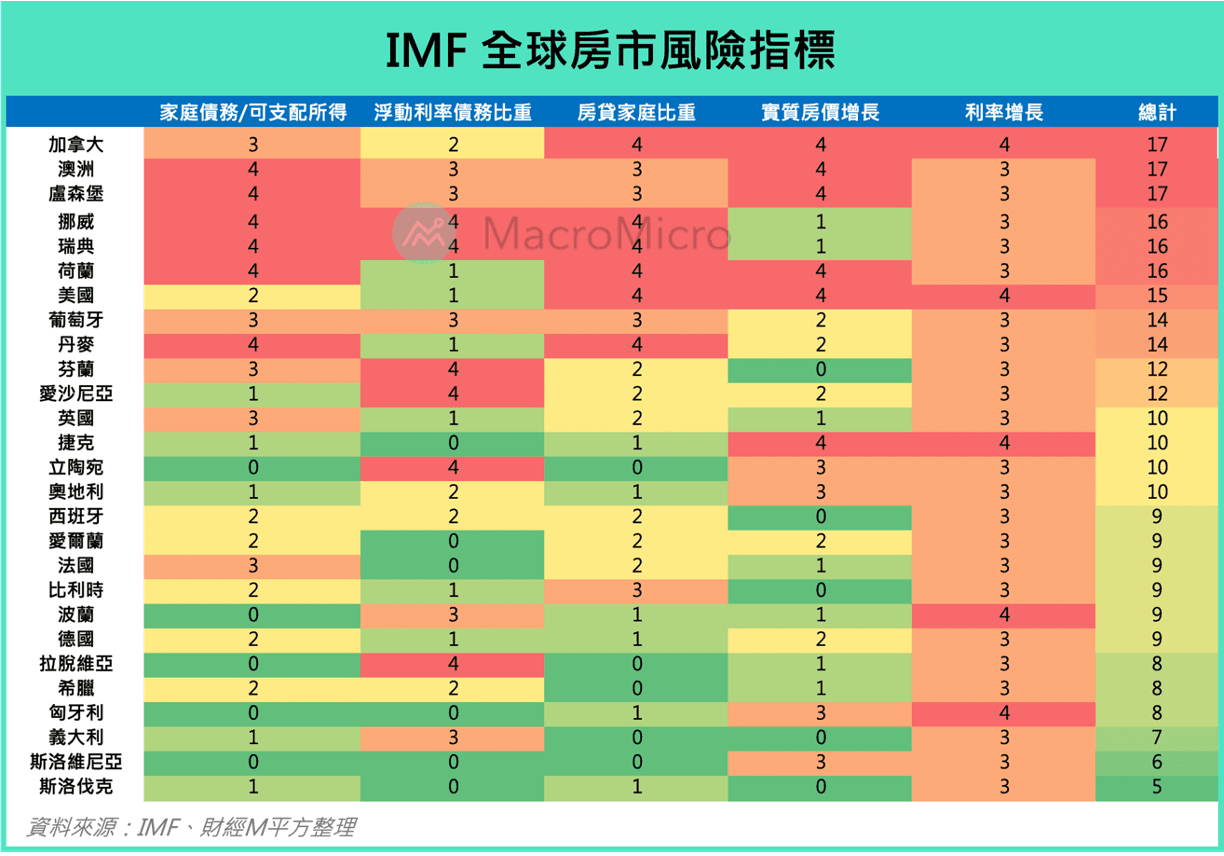

IMF在4月份全球經濟展望報告(WEO)中分析了全球房市目前的狀況,在新冠疫情期間,許多國家房價上漲的速度達到創紀錄的水準,主要原因包含低利率環境、市場上可供出售的房源數量不足等多種因素。2022年後,隨著高通膨與央行快速升息,全球房價成長已開始明顯放緩,房市的惡化情況在疫情前和疫情期間出現過熱的國家中更為明顯,IMF整理5大房市的風險指標,歸納出風險最高與風險較低的國家。

註:各項目風險評比為0分~5分,分數愈低代表風險愈低。

圖片放大

這5項指標分別為:家庭債務/可支配所得、房貸家庭比重、浮動利率債務比重、利率增長、實質房價增長,我們也以此作為依據,將其相同與差異統整為下列3點,一一探究目前全球房市的概況:

1.全球房市普遍面臨的現象:升息造成實質房價下滑

升息、實質房價為衡量房市風險最直觀的因素,房價上升,會造成購屋的房貸壓力增加,而升息會使房貸利率上升,對民眾債務壓力帶來加乘效果,最終導致民眾的購房意願下降,房市降溫,甚至引發房貸違約的金融危機。

實質房價即考慮到通膨因素的房價,被視為衡量房價是否過熱的重要指標,因此當房價漲幅明顯高於通膨(實質房價上升)時,象徵著房市正處於過熱狀態,往往也將伴隨著利率的調升。1970年代後,全球主要經歷5次實質房價年增率翻負,每一次均與央行升息有關,本次也幾乎翻負,自2021年起,全球央行開始從超低利率環境升息,升息國家數一度達到80%以上,全球短天期利率平均上升超過3ppt,上次出現這麼高的升息幅度是發生在2008年,也讓OECD實質房價年增率自50年高點回落,目前已接近負成長。

不過即使央行升息確實為影響房價的不利因素,但我們發現各國房市在央行升息時有不同的影響效果,貨幣政策傳導出現差異主要原因為「家庭債務」、「固定利率與浮動利率占比」的不同,家庭債務愈高、浮動利率占比愈高的國家,房市風險較高。

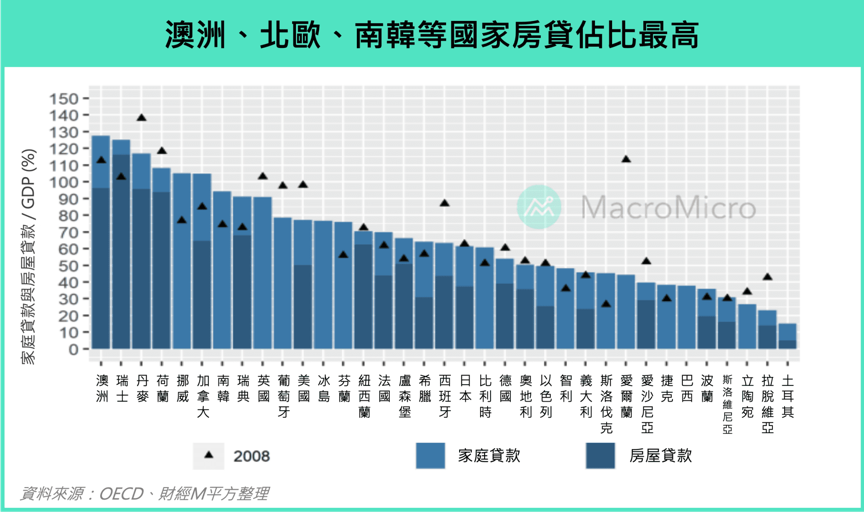

2.各國的狀況不同:家庭債務壓力

房屋貸款為全球多數國家家庭債務中占比最高的類別,根據國際清算銀行(BIS)的數據,整體先進國家家庭債務/GDP比重約為70%左右,在過去20年並無明顯上升趨勢,美國甚至在近10年還有下降的趨勢,顯示家庭債務壓力並沒有出現顯著惡化。家庭債務壓力主要集中在澳洲、瑞士、北歐、南韓、加拿大等國家,其中又以南韓家庭債務成長速度最快,過去20年上升1倍,目前已成為全球主要經濟體中第2高的國家,以上提到的國家央行除了瑞士央行累計升息2%以外,其餘國家均已升息3%以上,在利息成本大幅上升下,房貸壓力上升、購房需求下降,使房價開始下跌。

註:部分國家無2008年房屋貸款資料。圖片來源:財經M平方

圖片放大

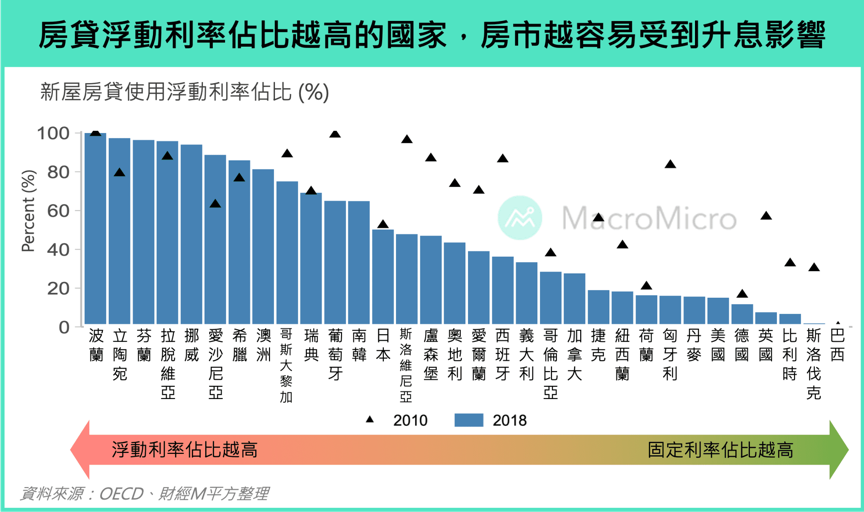

3.各國的狀況不同:浮動利率與固定利率占比

除了家庭債務占比外,「固定利率與浮動利率占比」則會影響升息對貸款市場的傳導效果。房屋貸款合約主要可以分為2種類型:

1.固定利率:意味著在貸款期間,即使央行調整基準利率,房貸利率將保持不變。

2.浮動利率:則代表還款利率會隨著市場條件的變化進行調整,若一個國家浮動利率占比愈高,央行貨幣政策傳遞效果愈快。

從OECD與澳洲央行2月份的報告來看,澳洲、北歐、南韓房市以浮動利率為主,因此央行升息對房貸利率影響更為明顯;相比之下美國、德國、英國等主要經濟體多數房貸契約皆以固定利率為主,因此雖然這些國家的央行大幅升息,但對於過去幾年購買房屋的民眾來說,利息壓力沒有出現明顯上升,美國甚至看不出升息對現存房貸利率造成的影響。

註:現存房貸利率統計方式為:市場上尚未還款結束的房貸契約的平均房貸利率。

註:部分國家無2010年資料。圖片來源:財經M平方

圖片放大

二、多數國家房地產價格出現滑落,

尤其集中在上述有問題的區域

綜合上述,全球房市成長已然出現趨緩,但各國有不同差異,從IMF提出的房市風險指標來看,目前家庭貸款高、央行升息幅度大、房貸以浮動利率為主的國家房市脆弱性愈高,也是本輪房市領先下跌的國家,包含澳洲、瑞士、北歐、加拿大、紐西蘭、南韓等。而美國、德國、英國等房市市值較高的國家房價也開始出現些許滑落,但幅度不大,主要原因就是出在這些國家房貸均以固定利率為主,且過去20年家庭債務/GDP比重並沒有出現明顯上升,央行升息效果得到緩衝,而我們認為全球房市後續是否會進一步惡化的關鍵在市值占比最高的美國。

本文獲「財經M平方」授權轉載,原文:【金融風險系列七】全球房價自 50 年高點回落!房市會泡沫化嗎?

延伸閱讀

聯準會再度升息1碼,暗示升息已到終點?3大重點解析

該買房還是租屋?給35歲以下年輕人的真心建議:先投資,留一桶金幫你分擔房貸

小檔案_財經M平方

「MacroMicro/財經M平方」是亞洲唯一鑽研指數型商品基本面的專業總經投資平台。

我們致力於將關鍵的數據轉化為友善的圖表,協助大家創立屬於自己的投資地圖。

財經M平方正改變著過去資訊不對稱的時代,讓投資人不再被動接受資訊,而是主動「重視基本面」並且能夠「為自己的投資負責」。

更多解析歡迎加入<財經M平方>Line官方帳號!