台灣最大國際商品部落格主編,曾任經濟日報專欄作家;財訊雜誌、今周刊、天下雜誌、非凡周刊等媒體特邀財經作者。專長為全球人口結構分析與統計、各國總體經濟和趨勢分析、波浪技術分析、全球外匯系統、美股ETF商品操作。著有《看線圖輕鬆賺外匯》、《看線圖高效率賺外匯》、《自主投資之鑰》。

個人部落格:

http://blog.moneydj.com/joe/

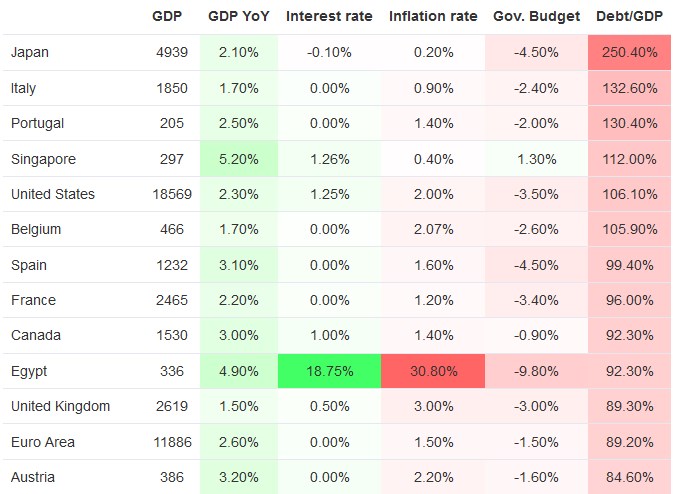

近年來,許多已開發國家發行的國債大幅攀升,債務相對於國家本身的GDP產值來說,有些甚至超出100%,日本實施擴大量化寬鬆多年以後,政府負債佔GDP比重到達250%,全球最大的經濟體,美國的政府負債佔GDP超過100%,影響全球經濟舉足輕重的歐元區,比重接近90%,很多人好奇,難道高度的債務,不會讓這些國家破產嗎?

政府負債佔GDP比重較高的經濟體

資料來源https://tradingeconomics.com/

圖片放大

實務上來說,按照目前世界各國的發債模式,只要能順利償還到期國債和債息,不要出現連續式的鉅額違約紀錄,理論上鉅額的負債,也不會造成國家破產。遇到債務危機,通常是債券的價格貶值,貶值不等於破產,像是負債壓力極高的日本,要破產的機率其實很低,國際上要先看到日本出現債務違約的成立,日幣的基礎利率長年維持在0%左右,2017年以來10年債殖利率趨近於零,發債的成本其實相當低,加上日本政府持續有穩定的稅收,財政預算仍屬健全,以往的發債無違約紀錄,信譽優良,即使債券到期,發新債償還舊債,這樣的做法,並不會造成債務違約,進一步讓國家信用喪失。

已開發國家的債務違約機率低,即使高度負債比,但市場仍願意接受,頂多是用較差的價格賣出,但不至於沒有買氣。

日本十年債殖利率(%)

資料來源https://tradingeconomics.com/

圖片放大

現今的國債發行系統經長期市場機制運作,已達到很穩定的情況,國家級債券,不僅僅只有利息收入的價值,還包括政治穩定性、人才和人力、工業科技、金融穩定性、軍事力量、外交影響力等所有能反映國家發展前景的因素,所以美國債券在金融市場上是最低風險的產品,連各國央行都願意大量持有美債來穩定國內金融,美國的國力保證,美債違約機率趨近於零,但在國債發展的初期,局勢可不是如此。

17世紀末英國發行國債,但並不是最早發展出公債或國庫券制度的政府,14到16世紀的長期文藝復興後,南歐的佛羅倫斯或熱那亞等高度商業城邦,在當時的銀行系統已有債券的雛型,不過要把債券和政府機構做結合,其實難度非常高,因為當時發行國庫券的目的,通常都是政府沒錢了,政府的收入來自課稅,但歐洲王室如果執意要額外課稅,不僅速度緩慢,而且容易引發政治劇變風險,直接發行國庫券,變相繞過原本的稅收和財政系統,同時還可以避開納稅人的監督,效率明顯高許多。

不過風險也很大,因為借錢要負擔利息,這種運作模式,借到的債,利息負擔頗重,長時間下來,一定是債務越滾越大,然後主政者賴帳倒債,政權異動,如西班牙王室破產,南歐的金融中心反而逐漸喪失影響力。

英國政府自然也是有籌款困難的問題,17世紀末,連年與法國的戰爭,英國政府接近破產邊緣,議會通過一種永久制的年金債券,持有人可每年領到14%利息,直到死亡,這種債券以政府稅收當作擔保,英國政府才能持續運作,1694年成立英格蘭銀行,英國政府每年要支付8%利息給英格蘭銀行,英格蘭銀行則是借款120萬英鎊給英國政府,英格蘭銀行可以進行存款、貸款、賣出股票證券等業務,包含發行有價的債券。

英國政府1697年發行國庫券,不過這些借款利率其實相對高,當時社會輿論普遍認為這樣做很危險,南歐城邦已出現負面的先例,政府發行國債,最後就是破產和政變,不過英國政府不管那麼多了,反正發不發國庫券都是走向破產的話,乾脆死馬當活馬醫,以後負債能不能償還,以後再說了。

如同2012年歐債危機一般,發債以後,利率負擔重,債務越滾越大,貴族仕紳和商人就要進行債務協商,也就是減債和債務重組,要撐過這一段低潮是很不容易的,過程就是找體質較好的融資公司來當媒介,例如赫赫有名的東印度公司和南海公司,英格蘭銀行也一定有,還有英格蘭國民土地銀行、劍刃銀行,如果這些融資銀行可以透過次級市場,在當時的金融圈把國庫券推行出去,像分散賣給廣大散戶,因為有高利息,只要不違約,投資人很可能就會願意接受,融資公司就可以無限制的擴張下去,因為這完全繞過了當時英國政府的憲政體系規範。

南歐城邦之所以後來失敗,是因為國庫券到了次級市場,大家就不信任了,100元的國庫券,實際交易很可能只剩下一半不到,等於債券大貶值,中華民國初期就是這樣,不管發行國庫券還是公債,到最後都是大幅貶值,最後就等於下市,因為大眾不信任政府擔保,以債養債會讓政府賴帳,如果大家信不過政府,那肯定違約。