台灣最大國際商品部落格主編,曾任經濟日報專欄作家;財訊雜誌、今周刊、天下雜誌、非凡周刊等媒體特邀財經作者。專長為全球人口結構分析與統計、各國總體經濟和趨勢分析、波浪技術分析、全球外匯系統、美股ETF商品操作。著有《看線圖輕鬆賺外匯》、《看線圖高效率賺外匯》、《自主投資之鑰》。

個人部落格:

http://blog.moneydj.com/joe/

圖片來源:dreamstime_xxl_4620396

圖片放大

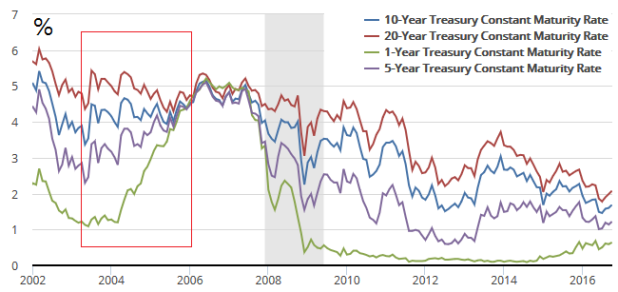

美國經濟從2006的房地產顛峰過後,出現長時間的經濟蕭條,美國聯準會FED透過實施極度寬鬆的貨幣政策和降息,大幅壓低了美國國債的殖利率,讓充沛的資金流充滿整個美國資本市場,流動性大幅增強了,藉此來振興美國經濟。

最近十年來,美國經濟充滿了相當悲觀的氣氛,同一時間裡,日本和歐元區各國實施負利率政策和寬鬆貨幣政策,中國和英國也維持相對低利率的環境,市場大多認為FED還會有持續性相對鴿派的貨幣政策,大量資金湧入債券市場,即使2015年底FED已經開始升息了,但是2016年上半年的一系列全球投資風險上升,市場更是悲觀認為,FED再升息的機率頗低,美國債券殖利率難得在首次升息後,殖利率繼續下探。

20060101〜20161006美國10年債殖利率(資料來源:http://www.tradingeconomics.com)

圖片放大

按照過去的景氣循環和債券變化的相對關係,美元首次升息前,不同週期的美債殖利率就會趨勢反轉向上,但是2016年美國國債卻出現不同趨勢的發展,主要原因在於,FED在2016年底對資本市場釋出的公開資訊是升息1%的鷹派態度,但是隨著時間的發展,FED卻逐漸轉為偏鴿派的態度,所以債券市場從2016年初到年底,反而形成殖利率繼續下降的趨勢,除非FED能再次展現升息的決心,這樣才會讓債券市場出現殖利率轉為上升趨勢。

美國各年期債券殖利率(資料來源:FRED)

圖片放大