蒐羅與財經、理財相關書籍內容介紹及書摘,協助讀者快速閱讀書籍精彩內容。

靠著養成長股在40歲就退休的里昂,過去光靠養股的股息與價差,平均年賺255萬元。里昂說,養到成長股最大的好處是,養股期間有股息作為保護,投資成本年年下降,等到股票業績成長,股價也跟著成長,賣掉後還可以賺到養股期間的價差。

如果只養保守的配息股票,以現金股利(股息)殖利率5%計算,1年若想領到50萬元的股息,最少就要準備1,000萬元,本金大的人或許可以透過領取股息就可過活,但是一般投資人本金不大,要透過養股增加資產,就得養成長型的好股,才能快速累積本金。就如同全球首屈一指的基金管理人彼得.林區(Peter Lynch)說的:「股市最佳的賺錢途徑,就是投資一家已獲利數年,並絕對會一直成長下去的小型成長公司。」

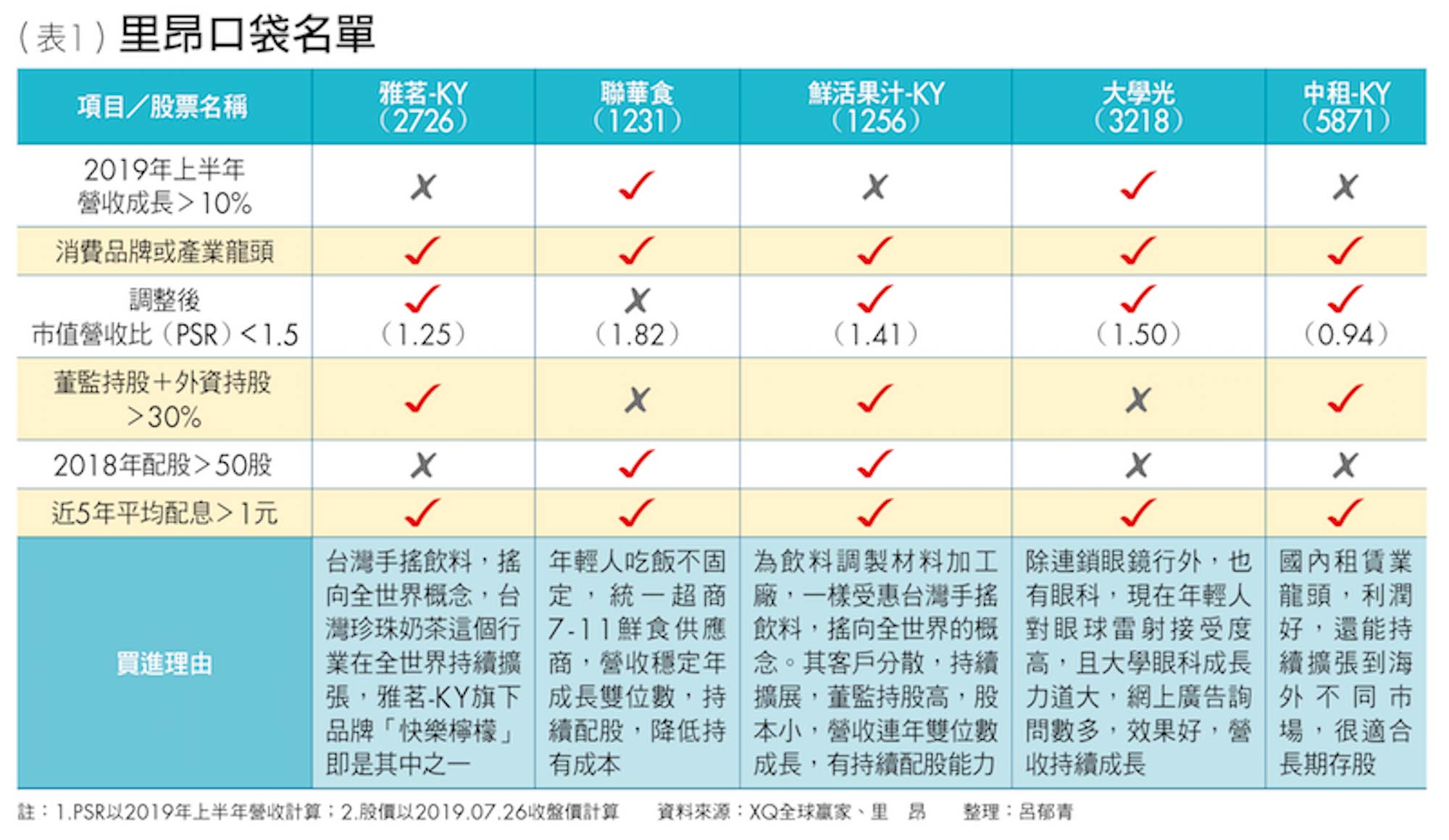

里昂學習彼得.林區從生活周遭找出民生消費的好股票,再用年營收成長率確定成長性,最好有配股,輔以過去5年平均配息超過1元、董監加外資持股超過3成來確認個股體質,然後在市值營收比(Price-Sales Ratio,簡稱PSR)低於1.5時進場。里昂用這6個方法挑出成長型的好股票存,每個月只需檢查月營收年成長率是否符合進度、每一季檢查一次財報,平日就可以放心去潛水,不用每天在股海裡衝浪,依然可以每年從股市穩穩賺錢。

很多人問里昂,大盤指數來到高檔了還能開始進場養(存)股嗎?當然可以,即便現在指數來到萬點以上,還是有很多好股票可買。

很多想存股的人,一直想等股價低一點再進場,但因為缺乏準則,常常是跌了還想再等,漲了又買不下手,最後都沒進場,錯失時機。

里昂自己是用下列表格的6項條件篩選存股標的,其中以成長力道(營收年增率是否大於10%)與是否為消費品牌或產業龍頭最為重要,同時搭配市值營收比(PSR)作為評估股價貴不貴的量尺,董監持股加外資籌碼集中、近5年平均配息大於1元和前一個年度配股是否大於50股,都是加分項目,若符合項目愈多愈可以買進,不用等到全部符合。

不過,即使符合下列條件,股價仍可能波動,舉例來說,里昂看好的鮮活果汁-KY(1256),在2018年最高197元、最低124元。

里昂表示,台股在8月、9月、10月、11月通常較無行情,他會適度降低持股,於每年8月14日公布第2季財報成長的利多後,賣出部分持股,同時配合放空上櫃獲利衰退的電子股,慢慢度過這4個月,再於11月下旬開始買回成長股。且里昂建議,萬點存股有2個注意事項:1.存股千萬不能借錢來買,一定要拿不會動用到的資金投資,這樣才有辦法度過行情波動,享受收成的甜美果實;2.他會搭配防守型存股,這類股的股本與市值較大,波動相對較小,可降低整體投資資產的風險。

書籍簡介_6步驟存對成長股(2019增修版)

作者:6步驟存對成長股(2019增修版)

出版社:家庭傳媒

出版日期:2019/07/17

內容簡介_存股再進化

當你問股市贏家:「手中已經有的股票,下跌1成了,要不要再低接攤平?」贏家A可能跟你說:「股價往下掉像刀子,空手去接只會愈攤愈『貧』。」但是,同一問題,贏家B卻可能跟你說: 「好股票碰到倒楣事,可以讓你用更低的價格買到,這是難得的賺錢機會。」股市新手碰到這狀況,大概當場傻眼,到底哪一個對? 我該聽誰的?其實都沒錯,端看採用的是哪一套實戰中能賺到錢的方法。贏家A可能是追強勢股的高手,看價格趨勢與技術線型買高不買低,因為低點之後可能還有更低點;贏家B可能是價值投資的存股高手,從產業與財報分析判斷這檔股票只是碰到短期的營運衝擊,無礙長期大勢,低價反而是撿便宜的好機會。

不過最常出現在股市輸家身上的狀況卻是—採用A的買進賣出方法,卻去買了B介紹的股票,大混雜的結果就是隨勢浮沉,欠缺一套完整的投資體系,遇到狀況更是莫衷一是,最終當然只能聽天由命。

回到本刊的存股術上,在企畫發想的階段,即是考慮到想學習存股的投資人可能零星讀了一些關於股票投資的文章,但欠缺完整的系統,以至於在實戰中還要再靠自己摸索,萬一運氣不好,一開始先套牢或賠錢了,更可能誤以為是方法有問題,便棄之不用,以至於又從頭來過,陷入「不斷學習新方法、卻不停在股市賠錢」的噩夢。

希望這本Step by Step的教學,能以贏家戰法的全貌提供給讀者,以免見樹不見林,即便是股市菜鳥都能按步學習快速上手,早一日躋身贏家之林。至於股市老手,這亦是一本他山之石,可供一窺其他高手賺錢祕訣之堂奧,俾利更加精進。

價值投資大師坦伯頓曾說過,如果你想要有突出表現,總要做些與眾不同的事,股市是活的,即使是已成功的存股高手,也不斷在追求進化、追求效率更高的存股術,因而有了新存股術的概念。過去,我們只看重股息與殖利率,但當高股息已成為台股常態,如何再從中挑出更有長期潛力的股票呢?本刊的存股達人,提供了他們找到的答案。