在ETF(指數股票型基金)竄紅且熱潮不退的背景下,台灣各家投信業者,在近2年積極推出「Smart Beta ETF」。但Smart Beta ETF的血統,不同於台灣50(0050)這樣的傳統指數型ETF部分Smart Beta ETF波動度較低、且長線報酬具有超越指數的可能,但這類Smart Beta ETF,又真的是完美無暇嗎?繼續看下去…

首先,快速了解Smart Beta ETF的概念

傳統型的ETF,最直接的目的就是追蹤大盤績效表現,像我們最熟悉的台灣50(0050),就是由台股市值排名前50大的公司所組成,長線報酬和台股加權指數相當接近。而Smart Beta ETF是依「策略因子」作選股、策略選股略因子包括股息、股價動能、股價波動度、公司品質、公司價值、公司成長力等等,以下為Smart Beta ETF的主要特點:

報酬率可能偏離大盤

雖然是指數型基金,但Smart Beta ETF是依「策略因子」作選股,本質上比較像是「量化投資基金」。Smart Beta ETF報酬率有勝過大盤的潛能,但績效落後大盤,也是會發生的事。因此投資Smart Beta ETF時要有「報酬率可能偏離大盤」的認知,過去戰勝大盤的Smart Beta ETF,在未來也不一定能夠持續領先(這部分的概念在下方文章內容中,會用實例進一步解釋)。

持股權重依策略政策決定

傳統型、追蹤大盤績效的ETF,通常是以「市值加權」來決定每檔持股的權重,但Smart Beta ETF不一定,視各檔ETF的政策而定,以First Trust價值線高股利指數ETF(FVD)這檔Smart Beta ETF為例,持股是採取「等權重」政策,若某檔股價上漲、漲幅領先,在整體投資組合權重增加,就會被賣掉減碼、降回與其他股票一樣的權重。反之有股票下跌,就會被加碼、以維持原本權重,這種重新調整權重、再平衡的機制,等權重ETF每隔一段期間會執行一次。

擺脫人性、紀律化運作

相較於一般主動式共同基金,Smart Beta ETF的管理費通常相對低,Smart Beta ETF除了有低成本的優勢外,因Smart Beta ETF皆是依循既定的策略因子運作,應比主動型的共同基金更有紀律性。

滿足不同的投資偏好

舉例而言,若信仰價值投資、偏好高股利型股票,投資人可以買進First Trust價值線高股利指數ETF(FVD),如果認為順勢操作,追逐強勢股是致勝之道,則可以將iShares Edge MSCI美國動能因子ETF(MTUM)納入投資組合,若想降低投資組合波動度,可進一步研究iShares Edge MSCI美國最小波動率ETF。Smart Beta ETF在美股市場上高達上千檔,能滿足不同的投資偏好,以下將成交量大、具代表性的Smart Beta ETF整理出來,提供讀者參考:

註:以上清單僅供ETF研究,非推介買賣之意,投資人須自負交易風險

圖片放大

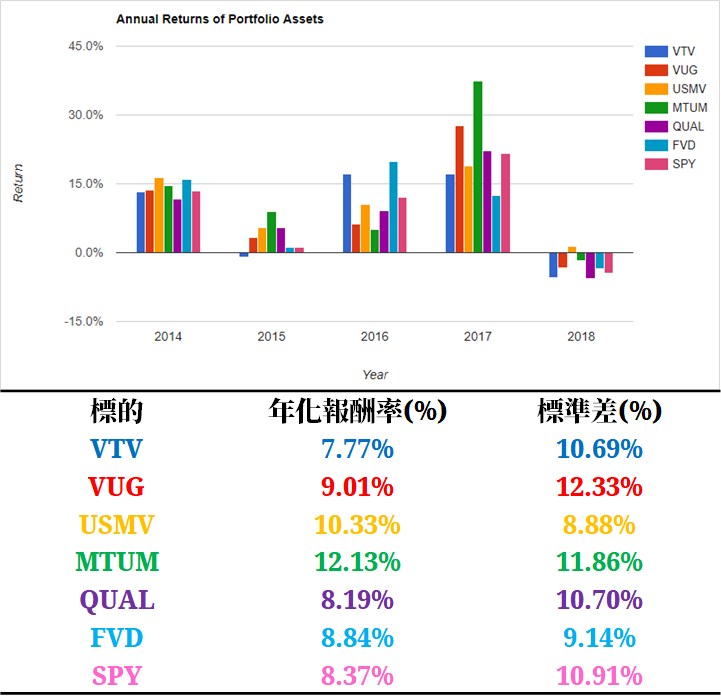

近5年各檔Smart Beta ETF回測績效表現

了解Smart Beta ETF的基礎概念後,來看看上述這些清單內ETF歷史績效表現。筆者取2014年~2018年近5年為回測期間,並加入標普500指數ETF(SPY)作為對照,下圖為各年度的報酬長條圖、年化報酬率及標準差數據(標準差越小,表示波動程度越小)。

資料來源:portfoliovisualizer.com 註:非推介買賣之意,投資人須自負交易風險

圖片放大

MTUM在2017單年創下37.5%驚人報酬

MTUM的策略邏輯,旨在挑選價格穩步上漲的股票,主要概念即為「信仰強者恆強、並將汰弱留強的動作SOP化」。這檔ETF會自美國中大型股中,透過6個月和12個月的持有期間報酬來選擇和權衡股票,並根據過去3年的的報酬波動程度進行調整。

MTUM在2017年績效特別突出,單年創下37.5%的報酬,MTUM年化報酬率達12.13%,比SPY的8.37%多出3.76個百分點,但標準差僅高出SPY0.95%(11.86%-10.91%)。

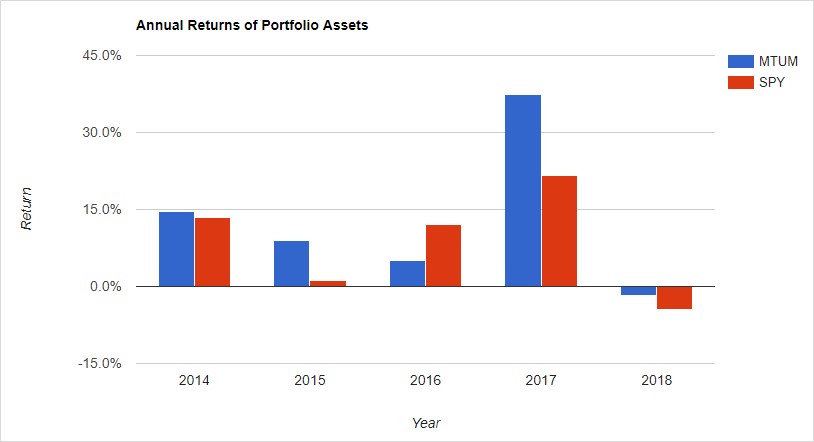

風水輪流轉,先有耐心才可能獲得果實

雖然MTUM年化報酬率達12.13%,但真的是年年超過SPY嗎?我們將MTUM、SPY績效長條圖獨立拉出來比較,事實上2016年,MTUM績效不到SPY的一半。當年SPY繳出12%的正報酬,MTUM卻只有5%,但到了2017年MTUM再度甦醒、創下37.5%驚人報酬大幅領先SPY,這也印證:投資Smart Beta ETF時要有「報酬率可能偏離大盤」的認知,「耐心等待」,是決定採用Smart Beta ETF投資的先決條件之一。

資料來源:portfoliovisualizer.com 註:非推介買賣之意,投資人須自負交易風險

圖片放大

快速結論

Smart Beta ETF依循既定的策略因子運作,應比主動型的共同基金更有紀律性,且相較於主動型基金,通常Smart Beta ETF的管理費相對低,可以幫助投資人在被動、主動投資的選擇之間,找出良好平衡點。

但投資Smart Beta ETF時,要有「報酬率可能偏離大盤」的認知,Smart Beta ETF追求的是長線年化報酬率優於大盤,但並不保證年年戰勝大盤,「耐心等待」,是決定採用Smart Beta ETF投資的先決條件之一,如果無法接受投組報酬有落後於大盤的可能性,在採用Smart Beta ETF前,須三思。

本文獲「雞尾酒投資Bar」授權轉載,原文:這檔 ETF = 買下所有強勢股捷徑 ! 不需選股,單年竟能獲得 37.5% 驚人報酬