主要分享國際經濟觀察和產業與重要政經趨勢等分析,希望能夠聚集同好一同討論,切磋心得想法。

「新常態」(New Normal)其實已經是個舊詞,說的是PIMCO(太平洋投資管理公司)前CEO伊爾艾朗(El-Erian)提出全球金融海嘯之後,低速的經濟成長和高失業率將會成為新的常態,從谷底反彈回原本經濟循環的好日子難再。

在美國股市頻創新高的時刻,這樣的預測被打臉了嗎?

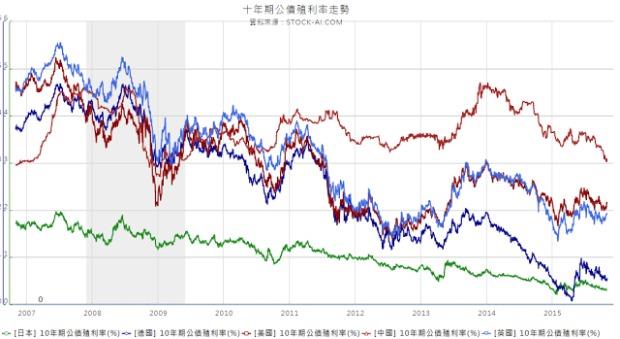

其實大家看這個各國債券殖利率圖就知道,基本上長期來看有一個走勢是確定的,就是已開發國家利率會持續下探,甚至實質負利率會成為先進國家難以避免的劇本,在這個低利率成為新常態的時刻,股價和房地產價格的反彈和持續膨脹就不是什麼稀奇的事:

綠為日本,深藍為德國,紅為美國,淡紅為中國,淺藍為英國。來源:Stock AI

圖片放大

但可以知道的是,各國政府和央行會面臨手上籌碼越來越少,刺激經濟的政策力度和效率降低的問題,全世界幾乎每個主要國家都債台高築(除了德國有近乎苛求的財政紀律),財政措施的空間在各國都面臨舉債上限問題時,很難有規模夠強夠大的強刺激,各國央行將利率都壓到歷史新低,但通膨卻始終在低檔徘徊,印鈔印不出小孩幾乎是已開發國家的共同困境。

即便是近年來拉動全球經濟成長主要力量的中國,也面臨步入經濟轉型期的降速。和自己過去歷史相對來看,中國的增長也進入7%以下的相對低增長(當然相對已開發國家這仍是不可思議地高),中國另一個面臨的是人口結構失衡的問題,中國基本複製了亞洲國家快速少子化和人口老化的步伐,加上一胎化政策推波助瀾,讓中國人口的年齡結構和男女比例都呈現不健康的狀態,即便全面開放二胎,從過去其他國家的經驗來看,城市化後的少子化趨勢基本上是不可逆的,這在未來二十年會逐步顯現出人口斷層問題,從製造出口轉型內需消費後經濟持續增長放緩,這也會是中國的新常態。

對比經濟和股市的情形,有趣的是,美國若經濟好理論上股市會漲。經濟不好,市場預期聯準會會持續維持低利率甚至再QE,股市也一樣會漲,所以不管怎麼樣股市都會漲?

這是超低利率維持很久的詭異現象。現在美國股市和全球股市反彈是因為聯準會放慢升息腳步,但是升息腳步卻恰好和經濟復甦成長的強度聯繫,換句話說,低速升息甚至不升息其實意謂著經濟不太妙,但股市還是照漲,新常態即是如此,低利率加上混沌不明的前景,讓每個已開發國家都有類似日本化的潛在危機。

在經濟前景未明,新常態下各國貨幣和財政措施欲振乏力的情形之下,究竟生路何在?巴菲特說他從未因總經問題做投資決定,庫克說不看西方媒體會覺得中國經濟超好。所以總體經濟是一個大趨勢,但是真實的投資還是看公司的體質和其業務與利潤增長的前景。

從區域上來看,長線上人口和收入仍在持續增長的國家,是大家應該要注意可以放長線的國家。BCG整理的全球經濟增長貢獻可以給大家參考,不過BCG的名單裡沒有越南卻有馬來西亞和哥倫比亞,讓我頗意外:

未來人口會強勁增長的是印度、印尼、墨西哥和奈及利亞,可以觀察他們的基礎建設與收入增長的情形,具有勞動力優勢的國家要先從製造業提升收入然後轉型消費市場,當然這些國家通常內部的政治風險和貧富差距的程度會阻礙發展的進程,能否發揮潛力和人口紅利是需要持續觀察。

中國即便經濟放緩,內需消費為主軸的產業會是中產階級大爆發成長下有強勁推力的支柱。美國則是因為磁吸全球人才,在科技領域上仍是無庸置疑的領頭羊,同時灌入墨西哥的勞動力與海外的高階人才,加上能源自給程度提高,使其消費和製造都還是有強大優勢。

簡單的結論就是,新常態下全球經濟要像過去中美雙引擎強力驅動已經很困難,大家在總體市場的投資要習慣更薄的利潤和更低的總體成長,要追求更高獲利,承擔的風險也更大,放長線的投資人可以押注在擁有人口紅利並持續改進投資環境的市場,但需要注意現在這樣的國家通常不是政治穩定有問題就是通膨和貧富差距嚴重,絕對要注意風險。

但趨勢基本確定是,走向成熟國家的市場其通膨率和市場利率都會往更低水位靠近,這意謂債券市場的泡泡可以吹得更大,在全球央行拚命印鈔和釋放流動性的新常態下,債券市場(例如亞債)依舊是不知該如何是好的投資者最好的避風港。

作者簡介_IEO

一個喜歡分享國際經濟和產業與重要政經趨勢分析的部落客。

「國際經濟觀察」部落格

「國際經濟觀察」臉書粉絲頁