現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。

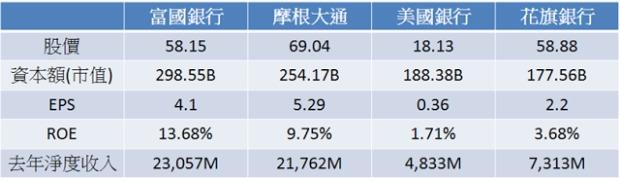

下表為這四大銀行的重要財務數據:

註:單位為美元(B=十億;M=百萬);股價以7/30收盤價計

圖片放大

若我們也把台灣的兩大銀行龍頭拿來做比較:

註:單位為新台幣(B=十億;M=百萬);股價以7/31收盤價計

圖片放大

在這邊我們採用淨收入(Net Income)而非營業收入(Revenue),因為銀行業跟其他產業不同,與販賣商品的收益相比,銀行的最主要的獲利在於利息的收入,因此我們在比較銀行間的好壞,通常是看其總資產與淨收入。

我們可以從表中得知,美國銀行龍頭的資本額大得驚人,但是淨收入卻不如想像中厲害,這是為什麼?

網路世代─第三方支付的崛起

現在人們普遍都對理專、保險員不信任,喜歡自己做研究、不買玩法複雜的投資工具,現在互聯網紛紛跨足來賣基金、保險而不透過銀行。他們的理財平台提供的金融投資產品,普遍都比銀行端擁有更高利率、更划算的手續費,付費方式又結合了第三方支付的靈活彈性,如阿里巴巴把支付寶帶進基金銷售,這些「絕對優勢」成功給了傳統銀行痛擊,但,這些銀行就這樣坐以待斃?

銀行的變革─行動支付的結合

傳統銀行畢竟擁有龐大的客戶基礎,且擁有難以數計的服務據點,即使互聯網的理財平台以更優的金融商品瓜分了銀行的利益,但要完全取代傳統銀行也絕非易事,現在銀行已經大部分業務電子化,就連以前需要親自跑銀行的信用核准、貸款申請等等,現在都可以線上解決,如今塑膠貨幣也進入新的格局,科技大廠紛紛和銀行聯手推出行動支付,例如Apple Pay、Google wallet。