劉烱德分析師像你鄰家好大叔

在金融市場30年資歷,講盤有理路且淺顯易懂。

敢於判定走勢多空方向外,擅長運用技術分析預先掌握關鍵價位,且能在關鍵未出現明確多空訊號時,同時交易操作空間符合「盈虧2:1」時,才會執行交易。

擅長設定移動停利,由短做長。潛力股的基本面及技術面教學,能讓市場投資人驗證及學習。

台股攻略掌握方向 抓住趨勢,戰勝多空轉折大叔帶你攻略台股!

畫線、定價、到實戰,實現獲利看的見!

著作:

連「渡邊太太」都想學的 K線匯率課

烱大叔的YT頻道,每天都有畫線、定價,影音教學

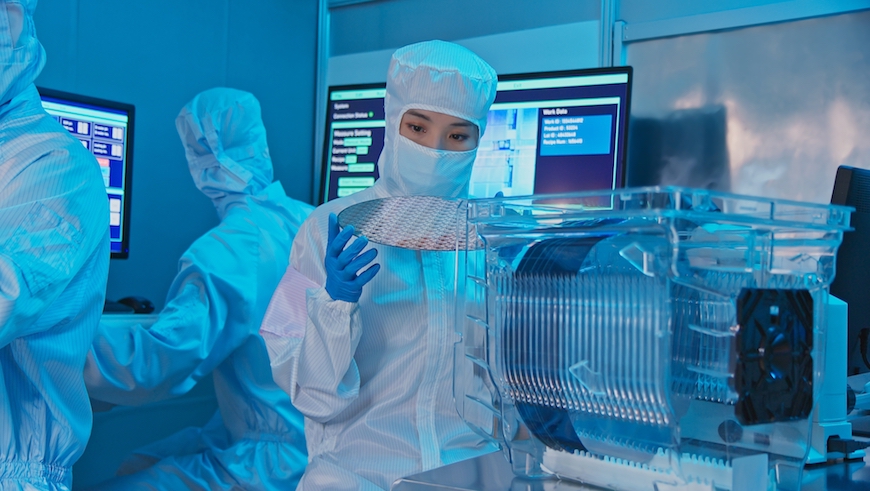

第3代半導體是未來各國搶占電動車、新能源,甚至國防、太空優勢,不能忽視的關鍵技術,誰在這個領域領先,誰就能在這個領域勝出,有機會成為下一個台積電。

大叔表示目前台灣在第3代半導體領域,是「製造強,兩端弱」,做代工製造的公司很多,但有能力設計第3代半導體IC設計的公司卻不多。高頻電路設計需要數學、物理、電磁波理論基礎,功率IC設計需機電(機械、電子、電機)整合背景,設計人才非常稀有。

另外,台灣也需要突破基板製造的技術;例如,製造通訊IC需要絕緣碳化矽基板,如果台灣有能力自製基板,穩懋和宏捷科的發展會更為快速。

自5G美國對華為和中興禁運以來,中國為了不繼續被美國鉗制,早在十四五計畫中已將第3代半導體作為戰略重點投資領域,5年期間內預計投入將近人民幣10兆元試圖藉此彎道超車。

第3代半導體以碳化矽(SiC)以及氮化鎵(GaN)為代表,可應用在更高階的高壓功率元件(Power)以及高頻通訊元件(RF)領域。

▲碳化矽由於其耐高溫及高壓特性,市場最看好在EV市場的應用,包括充電樁、電動車逆變器(Inverter)、DC/DC轉換器(conveter)、充電樁等,另還有儲能系統和工業設施。

▲氮化鎵在中壓領域、約600伏特的產品,一部分會與矽材料的市場重疊,但氮化鎵有很好的移動性,適用在頻率高的產品,此特性在基地台、5G通訊相關...等高速產品具優勢。

目前關鍵上游基板技術掌握在CREE等少數國際廠手中,美國的Cree、II-VI及日本Rohm等,占據了9成的碳化矽基板出貨量。

開闢第3代半導體新藍海,更著重在廠商的上下游垂直整合能力,因此IDM廠已多展開合作、策略結盟或併購。

在產品導入上,以SiC功率模組為例,特斯拉已採用意法及英飛凌產品;而英飛凌則預計,SiC/GaN產品在未來3年~5年,其成本有機會降至與傳統Si產品相似程度。

至於中國廠商在政府扶持下,也積極搶進這塊新藍海,主要競爭者有中芯國際、天科合達、三安光電、英諾賽科、山東天岳....等。

目前全球導電型SiC基板供應龍頭廠為 Wolfspeed,市占率高達6成,其次為羅(ROHM)與意法半導體(STM),半絕緣型碳化矽基板包括Wolfspeed、昭和電工(Showa Denko)、ROHM、Qorov、安森美(Onsemi)與恩智浦(NXP)等。

對台廠而言,大叔認為目前已著墨數年的集團股,包括具有半導體材料優勢的中美晶(5483)集團、具備第3代半導體晶圓代工量產能力的漢民集團以及自太陽能產業轉入的廣運(6125)集團、台積電(2330)及鴻海(2317)。

大叔分析幾個台灣大廠的表現

▲中美晶(5483)集團下的子公司環球晶與GTAT簽約,取得碳化矽晶球長約,在SiC與GaN的技術開發已取得優異成果,目前4吋、6吋碳化矽基板已量產出貨;另外環球晶透過轉投資世界第二大砷化鎵代工廠宏捷科、專精半導體先進製程特殊氣體的台特化、車用二極體模組朋程,與生產高效能GaN功率轉換元件的Transphorm,建立材料、IC設計、代工、封裝的垂直整合產業鏈,產品守備範圍更橫跨第一代 (矽)、第二代(砷化鎵)、第3代半導體(SiC/GaN)與特殊氣體。

中美晶集團串聯上下游佈局,由環球晶(6488)負責材料端、宏捷科(8086)主攻晶圓代工、朋程(8255)製造SiC MOSFET模組,各自獨立運作,卻也優先相互支持、建立資訊交流,透過團體戰強化競爭力。

同時,中美晶以旗下中美鑫,參與太極旗下碳化矽長晶子公司盛新材料現增,日前又再宣布參與台達電子公司碇基半導體現增。

▲環球晶董事長徐秀蘭在〈2022半導體展〉表示:SiC產能滿載供不應求外,第4代半導體也已申請專利;預期2023年第1季將有顯著營收貢獻,而第4代半導體氧化鎵也在研發階段,專利已申請好。

徐秀蘭也說,確實有少部分半導體客戶,為在年底調節存貨,盼將部分第4季訂單遞延至明年1月出貨,但影響程度不大,目前車用、工業用與功率電子元件領域需求仍非常強。

▲漢民集團耕耘化合物半導體超過10年,旗下漢磊(3707)與轉投資磊晶廠嘉晶(3016),分別專注在晶圓代工與生產磊晶材料領域,今年隨著化合物半導體應用被市場重視,漢磊與嘉晶營運也展現出初熟的成果。

碳化矽8吋成本效益表現不佳,3年內難普及

國內指標廠漢磊認為,現階段8吋仍不符合成本效益,至少3年內很難取代6吋,6吋仍具備一定競爭力。

大叔指出目前全球SiC主流為6吋晶圓,年產能約40萬~60萬片,集邦預估2025年6吋SiC晶圓需求量將達169萬片,市場供給仍吃緊,國際大廠已搶先切入8吋晶圓市場,試圖擴大產能,意法半導體去年宣布量產8吋SiC晶圓,龍頭廠Wolfspeed 8吋廠也已開始投產,羅姆、Ⅱ-Ⅵ、英飛凌等業者也動作頻頻。

台廠目前進度仍停留在4吋、6吋,漢磊董事長徐建華認為,邁向8吋是長期必然趨勢,但短期問題在8吋成本效益,儘管產能可倍增,但SiC基板成本仍是問題,整體評估成本障礙還是大過產能增加效益。