三、揭開「巴菲特推薦投資組合」的神祕面紗:白話文解釋給你聽

這個投資組合包含2檔標的,我們分開來介紹吧。

美國大型股指數 ETF:Vanguard Large-Cap (VV)

美國短期公司債 ETF:Vanguard Short-Term Corporate Bond (VCSH)

1.美國大型股指數 ETF:Vanguard Large-Cap ETF (VV)

這檔標的追蹤的是CRSP US Large Cap Growth Index,此指數廣泛包含美國各行業具領導地位的大型成長股。截至2020年10月31日,投資這檔指數基金等於投資556檔美國最具成長前景的超級巨頭。

其前十大持有公司占整體27.50%,依序為蘋果、微軟、亞馬遜、Alphabet(Google 母公司)、臉書、柏克夏(巴菲特的公司)、嬌生、P&G、Visa、摩根大通,如下圖。

美國大型股指數 ETF(VV)的前10大持股

圖片放大

資料來源:https://investor.vanguard.com/etf/profile/VV

買入這一檔等於有這幾百家公司的CEO及其幾百萬個聰明的員工幫你賺錢,難怪報酬率這麼高!由於是股票型 ETF,價格波動程度本來就高,在先鋒集團的風險評比中為第4級(第5級最具風險),但股票長期上漲的幅度大很多!

2.美國短期公司債 ETF:Vanguard Short-Term Corporate Bond ETF (VCSH)

這檔標的追蹤的是Barclays U.S. 1–5 Year Corporate Bond Index,主要投資於投資等級的短期公司債,平均到期年限為3年。截至2020年10月31日,此標的持有2,320檔債券。

投資等級公司債是由評價較高的大型公司所發行,很多也是S&P500指數涵蓋的大企業,風險只比國家發行的債券高一些,通常也多一些報酬率,是追求報酬又追求穩定的好標的。在先鋒集團的風險評比中為第1級 (第5級最具風險),是最不具風險的類型,也就是價格波動有限,非常穩定。

投資這2檔標的,等於分散持有近3,000檔,把投資個別標的風險都分散了,當然不需多操心!

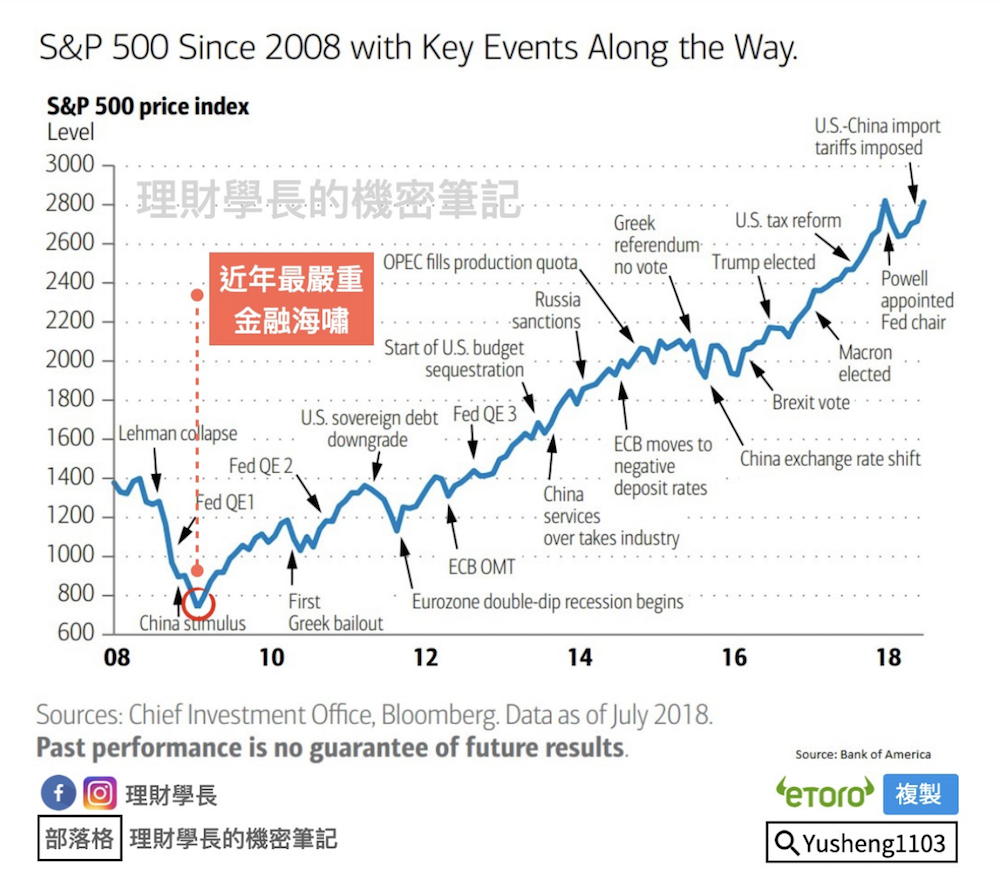

四、「巴菲特推薦投資組合」v.s. 近年最嚴重金融海嘯

應該會有人問:「遇到金融海嘯不用出場嗎?」、「跌這麼兇不出場會虧死吧?」這類的問題,畢竟大家對於金融海嘯的慘況仍是記憶猶新啊!談投資要有數字佐證,千萬不能憑感覺決策,我們直接來看歷史數據。

首先,我們先找找近年最嚴重的金融海嘯在哪裡,再檢視巴菲特推薦的投資組合表現如何。

近年最嚴重金融海嘯

下圖是 美國大盤指 S&P500從2008年到2018年的走勢圖,下圖中箭頭指出的都是大大小小的金融海嘯,其中就屬2008~2009年金融海嘯最恐怖(紅圈處),我們就以這個海嘯來檢視投資組合的表現。其它的海嘯包含希臘債務危機、歐洲啟動負利率、英國脫歐投票等大大小小的金融危機。

就算經歷無數金融海嘯洗禮,股市仍不斷往上漲。資料來源:Bloomberg

圖片放大

巴菲特推薦的被動投資組合vs.金融海嘯

下圖是以這個投資組合實際做回測的走勢圖,那次金融海嘯最低點為2009年2月,當時大家都在倉促逃離市場,彷彿世界末日。但是只要能持續定期投資,就在2011年2月,你的資產水位就回來了,後面漲勢更是驚人!

就算遇到最嚴重的金融海嘯,只需堅定投資、繼續存股,馬上又會漲更高!

圖片放大

而且,整個走勢從一開始到現在,都是一路向上。如果驚慌的在大跌時賣出,現在看就是賣在低點,真的很可惜。這時回頭看每月的機械化定期投入,不就是低點進場加碼嗎?

因此,遇到大跌應置之不理、甚至加碼,因為未來會再上漲翻倍!其實你做的就是巴菲特在做的事:

「別人恐懼時我貪婪。」—— Warren Buffett(華倫·巴菲特)

五、「巴菲特推薦的投資組合」關鍵操作心法:不藏私全公開

1.開立美股帳戶

現在很多美國券商都可以線上開戶,我個人用的是第一證券(Firstrade),線上輸入資料很快就能開好了,有問題能直接問24小時中文客服。開美國券商的好處是你能用最低的成本直接投資美股ETF,而不是透過台灣的銀行複委託,得多付一道成本,時間一拉長,會讓你的報酬下降非常多。

2.第一筆錢照設定好的比例買入

90%投入美國大型股指數 ETF:Vanguard Large-Cap(VV)

10%投入美國短期公司債 ETF: Vanguard Short-Term Corporate Bond(VCSH)

未來每次投入後都必須維持同比例,每一次投入的資金,皆以9:1投入,如此才能避免人為判斷導致最終報酬降低,達到「不判斷市場時機」的境界。

假設你匯了1萬美元到美國戶頭,那麼投資金額如下:

投資 VV 的比例:10,000x90%=9,000美元

投資 VCSH 的比例:10,000x10%=1,000美元

3.堅定的定期投資

定期可以是每月、每季、每半年、每年,依自己的習慣。一但訂了就要堅定執行,不可以加以判斷或改變策略,因為當下的高點可能是未來的低點、大跌則是攤平持有成本的好機會。被動投資的精神:謙虛面對市場,因為市場無法預測。至於投入金額,最簡單的方法是定期定額,配合自己的收入定期投入固定金額,時間到了自然有收穫。

4.定期再平衡

由於投資組合內的標的會因各自漲跌幅不同,導致偏離原先設定的投資比例,需定期調回占比,就像是出廠的車需要定期回去校準雙輪一樣,不然開起來會震。再平衡等於是紀律性的強迫自己買低賣高。通常是設定每年或每2年的某一時間點進行再平衡,太頻繁再平衡沒有太大效果。

舉巴菲特推薦的投資組合為例,下圖是2006年~2013年的實際報酬表現,我知道數字很多很可怕,只要看紅框處就好。

由於股債價格走勢通常不一致,下圖中可以看到在2008年股票(美國大型股 ETF)跌得非常兇,當年度報酬率-37.02%,但是債券(美國短期公司債 ETF)相當抗跌,使得整體下跌幅度降成-33.79%。

資料來源:Portfolio Visualizer;加註:理財學長

圖片放大

這時定期再平衡就發揮作用了,當年度債券漲太兇,使得債券持有比例占整體投資組合超過10%,必須賣掉一些以維持比例。以數字來看,在當年度賣掉債券等於是在相對高點賣掉,並逢低加碼跌至谷底的股票。

到了2009年,股票達到相當高的報酬,為26.49%,在2010年也有14.91%的報酬,相當驚人!我們在2008年逢低加碼的股票到了這兩年就有跳躍性的飛漲,使得你的錢長超大!

這就是再平衡的力量。

相反的,債券在2009年的報酬雖然也高到有14.03%的報酬,但仍然比同年股票表現差很多,且2010年的報酬率降到剩5.21%,如果沒做再平衡會嘔死。

在本篇文章,我們認識了巴菲特推薦的投資組合,也透過歷史實際表現見識到被動投資的力量,連金融海嘯也無法阻擋它上漲的決心,最後知道了投資的關鍵心法。請記住,被動投資ETF的核心思想是股市漲跌無法預測,但長期看漲。因此買入比例、時機都必須機械化,以此避免人為選擇投入時機。

投資就是這麼簡單,愈佛系,反而賺愈多!

本文獲「方格子」授權轉載,原文:年賺18%!巴菲特推薦的被動投資ETF!30年多存3000萬!

延伸閱讀

理科大叔看800本投資書,把20萬本金滾成1億:選自己最熟悉的產業,慢慢變有錢

投資蘋概股,不如直接買Apple?5分鐘學會美股基本分析4步驟