在市場上,許多投資人追求高殖利率型的股票,希望買進後長期持有,可以獲得綿綿不斷的股息收入,但是除了「殖利率高」這項選股條件之外,股息是否「連續成長」似乎就比較少投資人留意。

對一間公司而言,股利金額要能夠年年增長,代表公司有一定水準獲利、足夠的現金流量作為基礎,因此若是高風險的地雷股,應非常難達到「股利金額年年增長」這項要求。事實上,美股市場上已有以股息增長為訴求的ETF,而台股雖然未有這類型的ETF,但仍找到得「股利連5年成長」的資優生,繼續看下去…

美股股息增長ETF:VIG

VIG這檔ETF全名「Vanguard Dividend Appreciation ETF」,中文翻譯為Vanguard股息增長ETF,VIG成立於2006年,費用率僅0.06%、非常的低廉,且成交量充足,在市場已是一檔非常成熟的ETF。VIG的成份股為過去10年以來,連續調升股利的美國公司,包括:微軟(MSFT.US)、寶僑公司(PG.US)、Visa(V.US)、麥當勞(MCD.US),沃爾瑪(WMT.US)等,許多皆是台灣投資人認識的知名公司。

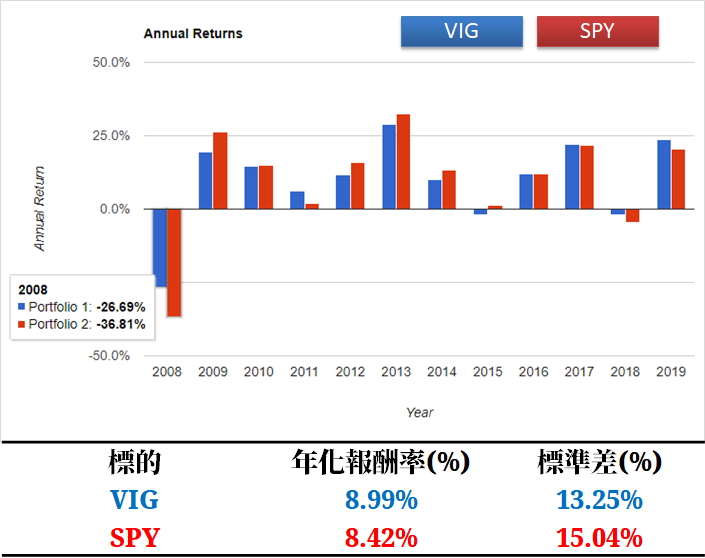

若從績效表現觀察,回測自2008年1月初至2019年9月底,VIG年化報酬率為8.99%,略優於SPY(標普500指數ETF)的8.42%。在波動程度方面,VIG標準差為13.25%,低於SPY的15.04%,顯示VIG的波動度較低。在2008年金融海嘯來臨時,SPY單年報酬率為-36.81%,而VIG則為-26.69%,比較起來是相對抗跌許多。

資料來源:portfolio visualizer

註:以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險

圖片放大

台股股利連5年成長資優生清單

若採取「股息再投資」策略,把每年獲配的股利,再買進原來持股的公司,後續若股價步步墊高、且股利提升,就有機會像滾雪球一般、達到複利的效果,而台股雖然未有像VIG這類型股利增長的ETF,但仍找得到股利連續成長的公司,若以:

(1)股利連續5年成長。

(2)2019上半年稅後純益>2018年上半年稅後純益為條件。

台股市場共篩出以下24檔股票:

資料來源:CMoney選股勝利組

註:以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險

圖片放大

以清單當中的勝一(1773)為例,雖然是股本僅有15億元的小型股,但在國內溶劑市場擁有領導性地位,股利發放不間斷,另外如連接線組及連接器製造商信邦(3023),公司共有工業、醫療、綠能、車用、通訊5大產品線,雖然也是股本僅有22億元的中小型股,但成長力道強勢,股利也是一年發得比一年多,若從2009年起算,信邦(3023)年EPS已寫下「連續10年增長」的記錄,2019年很可能繼續達成「連續11年增長」的目標。

快速結論

1.追尋短期內股價飛漲的飆股,目的是為了賺取資本利得(即價差),投資股利成長企業,本質比較像是參與公司成長。

2.若想以ETF的型式投資股息成長的美國企業,可透過Vanguard股息增長ETF(VIG.US)參與,回測自2008年1月初至2019年9月底,VIG年化報酬率略優於SPY(標普500指數ETF),且波動程度低於SPY。

3.若以(1)股利連續5年成長(2)2019上半年稅後純益>2018年上半年稅後純益為條件,台股市場共篩出24檔股票,許多雖然非熱門股,但成長力道強勁,不過若要進場長期投資,仍要留意當下的本益比是否有過熱的現象,以免賺了股息、但卻賠了價差。

本文獲「雞尾酒投資Bar」授權轉載,原文:長線投資人的寶!24檔「股利連續5年成長」資優生完整公開!(內附清單)