商周財富網編輯室為讀者嚴選包括國際財經、全球股市、致富者成功心法以及與上班族生活理財的內容。

生活中的大大小小事情,無不跟油價相關。而最近這幾年來,油價波動更像是過山車一般。

如果攤開95無鉛汽油的價格走勢圖。我們可以發現,在2018年10月時還高達31.5元/公升。若以中型轎車來說,加滿一桶油,就需要花費近1千5百元(42公升*31.5元=1323元)。

但到了2019年1月,油價卻降到了26元/公升,整整差了5.5塊台幣!相當於每次加油,就少付了231元(1323元-1092元=231元)。長期下來,一整年加油的花費可能差到上千元。這是油價下跌的情況,那萬一油價飆漲呢?豈不是得多花好多辛苦錢...

生活選股術「誰賺走我的錢,我就買誰的股票」

相信很多小資族看到這邊,都有個想法:既然油價波動這麼大,又不可能囤積汽油。那有沒有什麼金融商品,可以抵消多付出的油價呢?

答案是肯定的。除了被油價扒一層皮外,確實部分金融商品「有機會」彌補油價波動。

不過,先別高興太早!因為原油這種東西很複雜,它並不像個股一樣,獲利與公司的經營狀況息息相關。石油類產品變數很多,且與國際形勢接軌。包含了美元的匯率、產油國的國際關係,甚至連戰爭都有很大影響。所以小資族想要投資原油相關金融商品,還是具有一定難度,入場前一定要先做好功課(還有心理準備)。

過去台灣因為沒有直接相關的金融商品,所以只能透過購買海外商品做投資。要不是開立複委託帳戶,透過國內證券業者代為投資;不然就是直接開立國外證券帳戶。所幸近年來逐漸改變,出現了以石油為標的的ETF。例如在2015上市的石油ETF元大S&P(00642U)以及華頓S&P布蘭特正2(00715L)等等;或是最直接的投資方式,也就是期貨。例如在2018年上市的台灣第一支能源期貨商品:布蘭特原油期貨。以上這兩種商品的出現,也是小資族能投資原油類金融商品的契機。

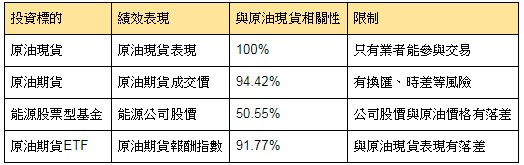

簡單來說,想要投資原油,主要有四種商品:原油現貨、原油期貨、能源股票型基金、原油期貨ETF。

原油現貨就相當於是買一桶桶的原油,除非是富可敵國到擁有貨輪,不然簡直不可能。而不同金融商品之間,也會因為追蹤的標的不同,而有不同的特性。如果你是看中了油價上漲,因而買進開採石油的公司股票。你可能會發現「股價與原油價格」不同步,甚至脫鉤。原因是產油公司的股價,並不一定馬上反映在原油價格上。這也是投資能源股票型基金,較難跟上油價走勢的原因。

所以,總的來說,扣掉以上這兩種商品。小資族比較有可能買的就剩期貨,或是原油期貨ETF。兩者各有其優缺點。原油期貨較為直接,且反應速度較快。而原油ETF則較為穩定,投資上較簡便。

原油投資相關金融商品整理表

資料來源:元大投信 製表:林晴揚(截至2019年1月9號)

圖片放大

追蹤的標的,決定了特性

這邊以較廣為人知的元大S&P石油(00642U)舉例,其投資標的為標普高盛原油ER指數(S&P GSCI Crude Oil Enhanced Excess Return),雖然短期內,可能會與現貨價格有些落差,但價格相關係數仍高達0.91,與期貨的0.94相差不遠。所以若要進行原油投資,元大S&P石油(00642U)依然是不錯的選擇。比起台股的悶,漲跌幅大的原油市場,獲利空間有機會高出許多。

元大S&P石油ETF(00642U)交易方法與一般ETF的交易一樣。不需要使用證券公司提供的複委託,付海外委託的手續費,也不需要開立國外證券戶頭。可以說是非常方便,如果小資族原本就有在買股票,這檔ETF可以說上手容易。

此外,元大S&P石油(00642U)是與「遠月原油期貨價格」連動。所以不能直接拿西德州輕原油期貨(近月)來比較。這也是為什麼有人會問:「明明原油價格漲了10%,我買的原油ETF為什麼才漲5%?」這是因為追蹤標的的時間成本不同,所以會產生轉倉的問題(詳細可參考這篇)。且元大S&P石油(00642U)並不會發放股利!所以較不適合長期投資。採取波段操作,是比較保險的方法。

總結一下兩者間的優點:

期貨優點為:

1.無須透過複委託交易,交易成本相對低

2.採新台幣計價,無需換匯繳交保證金

3.日盤、夜盤均可交易

原油ETF優點為:

1.波動性較低

2.成本較低(手續費與稅率同一般股票,不須像近月期貨頻繁轉倉)

和台股的交易時間不同!

不過需要注意的是,元大S&P石油(00642U)雖然是在一般台股交易時間進行交易,但它的投資標的交易時間,多半不是台股的營業時間。所以小資族如果有興趣投資,要特別注意前一晚原油期貨的價格波動。以免到了隔天台灣的開盤時間,用過高或過低的交易價格交易。

元大S&P石油(00642U)整理表