方案C:幾乎隨時都超高度持股甚至滿持股,適合重度投資人

對企業主、高資產人士、純靠投資維生者,或只買不賣的存股者來說,由於他們的經濟重心擺在股票上,所以隨時超高度持股是必然。

如果你問我,他們大盤高檔時滿持股,股災底部怎麼有錢加碼便宜的績優股賺價差?

其實他們大多不用做這種事,因為「本大利小,利亦不小」總之那麼多股票,年年生出來的高額股息都用不完,股災有差嗎?

如果真想在底部加碼買,就用生出來的股息,用不完的部分來投資,有時候他們也有其他穩定的大筆收入可以注入買股,例如:工作收入、版稅、房租...等。

更積極一點的,底部還可以借低利資金來投資:個人用房貸增貸,企業發可轉債...等。

除了方案A、B、C之外,還有其他方法嗎?

當我們在思考,大盤高點該怎麼投資、怎麼分配股票和現金之外,也可以考慮配置其他標的。這時通常會選擇和股票比較沒有連動,甚至負相關的標的以求避險,例如:債券、反向ETF、期貨、選擇權…等。

不過要特別說明的是,無論是操作什麼標的,都無法「隨時」和股票呈現「完全負相關」,也就是不能100%完美避險。

債券

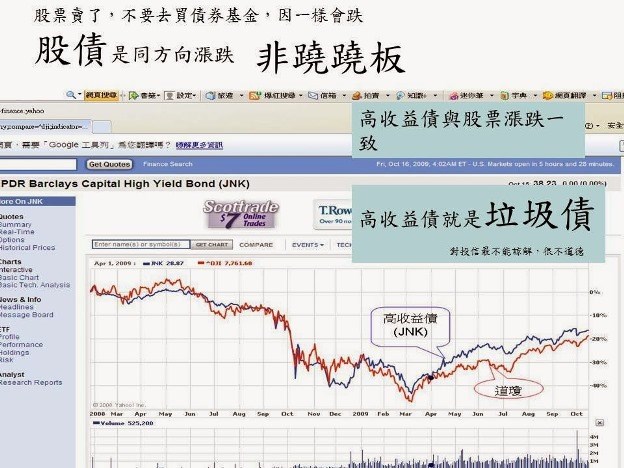

很多人都說債券和股票是翹翹板,股票如果大跌,資金就會逃入相對穩定的債券中造成債券價格大漲。

不過實務上,我們觀察上一波2008年股災時美國大盤的情況(因為台灣債券市場不蓬勃,故舉美國市場為例)。2008年股災時美股大盤(標普500指數)重挫腰斬,但那時很多債券卻和股票一起下跌,只是跌幅少一點而已!

而且不只和股票連動係數高的高收益債、公司債如此,連一向被視為最穩定的美國長天期公債,在股災中一樣會下跌的,所以債券並非任何時候都能100%避持有股票的險。

不過,債券在股災時,仍然可以提供投資人一筆固定的現金流,可供生活費或是在股災底部買便宜的股票用,這是很大的優點,所以要不要配置債券,可以仔細思考個人所能採行的最佳方案再做決定。

2008年股災時,高收益債和股市一同重挫,故若是要避險,和股市連動性高的債種不一定合適。(圖片來源:巴菲特班洪瑞泰「股債非翹翹板」)

圖片放大

2008年10月股災最嚴重時,美國長天期(10年)公債價格一樣會跌,雖然和股票相比輕微很多。(圖片來源:巴菲特班洪瑞泰「股債非翹翹板」)

圖片放大