摘要

1.減碳政策與地緣衝突加劇了能源短缺問題,在綠能技術有重大突破前,油價、天然氣等能源類商品價格恐將維持高檔。

2.全球信用貨幣大多浮濫,特別是兌美元貶值的貨幣,在這波通膨趨勢中將承受更大的物價壓力。

3.未來幾年的ETF投資,最好採取均衡產業布局策略,不要過度集中在科技型產業。

石油與天然氣等能源價格飆漲,連一向控制物價相對穩定的台灣也擋不住了,經濟部宣布,平均調漲電價8.4%,工業用電大戶調漲15%。但小商家及一般民生用電則未調漲,說實話,就政策推動來講,這是個很高明的策略,因為根據台電統計,約97%用戶沒被漲到,推行的阻力會比較低,只是被大漲的工業用戶鐵定很不開心,不過從大面向來看,不管是地緣政治衝突或減碳政策需要,便宜能源短期間內鐵定是不存在了,這可能導致未來愈來愈多工業用電大戶,將會朝自己發電的趨勢走。

事實上,台灣也很難再撐住油電價格,因為高價能源已是長期趨勢,為了吸收能源商品漲幅,中油到4月底累計虧損就已經達到751億元,超過半個資本額,其中光是今年第1季為天然氣吸收差價的金額就達到新台幣517億元。

而台電今年到4月底則是虧損469億元,即便在這波調漲電價之後,台電預估全年虧損破千億的機率仍然相當大。

有人擔心,企業被大漲電價,最終還是會反映的物價上,這確實很有可能,但若中油跟台電持續吸收虧損,這2家國營事業的赤字,最終還是要全民買單。所以該來的,終究還是躲不掉。我們可以來看美國,它的物價相對不管制,在6月11日時,每加侖油價突破5美元,創下歷史新高。我們前幾集的影片,有談到一位住在路易斯安那州斯萊德爾市美國老師,光是加油的費用,就暴增了75%。本來是中產階級的她,竟然不得不賣血來補貼家用,這還是只是加油費用,因為能源價格若大漲且居高不下,各行各業最終都要漲價。

支撐石油最重要的貨幣美元

今天這集節目,我們就來探討一下,影響未來10年最重要的趨勢之一,石油與天然氣價格,以及它們背後的支撐貨幣。

首先來談石油美元,你可能覺得奇怪,石油是石油,美元是美元,為什麼要說是石油美元。這可是有貨幣爭霸的背景歷史的。話說英鎊衰弱之後,美元就崛起成為全球最強勢也最通行的貨幣,尤其在1940年代美國領導同盟國打贏第2次世界大戰之後,美元地位簡直不可一世。當時,在美國主導下,為了重建戰後的國際貿易與貨幣新秩序,在1944年7月,44個國家在布列敦森林(Bretton Woods)舉行聯合國貨幣金融會議,會中決議由美國領導成立國際貨幣基金(簡稱 IMF)與世界銀行(World Bank,WB),透過這2大金融組織支持將美元兌黃金價格固定為每盎司35美元,除了美國之外的其它參與國,則將其本國貨幣盯住美元匯率。稱為布列敦森林制度。

布列敦森林制度的崩解

為什麼要這樣做?因為黃金是全世界最重要的通貨,可是數量不足,如果大家都去搶買黃金,價格豈不要飆上天了。所以呢,就讓美元盯黃金,然後各國貨幣盯美元,所以全世界最大的黃金儲備就在美國,據說美國在巔峰時期,儲藏全球黃金儲備的75%,其中一大部分的黃金藏在諾克斯堡金庫,這是一個軍事基地。另外各國央行所持有的黃金,則是藏在美國各個聯邦準備銀行的金庫裡,其中藏量最大的,是在紐約聯邦準備銀行的金庫裡。

儲藏在美國的黃金,在1973年達到巔峰,之後逐漸減少。為什麼減少呢?因為美國發現要承諾兌現35美元兌換1盎司,愈來愈困難,作為全球盟主也是很不容易的,軍費開銷很大,又常常要撥款照顧落後國家,加上越戰的挫敗,美國發現,如果真的大家都拿35美元來兌換1盎司黃金,美國金庫恐怕要被掏空了。

事實上隨著各國戰後復甦,也真的陸續拿美元跟美國換黃金,導致在1960~1970年代爆發數次美元危機,甚至在1971年,聯準會拒絕兌換黃金給外國央行。在1973年,美元再度大貶,布列敦森林制度宣告瓦解。

石油美元支撐美國金融霸權

此後,雖然美元不再以固定匯率兌換黃金,但它還是當時全世界最強的信用貨幣,美國為了維持自身的貨幣影響力,成功說服了當時靠賣油大賺錢的中東產油國,讓美元成為國際買賣石油、天然氣等能源商品的交易貨幣,從此,石油與美元畫上等號。

這邊來說明一下,因為石油跟黃金的有限供給量很不一樣,石油產量非常龐大,所以產油國挖油井,美國印美鈔,雙方各取所需,一拍即合,失去黃金支撐的美元,抓住了新興的火紅實物資產石油,形成一個銅板的兩面,石油美元繼續幫美國撐住了金融霸權地位。

雖然石油產量很龐大,但還是比不過美國印鈔票的速度。雖然油價有上下波動,但長期來說,仍是持續向上,也就是拿石油跟美元這兩個資產來比較,美元是相對貶值的,或者你也可以說是實物資產的長期通膨。

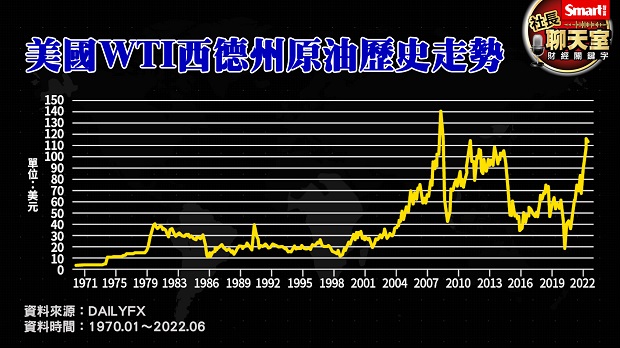

譬如美國西德州原油,在1970年代,大致在20美元以下,但在1970年代末~1980年代初期的第2次石油危機期間,最高漲到快40美元。石油危機解除後,1990年代大部分時間,油價回到20元上下波動,只有在1990年波灣戰爭期間,才一度突破40美元。

油價兩次破百原因大不同

2002年起,新興市場經濟大爆發,對原油需求大增,油價開始狂奔,在2008年突破100美元大關,最高來到147美元。

接著金融海嘯爆發,油價滑落到40美元左右價位,直到2020年疫情爆發前,都能站在40美元以上,只有在極少數的狀況下會跌破40美元,然後2020年疫情突然爆發,曾經瞬間出現負油價,但這只是期貨交割問題造成的特殊狀況,並非供需常態。疫情解封,加上俄烏戰爭,以及全球對減碳能源的重視,讓油價再次破百。

但兩次破百的背後因素很不一樣。在2007年~2008年油價破百,是因為新興市場需求太強勁所造成,並非供給面出狀況。這次的破百,背後的因素更多來自供給不足。除了俄羅斯被限制出口外,由於全球力行減碳政策,使化石燃料產業面臨生存壓力,對於產能投資不足,當每個人都說你是夕陽產業時,哪家公司敢逆勢大舉投資?要知道,封油井或開油井,都需要時間,不是你今天說要,下個月就有,這比印鈔票困難多了。於是化石燃料業整個產業的供給長期處於緊繃狀態,一旦出現狀況,供需很容易失衡,價格就噴發了。

綠能、核能短期無法取代化石能源

人類雖然希望能更快速的淘汰化石燃料,但現實是殘酷的,綠能的技術突破太過緩慢,加上核能有更艱難的政治矛盾,我們必須承認,我們一方面還是大量仰賴化石燃料,另一方面卻不希望它們被增產,這個內在的矛盾,注定讓能源價格欲小不易,而在這個過程中,因為石油美元的定價效應,如果該國貨幣兌美元貶值,對該國而言,通膨問題就會雪上加霜。

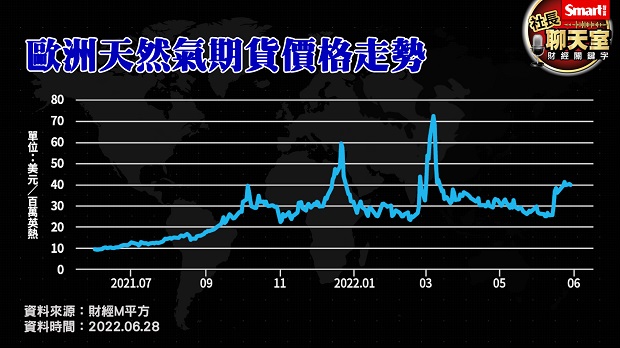

我們來簡單解釋一下它的原理。前面說過,石油、天然氣等能源是以美元來定價,油價(美國WTI西德州原油)過去一年上漲51%(統計至6月28日),歐洲天然氣過去一年上漲253%,亞洲天然氣過去一年上漲191%。如果換另一個方法說,以石油跟天然氣拿來跟美元比價,石油跟天然氣是大幅升值,美元則是貶值。

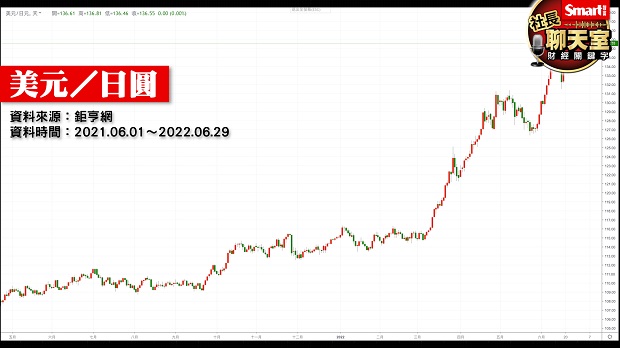

但如果拿美元來跟新台幣比價,過去一年新台幣兌美元是貶值6.2%。如果拿日圓跟美元比,日圓貶值了23.1%。所以,美元兌石油貶值,新台幣、日圓又兌美元貶值,結果就造成新台幣跟日圓兌石油是雙重貶值的效應。我們來看比新台幣慘很多的日圓,在這個雙重貶值效應下,根據日本經濟新聞的報導:日本過去一年(統計至2022年6月16日)的電價(東京電力)漲幅竟高達3成。

高油價恐怕不會是短期趨勢,隨著美國升息,美元幣值轉強也不是短期趨勢,這意味著,因油價帶來各國,包括對台灣的全面性物價衝擊,現在才只是開始。聰明像股神巴菲特,從去年就開始一路加碼石油公司,當時站在ESG投資的角度,簡直是違反世界潮流啊,但現實是無情的,我們將被迫開始習慣更高的物價漲幅與利率,一定不要大意。

最後,總結今天的學習:

重點1》減碳政策與地緣衝突加劇了能源短缺問題,在綠能技術有重大突破前,油價、天然氣等能源類商品價格恐將維持高檔。

重點2》全球信用貨幣大多浮濫,特別是兌美元貶值的貨幣,在這波通膨趨勢中將承受更大的物價壓力。

重點3》未來幾年的ETF投資,最好採取均衡產業布局策略,不要過度集中在科技型產業。

影片連結》https://youtu.be/1s1wfravfQs

延伸閱讀

財經關鍵字》Fed加速升息、通膨惡性螺旋會發生嗎?這2件事若持續惡化恐釀成大熊市

財經關鍵字》美國通膨創40年新高、台股美股下跌!拜登搞不定油價物價,拿航運股開刀

財經關鍵字》中產階級在貧富差距下成為「新貧階級」!緊縮時代投資應更加穩健

大變局年,6大投資重點一次看

小檔案_峰哥(林正峰)

現任《Smart智富》月刊社長。

曾任《Smart智富》月刊總編輯、《30雜誌》總編輯、《商業周刊》金融組召集人、《今周刊》主編、《工商時報》國際組召集人。

報導曾獲吳舜文新聞獎、SOPA亞洲卓越新聞獎。

FB粉絲專頁:峰哥的投資思考筆記

YT節目:峰哥芳姐的哇酷哇酷、投資的一千零一夜、社長聊天室、Smart智富人人都能學會投資