蒐羅與財經、理財相關書籍內容介紹及書摘,協助讀者快速閱讀書籍精彩內容。

公司的價值觀,是其文化的核心

巴菲特在談企業文化時,喜歡引用前英國首相邱吉爾(Winston Churchill)所說的「先是屋如其人,再來是人如其屋」,一語點出各家公司是如何自行選擇成為波克夏家族的一分子。企業主先是認同了波克夏文化的標準做法後,才會同意把公司賣給波克夏,波克夏也才會買。

企業文化會顯現在一套共通的信念、做法與態度上,決定公司展望,並且影響公司內部人士對待同事、顧客與股東的方式。文化由高層定調,接著透過每天必須面對的決策、挑戰與危機,傳遍整個組織。公司的價值觀是公司文化的核心,決定了公司達成目標時的標準做法。

以波克夏而言,這樣的價值觀,首先體現在巴菲特尋找潛在子公司時立下的購併條件。1986年時,波克夏在《華爾街日報》刊登廣告,宣布自己有意進行收購與收購的標準。自此之後,波克夏每年的年報都會公布同一套標準,從來不曾改變過;唯一不同的地方是,波克夏希望收購的最小企業規模,從當年的年度盈餘最少要有500萬美元,到了後來,漲為7,500萬美元。波克夏要的是:看得到的獲利能力、良好的非槓桿「股本報酬率」(returns on equity)、優秀的管理人員、基本業務,以及合理的價格。

巴菲特認為,管理是為了提升股東利益

外界也可從波克夏正式發布的文稿中,得知波克夏對待股東的原則。這套原則為波克夏的價值觀定調,決定了波克夏及其子公司如何對待股東與利益相關人士。如同波克夏的購併標準,這些原則會在每年的年報上公布。這套波克夏旗下執行長共同遵循的原則洋洋灑灑,共有15條,例如波克夏的組織雖採用公司形式,但應視為眾人一起合夥經營。此外,應盡量避免運用借貸的資金,並評估是否要再投資盈餘,或者該分發股利。判斷標準是再投資的每一塊錢,是否會至少帶給股東一塊錢;另一個原則是永遠持有子公司。最重要的是,以上原則反映出:巴菲特的第一個身分永遠是股東,其次才是管理者,他相信管理的目的就是提升股東利益。巴菲特欣賞把公司當成自己公司經營的管理者,這樣的思維,讓波克夏一開始就將精打細算和精明投資的觀念帶進企業。

波克夏採取的股東原則,特別是把波克夏定位為合夥人這點,重點在於股票持有人。波克夏認為股東不只是公司股票的暫時持有者,還是永不結束公司的事業夥伴。這是波克夏最重視的價值觀,因為波克夏的子公司中,有許多是家族事業,它們要的是幫自己找一個永久的家,而波克夏感到自豪的做法,是永遠持有子公司。股東是主人,波克夏的經理人是管家(包括巴菲特和子公司的管理者)。此外,波克夏的股東原則強調,波克夏的執行長與控股股東將誠心視其他股東為合夥人,而不只是資本來源。

波克夏的做法,成功吸引一群獨特的美國企業股東:波克夏引以為傲的事蹟,包括股票轉手率只有其他大型企業的5分之1,而且年度股東大會的出席率高到不尋常。此外,波克夏的事業由個人與家族主導,而且股東的投資組合高度集中。波克夏的股票持有者是一個團體,他們認同波克夏的合夥人概念,認為自己持有的,不只是可以變現的股票,而是永久的股份。

正面的企業文化,也會帶來亮眼的財務表現

企業文化之所以重要,原因在於文化會化為企業表現,例如公司的管理階層與股東如果有遠見,公司將更能抵擋景氣波動。具有良好節約和穩健風評的公司,比較不可能違約,也因此享有較高的信用評等,借貸成本較低,而且股價一般而言較為穩定,能夠吸引投資者。以誠信著稱的企業,希望如何被供應商、員工、顧客對待,相對地也會如此對待他們。相較於心術不正的對手,人們通常會比較想和這樣的企業合作。如果在買賣、製造、服務或其他企業活動方面,擁有比其他公司更好的名聲,在和其他公司建立關係時,一開始就能取得較好的交易條件,也更具彈性,更能面對商場的起起伏伏。

研究顯示,文化給人極為正面印象的公司,也會有出眾的財務表現。若企業同時追求經濟利益與無形的價值,較能長期讓顧客心甘情願掏出更多錢。

我透過檢視波克夏的子公司,找出波克夏文化,不過,這不代表每家子公司都擁有我找出的所有特質,也不代表每個特質都能套用在波克夏子公司身上。實際情形比較像是一支優秀籃球隊的文化,球員的整體特質,一起構成了球隊文化。雖然不一定每家子公司都有波克夏的特質,但所有子公司相加,構成了波克夏文化,並由高層定調。

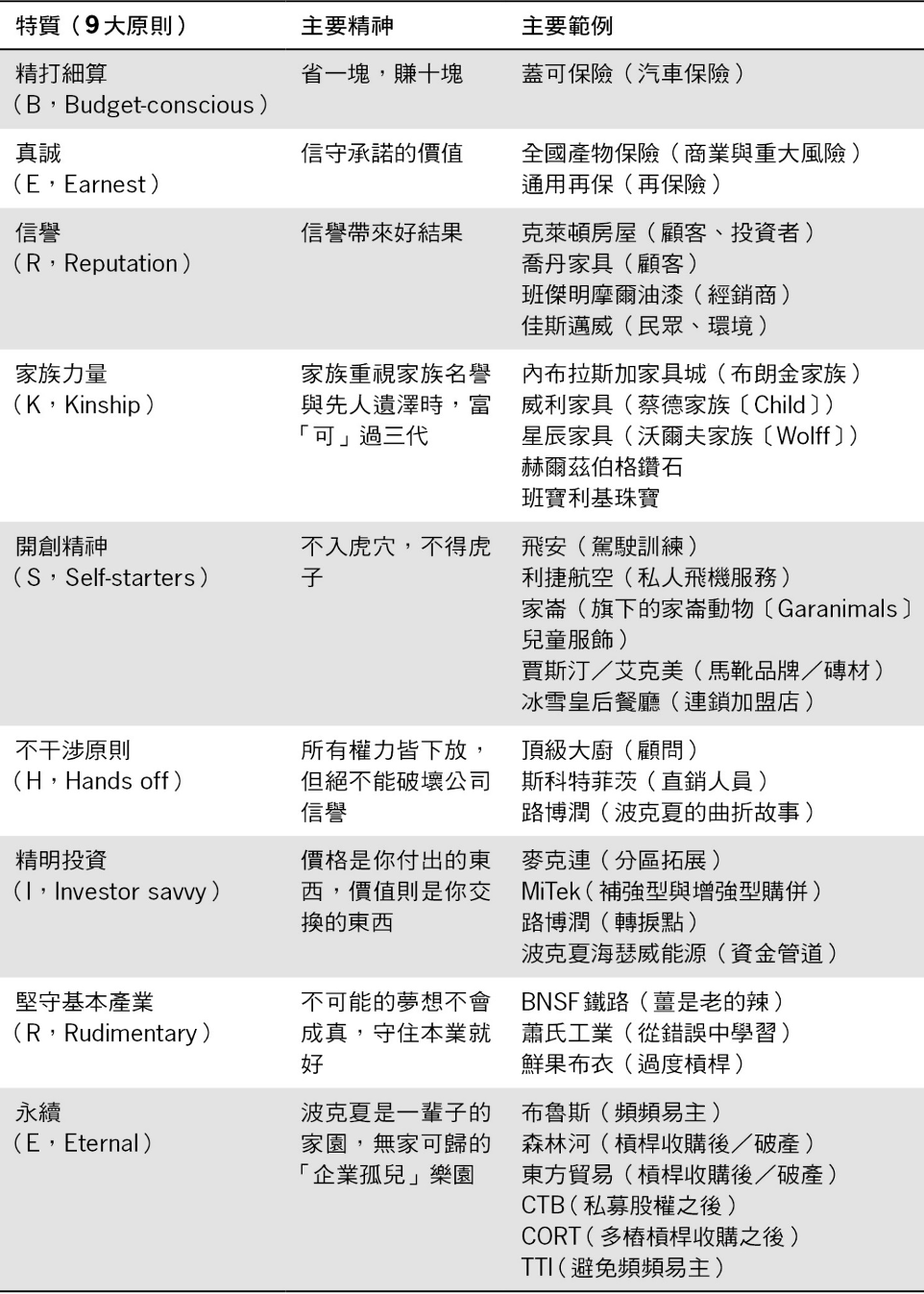

企業領袖透過價值觀的言教與身教,建立企業文化。價值觀會影響決策,還會吸引與激勵心有同感的人們,排斥無法同心的人。此外,價值觀歷久不衰,難以改變,一旦養成便會持續下去。價值觀愈簡單,就愈容易持久。事業的早期領導人會挖掘潛在的共同價值觀,企業文化愈能適應變化,領導者就愈能把公司精神傳承下去。下表簡短勾勒出波克夏文化特質。由於我的職業是教授,習慣想辦法幫大家記住事情,因此我讓這幾項特質的字首,拼起來正好是波克夏的英文名「B.E.R.K.S.H.I.R.E」。

▲波克夏的文化特質(巴菲特選好公司的9大原則)

圖片放大

延伸閱讀

假如一生只有20次投資機會,你會怎麼做?查理蒙格用一個例子分享,把握良機的重要性

股神老戰友眼中的波克夏是家怎樣的公司?查理蒙格:盡可能創造雙贏,以忠誠換忠誠

書籍簡介_巴菲特選好公司的9大原則:看股神親手為波克夏打造企業護城河

作者:勞倫斯.康寧漢(Lawrence A. Cunningham)

譯者:許恬寧

出版社:商業周刊

出版日期:2024/04/25

作者簡介_勞倫斯.康寧漢Lawrence A. Cunningham

美國喬治華盛頓大學法學院教授,在價值投資和企業治理都頗具影響力的思想領袖。

自1996年起編纂並出版《巴菲特寫給股東的信》(The Essays of Warren Buffett: Lessons for Corporate America),著有20多本知名著作,包括《親愛的股東:巴菲特、貝佐斯與20位高績效執行長的經營智慧》(Dear Shareholder:The best executive letters from Warren Buffett, Prem Watsa and other great CEOs)、《信任邊際:巴菲特經營波克夏的獲利模式》(Margin of Trust: The Berkshire Business Model)等。

本書《巴菲特選好公司的9大原則》與《巴菲特寫給股東的信》特別獲得巴菲特允許,在波克夏股東大會現場販賣。

文章見諸大學期刊,如《哥倫比亞法學評論》(Columbia Law Review),業界期刊例如《董事與理事會》(Directors & Boards),以及主流媒體像《紐約時報》(The New York Times)、《華爾街日報》(The Wall Street Journal),位居亞馬遜書店商業和投資類前百大作家之列。

目前與妻子和兩個女兒定居紐約市。

譯者簡介_許恬寧

台大外文系、師大翻譯所畢。文字工作者。譯有《告密者:Olympus前執行長捨命揭露20年假帳的故事》、《海盜共和國》、《抉擇:希拉蕊回憶錄》(合譯)等書。

《巴菲特選好公司的9大原則》

☛立即購書:博客來、誠品線上