「想在股市獲利,就得『抱緊處理』!」

老牛尊崇巴菲特價值投資之道,擅長財報數據分析、挖出高殖利率且具成長性之股票,再輔以籌碼及技術分析尋找進場良機。告訴投資人如何實行股市「抱緊處理」精神,「上漲時抱得開心、下跌時抱得安心」,並帶領投資人成為左拿股利、右賺價差的股海贏家!

抱緊處理心法:

「抱」:挑到好公司就要一直抱著!

「緊」:以好價格買進才抱得緊!

「處」:上下震盪能處變不驚,不敗在情緒!

「理」:理智配置投資組合,順勢加減碼!

著作:《股海老牛專挑抱緊股,穩穩賺100%》

《研究股票價格不是一門科學,而是一項哲學》

2018年熱門文章《2018年7%高殖利率定存股,搶先抱緊處理!》中使用基本的財務指標所選出現金殖利率會超過7%的個股,經統計後清單中報酬率最高前三名為華祺(48.7%)、根基(45.6%)與堡達(35.7%);報酬率最差的前三名為被收購而下市的帛漢(-38.1%)、茂訊(-22.4%)與大億(-19.7%)。在大賺小賠的情況下,投資組合之平均現金殖利率高達7.8%,而整體投資組合的報酬率平均恰好也為7.8%,相對已高於大盤的1.5%報酬率。

今年我們也採用同樣的選股策略找出13檔7%高殖利率個股,作為2019年的高殖利率成長及價值兼具定存股清單,建議各位投資朋友利用選股結果來建立專屬的投資組合。

【十年一遇的大行情】

2018年是大家所認為的經濟十年大循環,台股上萬點維持一年多,因國內外的各項因素影響也讓台股萬點鐵板的支撐區轉變成鍋蓋的壓力點。也在2018年火紅的挖礦概念股及被動元件等熱門概念股雙雙殞落後,所帶來的效應是中小型股幾近掛點,OTC率先陷入熊市;外部則是中美貿易戰及美債殖利率上升對股市的致命性打擊,也讓大盤走向熊市。

理所當然地受到利空襲擊的不止是台灣,全球許多市場都出現了大幅回檔,連大陸的上證指數更是跌破十年線支撐。此時究竟是個機會還是等撿更便宜,是值得價值型投資人深思的問題,老牛仍建議各位投資朋友「抱緊處理」,切勿忽來變去多空都想操作!

【2019存股清單】

選股策略:

1.去年EPS > 1元:過去賺取足夠的獲利來發放給股東。

2.前三季盈餘較去年成長:盈餘成長有機會帶動股利給越多。

3.近兩年盈餘發放率介於70%~100%之間:公司願意將盈餘分享給股東,但也不可過度發放。

4.本益比 < 12倍:盡量挑選便宜的股票。

5.股價 < 合理價:合理價是過去五年平均現金股利*20倍,小於合理價代表目前為低於平均價值。

6.預估殖利率介於7~15%之間:我們目標是大於7%的高殖利率,但也要避開過於誇張的公司。

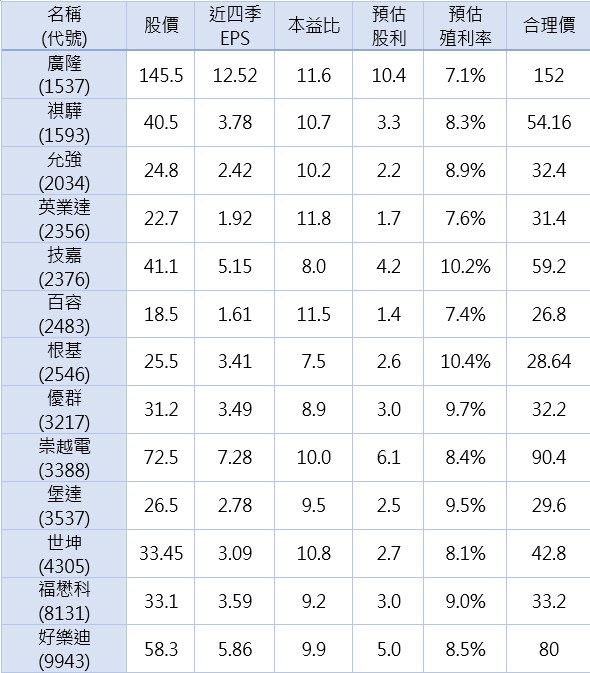

選股結果總共為13家分別如下表所示:

表:2019年7%高殖利率存股清單

製表日期:2018/12/3

製表日期:2018/12/03

圖片放大

備註:

1.本益比 = 股價 / 近四季EPS

2.預估股利 = 近四季EPS * 近兩年平均現金股利發放率

3.預估殖利率 = 預估股利 / 股價

4.便宜價 = 近五年平均現金股利 * 16

5.合理價 = 近五年平均現金股利 * 20

【選股結果分析】

如果有看《2018年7%高殖利率定存股,搶先抱緊處理!》的朋友會發現到2019年的選股清單出現了3位老朋友,分別為英業達(2356)、根基(2546)及堡達(3537)這三家公司,可能的原因有二:股價下跌偏離真正價值或獲利持續成長股價顯得便宜所以被選入清單中,這兩種投資邏輯分別是成長型投資及價值型投資的不同。

英業達(2356)就屬於價值投資股,今年最高來到28.15元,但近期第三季財報公布因為匯損過多使得獲利降低,股價也連帶跌入波段谷底。不過去年是在22.15元時推薦的,經過一年後股價變成22.7元,加上拿現金股利1.65元(換算殖利率為7.4%),報酬率還是有9.9%。以預估明年股利1.7元及目前的股價換算,英業達目前還是算相當便宜的價格。

而根基(2546)就屬於價值成長股,連續三年持續成長加上今年預估獲利成長20%。去年是在19元時推薦的,經過一年後股價變成25.5元,加上拿現金股利2.16元(換算殖利率為11.4%),報酬率達45.6%。預估明年會發2.6元股利而目前股價來說屬於合理價格,因為成長股屬於獲利成長→股利成長→股價成長的正向循環,所以可以獲取價差的機會較高但風險也會略高,投資朋友們可以自行評估自己的風險屬性來挑選專屬自己的投資組合。

【領了股利要繳稅還會賠了價差?!】

總是有人會說買高殖利率股票不好,領了股利會賠了價差,更要被扣稅,其實這句話只說對三分,因為去年的19檔7%高殖利率股中的確有6檔股票表現是虧損的。但整體來看其餘的13檔股票表現除了能夠彌補虧損外,還拉高了投資報酬率,其實就是大賺小賠的投資組合。投資人只要透過每季追蹤公司財報表現適時調整投資組合,也能夠輕鬆避開那些獲利逐漸衰退的公司,在股災來臨前躲過大幅虧損的可能性。高殖利率加上營運優良的公司在經濟不景氣時仍是相對抗跌的!

【解析股市心理學】

上次拿出數據與各位探討「股市安心統計學」,相信都讓大家吃了一顆定心丸,更能執行「抱緊處理」的心法;而股票價格並不是一門科學,不能完全靠財報數據就能推算出其價格趨勢,股價的變化有部分是受到投資人的心態所影響。接著讓我們從股市心理學來切入除息前及除息後,探討為何高殖利率股票為何如此吸引人。

公司除息前:

除息前公司在股東會上宣布發放高現金股利除可代表公司在財務面的健全外,也是告訴投資人對於未來營運的正面訊息。這個股利訊號讓投資人浮出了「一鳥在手」的心態,希望能先拿到高額股利來累積未來的資產,所以宣告高股利或高殖利率會對股價有正面的刺激效果,在還沒拿到股息前就先激勵股價上漲。

公司除息後:

而在除息後因為公司所發放的股利愈多,除息後的價格相對愈低,會使投資人有股價偏低的感覺而吸引眾多買盤,因而造成高殖利率股票在除息後股價上漲出現超額報酬。尤其是績優的公司在除權息當天常常會出現上漲填息效應。

綜合以上,高殖利率股具有股利及價差兩頭賺的特性,即便是在多頭似即將結束,面臨經濟可能不景氣的未來,高殖利率股仍然有著高防禦性的價值,絕對是投資人首選中的首選。

【老牛總結】

★我們利用幾項財務指標找出13檔7%高殖利率個股,作為2019年的高殖利率成長及價值兼具定存股清單。投資朋友們也可以依照自己的風險屬性來打造專屬的投資組合。

★影響公司股價的因素甚多,不只是公司營運的內部因素影響,更會受到外部因素的挑戰。仍建議投資人在評估投資決策時,除了參考股利政策外,也需將公司體質、法人籌碼、未來展望…等變數納入考量。

★老牛都會在每篇文章中加上投資關鍵秘訣,希望給大家的不只是能獲利的肥美大魚,也有根釣竿讓各位學習價值投資的心法。本次因篇幅關係有關「解析股市心理學」的部份僅占一小部份,有興趣的朋友可以參考《賺錢再自然不過》這本股市心理學經典書籍,裡頭有更多股市心理探討及案例哦!

***本文所提之個股內容僅供參考,不具投資建議***

本文獲「股海老牛」授權轉載,原文:2019年7%高殖利率定存股,搶先抱緊處理

作者簡介_股海老牛

「想在股市獲利,就得『抱緊處理』!」

老牛尊崇巴菲特價值投資之道,擅長財報數據分析、挖出高殖利率且具成長性之股票,再輔以籌碼及技術分析尋找進場良機。告訴投資人如何實行股市「抱緊處理」精神,「上漲時抱得開心、下跌時抱得安心」,並帶領投資人成為左拿股利、右賺價差的股海贏家!

抱緊處理心法:

「抱」:挑到好公司就要一直抱著!

「緊」:以好價格買進才抱得緊!

「處」:上下震盪能處變不驚,不敗在情緒!

「理」:理智配置投資組合,順勢加減碼!

著作:《股海老牛專挑抱緊股,穩穩賺100%》