全球股市波動加劇

「低波動ETF」討論度升溫

2018年對全球股市來說,的確是個不平靜的一年,年初於2月26日,台股單日大跌542點,10月11日,單日更是失血660點。

在市場波動加劇下,許多投資人態度也變得比較不樂觀,從成交量縮減、融資水位下降,似乎顯示者「市場情緒變得比較保守了...」。

加權指數日線圖,截圖日期:2018/11/20。圖片來源:券商看盤軟體

圖片放大

不過,看準投資人風險趨避的心態,許多投信業者也打出以「低波動」為訴求的ETF,希望能吸引到退休族、投資新手、定存族的市場。但,這種新品種的ETF,真的具有長線投資的價值嗎?繼續看下去吧...

首先,先回顧Smart Beta ETF的概念,在今(2018)年7月13日,筆者曾發佈一篇有關「股息ETF」的分析文章(原文:別只看高股息(0056),選擇這1檔..一手抓住「連續25年」股利成長的菁英!)。當時即有介紹到Smart Beta ETF的概念,簡單來說,這種類型的ETF並不以追蹤市場指數為目的,而是依特定的「策略因子」作選股。另外,每檔成份股佔ETF權重計算方式,也不盡相同,例如:元大高股息(0056)是以「現金股利殖利率」加權,而海外許多ETF,則是每檔成份股「等權重」。

在7月13日的文章中,筆者除了說明Smart Beta ETF的概念,也介紹2檔有關「股利型」的ETF,分別是元大高股息(0056.TW)、標普五百股利貴族ETF(NOBL.US)今天將介紹3檔「低波動型」的ETF,繼續往下看:

台股:國泰臺灣低波動30ETF

國泰臺灣低波動30(00701),是於2017年8月才成立的台股ETF,追蹤的指數是「臺灣指數公司低波動精選30指數」。持有一籃子低波動度的台灣股票,管理費0.30%,略優於台灣五十(0050)的0.32%。

根據這檔ETF的月報指出,低波動指數,具有在市場指數「上漲時跟漲,下跌時抗跌」的優勢。而從成份股偏佈的產業來看(資料日期:2018/10/31)金融保險位居第一,比重佔58.26%,其次為通信網路,佔10.43%。從前十大持股來看,的確都是坊間常見的穩健型股票,包括中華電(2412)、南亞(1303)、中鋼(2002)、各間大型金控股。

✎近一年績效勝過台灣五十(0050)

從近一年(2017/11/20~2018/11/20)績表現來看,國泰臺灣低波動30(00701)是戰勝台灣五十(0050)不過,因為這檔低波動30(00701)ETF成立時間仍短,因此僅一年的回測資料,是否真的優於台灣五十(0050),尚無法定論。但對投資人而言,這檔ETF確實滿足「一次購齊」電信股、金控股的需求。

✎疑慮:規模較小、成交量低迷

國泰臺灣低波動30(00701),是較新推出的ETF,截至10/31,規模僅4.32億台幣。而台灣五十(0050)規模為630.79億元,相差甚大。另這檔ETF成交量低迷,時常單日成交量不到100張,須留意流動性風險。

美股:iShares Edge MSCI 美國最小波動率ETF

iShares Edge MSCI 美國最小波動率ETF,是一檔在美國掛牌交易的ETF,代號為USMV,

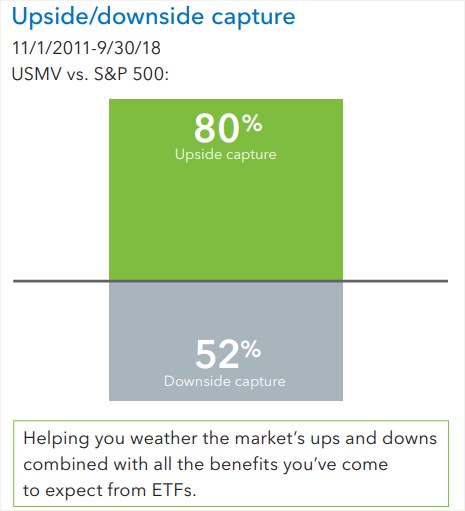

追蹤之指數為「MSCI USA Minimum Volatility Index」。USMV能幫投資人,買進一籃子低波動度的美國股票。這檔ETF於2011年10月成立,至今已有8年歷史,管理費僅0.15%,目前持股檔數201檔。根據發行商iShares提供的投資人指南指出,這檔ETF同樣具有「跟漲抗跌」的能力。

圖片來源:ishares,Investor Guide

圖片放大

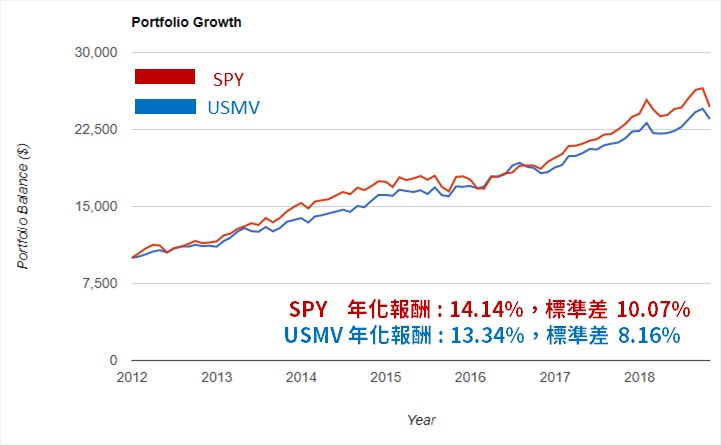

✎長線績效SPY小幅勝出,但USMV確實波動較小

回測自2012年至2018/10/31,USMV年化報酬率為13.34%,追蹤標普500指數的SPY,年化報酬率為14.14%。不過在波動度方面,USMV標準差僅8.16%,優於SPY的10.07%。

(學理上通常以標準差衡量波動度,標準差越小代表波動越低)

USMV確實有實現低波動的目的

回測期間:2011/12/31~2018/10/31,資料來源:portfoliovisualizer

圖片放大

全球:iShares Edge MSCI全球最小波動率ETF

iShares Edge MSCI 全球最小波動率ETF,同樣是一檔在美國掛牌交易的ETF,代號為ACWV。追蹤之指數為「MSCI All Country World Minimum Volatility Index」。這檔ETF和USMV相同,於2011年10月成立,已有8年歷史。ACWV投資範圍為全球,以波動度低的股票組成投資組合。投資的產業除了資訊科技類股,傾向穩定度較高的健康護理、必需性消費類股、公用事業等。

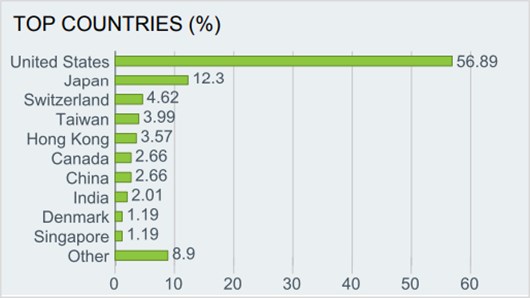

✎美國權重達50%位居第一,台灣排第四

ACWV ETF資產規模達32.44億美元(截至2018/10/30)利用這一檔ETF,可以達到「簡約分散投資」的目的。ACWV持股投資區域遍佈世界各地,其中以美國權重最高,比例達50%、位居第一,而台灣則是排在第四,佔比約4%。

圖片來源:ishares,ACWV-Fact Sheet

圖片放大

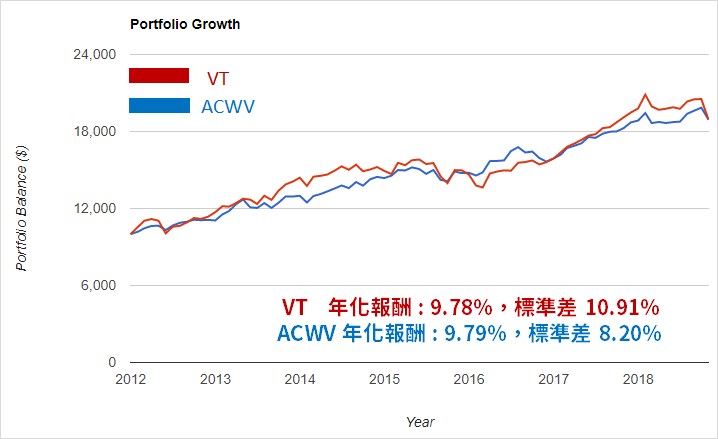

✎績效與VT接近,且波動度更低

目前最常見的全球型的ETF,應屬Vanguard發行的全世界股票ETF(VT.US)。VT追蹤的是「富時全球全市場指數FTSE Global All Cap Index」。若將ACWV與VT作績效比較,回測自2012年以來,ACWV年化報酬率為9.78%,而VT年化報酬率為9.79%,兩者相當接近在波動度方面,ACWV標準差僅8.20%,優於VT的10.91%(學理上通常以標準差衡量波動度,標準差越小代表波動越低)。

回測期間:2011/12/31~2018/10/31,資料來源:portfoliovisualizer

圖片放大

快速結論

Smart Beta ETF,在美股數量相當多、選擇多元。台灣的投信業者近年也陸續推出類似產品。近1年在台股波動加劇下,國泰臺灣低波動30(00701),績效勝過台灣五十(0050)。但可惜規模小、成交量低迷,是主要的疑慮。

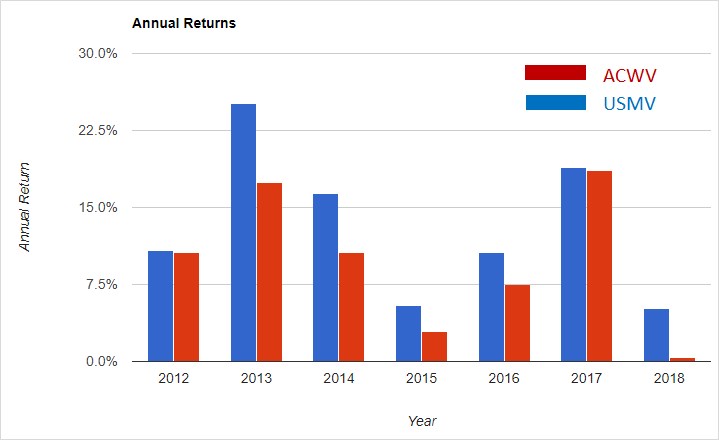

USMV、ACWV連續6年繳出正報酬(2012-2017),相較國內的低波動Smart BetaETF,在美股掛牌交易的USMV、ACWV,成交量充足許多。從下方的績效比較圖觀察,不論是投資美國的USMV、還是全球型的ACWV,從2012年以來,連續6年繳出正報酬(2012-2017)。

而2018年雖然全世界股市波動劇烈,但截至10/31,這兩檔ETF仍未出現虧損。若對債券型基金興趣較低、但不想承受高波動,USMV、ACWV,應可為投資人取得一個中間的平衡點(註:USMV、ACWV皆以美元計價,可能具一定程度之匯率波動風險)。

回測期間:2011/12/31~2018/10/31,資料來源:portfoliovisualizer

圖片放大

(註1:過去之走勢不代表未來的績效保證。以上資訊僅為個人研究心得分享,並無任何推介買賣之意)

(註2:USMV、ACWV於2011年才成立,因此無法回測在2008年金融海嘯時期的表現)

免責宣言

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

本文獲「雞尾酒投資Bar」授權轉載,原文:比0050更安穩的投資懶人包?這2檔ETF波動度超低,連6年繳出正報酬!

小檔案_翁祥維

出生:1993年

現職:CMoney 財經專欄作者

簡介:對投資有極大的熱沈,喜歡接觸變化莫測的金融市場,並思考、記錄市場的脈動,賦予文字價值。目標是在操盤生活中,淬鍊出「穩定獲利、戰勝大盤」的交易系統。