網名賽芭,本名黃紹博。中央大學物理學系以及台灣科技大學工業與工程管理碩士畢業。曾任職於明基電通數位媒體事業群業務部門,仁寶電腦全球客服部門,保誠人壽業務主任,富邦金控外匯交易員,黃國華個人助理暨木桐書房圖書館打雜主任。對經濟運作與金融活動有很大的興趣,以投資理財為個人志業,相信透過總體經濟的觀察與認知,可以在資產配置與資金控管上創造更高品質的財務決策。目前在家任職奶爸,育有一兒一女。

當GDP往下減少到低於潛能產出的時候,我們可以稱之為景氣衰退;

當GDP開始上揚往潛能GDP靠近,這時候整體經濟產出增加的階段叫做景氣復甦。

此外,潛能GDP與GDP的差額就叫做產出缺口,當經濟過度擴張時,GDP大於潛能GDP,這時候有正的產出缺口。同樣的,經濟衰退時潛能GDP會大於GDP時則是負的產出缺口。我們可以一直觀察到經濟上的景氣循環現象,而且景氣循環的發生並不規律,每次成因不總是相同,對抗景氣循環的觀點與方法也眾說紛紜。

你應該開始覺得無趣了,我要認識這個東西幹嘛呢?多數人觀察GDP只會注意經濟成長所代表的意義,例如年增率和季增率,這是大家最常用的數字,也像是政府的成績單一樣。但在投資的世界,這個數字無聊到似乎完全沒有用處,每季公布2%還是1%的成長,經常與金融市場沒有長期的關係。

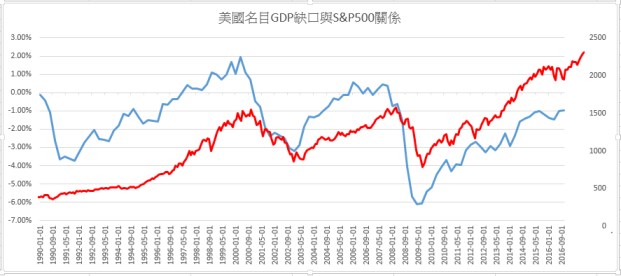

但我來給你看點不同的東西,如果我們拿產出缺口來跟金融市場比較,你會看到一點有意義的事情。下圖是名目GDP的產出缺口佔潛能GDP的比率,拿來跟S&P500的趨勢來做比較。(見圖二)

圖二、名目GDP產出缺口比率與S&P500關係(資料來源FRED、YAHOO)

圖片放大

產出缺口的變動趨勢與股票市場的變動趨勢十分貼近。通常我們在注意經濟成長的時候,忽略了GDP本身的變動方向:

1、當GDP由正產出缺口開始收斂時,對於商業預期與行為產生影響,導致金融市場對於未來獲利產生負面與悲觀的看法;

2、當GDP由負產出缺口開始收斂,靠近潛能GDP時,雖然民眾尚未感受到經濟過熱的現象,但GDP增長方向已經由衰轉盛,這時候對於市場對於股票的評價與信心開始回升,你還在以為是無基之彈時,股票市場早就已經產開一場多頭的趨勢。

同樣的,我們用類似的方法來看看台灣是否有類似的現象?首先要講的是,台灣主計處沒有提供經季節調整的GDP季資料,所以我這邊只好採用年資料來觀察長期趨勢。另外,台灣主計處也沒有提供潛能GDP的資料,所以我這邊就用名目GDP的線性回歸趨勢線作為替代。由於加權指數僅能得到1998年開始的資料,所以僅能取得近19年作為參考。(見圖三)

圖三、台灣名目GDP缺口比率與加權指數關係(資料來源:主計處 YAHOO)

圖片放大

雖然台灣GDP只有年資料,但是變動趨勢還是與股市變動趨勢非常接近,所以當那些投資專家或是投資高手,告訴你投資要看「大方向」、「長期趨勢」的時候,其實他們說的就是經濟成長與產出缺口變動的方向。