現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。

上星期是跨年連續假期,國際金融市場也相對冷清。原油價格也在這一週做簡單的區間整理,上週都在36~38美元小幅度盤整。在原油崩跌的2015年,我們常聽到周圍的朋友,在不懂美股投資的情況下,通常會有幾種投資方式與管道:

一、去操作原油期貨

二、透過銀行去買能源類基金

三、操作台股相關的股票(例如:塑化業)

其實這幾種缺點遠大過於優點!我們必須提醒各位讀者朋友,先來看看第一種操作原油期貨。

期貨是具有槓桿性的商品,根據最新的保證金規定,操作1口(期貨單位最小單位為1口),輕原油保證金為4400美金,約14萬5千元台幣。但是一口就是1000桶原油,以目前每桶約37美元左右價格,你就是在買賣37x1000=37000美元的商品,相當於122萬台幣。操作方式非常不適合一般上班族,也不適合看好原油的長期投資者。(期貨有換倉成本,通常短期操作居多)

第二種為透過銀行理專介紹買進能源類基金,這兩年來台灣投資人已經慢慢覺醒,知道ETF投資成本極低,遠勝過銀行通路販售的基金,ETF的好處這邊就先不贅述。有關ETF的代碼查詢,請大家參考這篇:買下地球系列--美股ETF國際代碼整理(前進海外必備)

第三種方式:操作台股相關股票(如塑化業),最大問題是「不夠直接」,雖然塑化業與原油的漲跌相關,但關聯度依舊不夠,且塑化業也有許多產品鏈,如果之後原油從每桶37元漲回70美元,很可能買的台股還是虧錢的,明明你看對行情卻沒賺到。

所以我們才會提醒各位讀者,除了台股帳戶之外,每個人都應該擁有一個美股帳戶。

在上星期我們先分析了目前能源的供需情況,這週我們繼續往下分析幾家能源公司。

市值相當於10家日月光的SLB

我們介紹的第一家公司是Schlumberger Limited(股票代號:SLB),SLB是一家全球化的技術服務公司。1927年創立的勘測公司,經過75年發展和擴張,先後收購20多家公司或其他公司的業務,形成能為客戶提供即時油氣田綜合服務和解決方案的公司,並將其資訊技術和網路解決方案拓展到油氣行業外的其他領域。

主要業務領域包括兩大方面,一是傳統業務:油田服務,二是信息技術:SchlumbergerSema。整個公司由三大部門組成:油田服務、電子交易與測試和資源管理服務。

下圖取自於晨星,2009年海嘯時,縱使當時原油價格大幅下滑,全球景氣大幅衰退,SLB依舊維持獲利(紅圈),且10年來自由現金流都維持正數(藍框);此外,公司也運用現金實施庫藏股(綠框),是一家能夠抵禦嚴重經濟衰退的好公司:

這樣的公司有一個好處,就是在產業景氣低迷時,還可以利用強健的現金流,去併購其他的小公司,藉以擴大市占率。

下圖可以發現SLB的業務在全世界發展相當平均,公司三大部門也是均衡發展,沒有偏重在任何一塊:

從營收、國際的利潤、北美地區的利潤來觀察,SLB(藍色曲線)比其他兩家競爭對手表現的還要平穩。國際部分的利潤甚至微幅成長:

來源:SLB在Cowen and Company Ultimate Energy 2015/12/1的Conference

圖片放大

從下圖技術指標來觀察:對照週線的RSI,可以發現在08年底、2011年底都曾出現價格大幅度的背離現象,而之後SLB的股價都呈現一個相當大的波段漲幅。現在週線的RSI再度出現大幅度背離:

下面兩張圖則是以本益比來做切入,由於能源股屬於景氣循環股,在投資上,應該要買在本益比高的時候;可以發現在本益比高的時候買進、本益比低的時候賣出,會有兩個很不錯的獲利時段:2005-2008,SLB從一股37美元漲到110美元,2009-2014從一股40美元漲到104美元,這就是景氣循環股的關鍵:

市值436億美金的Phillips 66(股票代號PSX)

第二家公司是Phillips 66,是2012年5月康菲石油將旗下煉油部門、加油站和管道資產拆分出來成立的獨立公司。業務分四個部分:

Midstream部分為輸送原油和其他原料到煉油廠和其他地點;及供應精煉和特殊產品,以及提供原油和石油產品的存儲服務;也收集、處理、運輸和銷售天然氣;在美國運輸、分餾和銷售液化天然氣。

Chemicals部分為生產和銷售乙烯和其他烯烴產品和各種特殊化學品,包括有機硫化學品、溶劑、催化劑、鑽井化學品和採礦化學品。

Refining部分主要在美國和歐洲的14座煉油廠提供買賣,還有提煉原油和其他原料成石油產品,包括汽油、蒸餾油和航空燃料。

M&S部分在美國和歐洲購買轉售和營銷精煉石油產品,包括汽油、蒸餾油和航空燃料。也生產和銷售特殊產品,如石油焦、蠟、溶劑和聚丙烯;此外也參與電力生產。

PSX的優勢在於營收來源與獲利來源不偏重在特定一塊;煉油部分,因為美國汽油需求旺盛, 縱使原油低廉,依舊供不應求,成為獲利的主要來源。

下圖為2015年第三季財報,可以看到PSX的獲利比上一季成長:

下圖是PSX週線圖,可以看到PSX受到原油大跌的影響不大,前面有提到,目前美國汽油相當便宜,刺激汽車銷量不斷成長,也間接抵銷了原油下跌的頹勢。未來如果原油價格往上,煉油的裂解價差(Crack spread)進一步擴大的話,PSX的獲利會進一步提升,是一家進可攻、退可守的公司:

另外,PSX也是巴菲特投資組合中,第六大持股;而PSX在2015 Q2的時候,還不在他的前六大持股中,顯見巴菲特在Q3增持了不少PSX(下圖紅框處),意謂看好PSX:

風險較高的中小型股CASY

第三家公司,風險性較高一點,目前市值49億美金,差不多等於2家友達這麼大而已,在美股市場屬於中小型的公司,比起SLB的880億美金跟PSX的436億美金是小巫見大巫。但因為這家公司的經營模式很類似台灣的全聯、7-11(且本益比還較低),還有成長的空間,所以特別拿出來介紹。

CASY是一家加油站和便利商店結合的複合通路。專門開在鳥不生蛋的中西部,利用比較低的油價,吸引客人來加油。公司近幾年積極發展毛利高達60%的熟食提高獲利,讓客人加油可以順便吃個熟食。

下圖可以看到這家公司在2006到2015年,本業獲利不斷成長(上紅框),且實施庫藏股(下紅框):

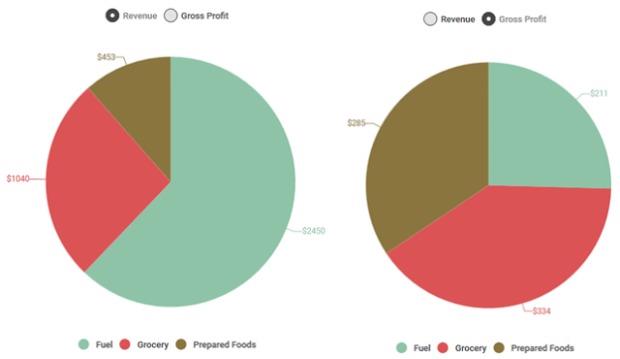

下圖是CASY最新的季報,可以發現公司的利潤大都是來自於熟食:

註:左為營收分布,右為利潤分布,綠色為石油,紅色為便利商店,土黃色為熟食

圖片放大

由於CASY屬於零售業,所以要觀察同店成長。從下面的季報觀察,目前同店成長的趨勢依舊:

觀察上圖的日線圖,CASY目前股價的確有一點過熱,以下圖的本益比來觀察(紅框處),也的確有些貴,但考量到未來美國內需強勁,且汽油依舊低廉,股價若是有修正,或許是一個很不錯的標的:

在本週專欄中,我們介紹了SLB、PSX、CASY這幾家公司,希望每一位讀者在新的2016年中,都獲利滿滿,身體健康。

[快速結論]

如果你認為原油會繼續跌到每桶30美元以下,這篇文章還是適合你閱讀。因為在每個產業中總是有賺錢賺不停的強者存在。利用正確的方式投資,勝過玩一堆槓桿性金融商品。

本文獲作者授權轉載,原文:強大護城河+健康現金流的能源強者--SLB與PSX

作者簡介_畢德歐夫

現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。