網名賽芭,本名黃紹博。中央大學物理學系以及台灣科技大學工業與工程管理碩士畢業。曾任職於明基電通數位媒體事業群業務部門,仁寶電腦全球客服部門,保誠人壽業務主任,富邦金控外匯交易員,黃國華個人助理暨木桐書房圖書館打雜主任。對經濟運作與金融活動有很大的興趣,以投資理財為個人志業,相信透過總體經濟的觀察與認知,可以在資產配置與資金控管上創造更高品質的財務決策。目前在家任職奶爸,育有一兒一女。

從貨幣渠道的觀察

前段講到了泰勒法則,以通貨膨脹與失業率來決定央行的利率政策。這裡用另一個近代央行執行貨幣政策也很重要的準則──麥卡勒姆法則(MeCallum rule)。這個理論繼承於貨幣學派宗師傅利曼(Milton Friedman)維持固定貨幣成長速度,改以GDP變動來調整貨幣數量,以維持經濟平穩。

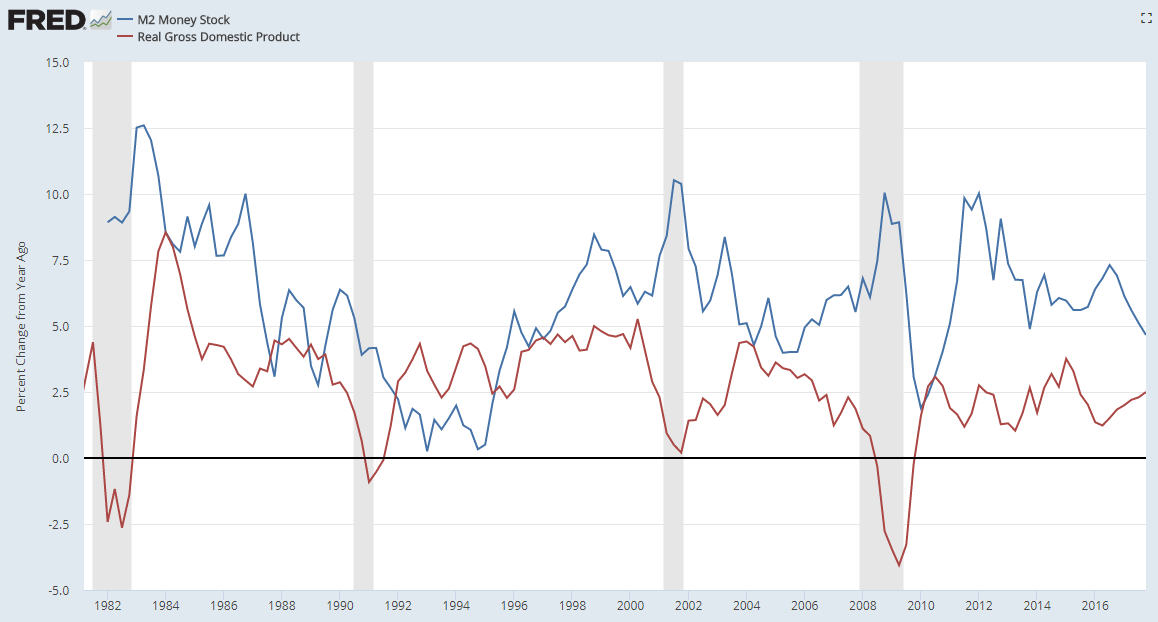

所以我這裡採用貨幣供給量年增率,與經濟成長的關係,來觀察中央銀行的操作。我們看下圖,美國1980以後M2廣義貨幣年增率與實質GDP的關係。

圖、美國廣義貨幣年增率M2(藍)與實質GDP(紅)的關係圖。(資料來源:FRED)

圖片放大

在1991年第一季至第二季之間,M2年增率由6%降到2%,隨後銀行業出現信用危機,出現實質GDP年增率負成長。許多金融歷史研究,認為是聯準會太快退出寬鬆政策的後果。

之後到了2000年與2008年,聯準會開始更準確地在經濟正在衰退的時期提高了貨幣供給,M2年增率會同時期反向大幅增加維持一段時間年增率達10%的高成長,以對抗當期的衰退,這就是所謂的主動積極的貨幣政策。

你必須認知一件事情,實質GDP實際數值,是落後2、3個月才能確定。傳統貨幣學派認為,當中央銀行察覺到衰退時,衰退已經過去了...這種老調重彈的說法,對現代的美國聯準會已經不適用。

近代的聯準會已經能讓貨幣供給量與衰退同步增加,這也要歸功於聯準會人數眾多的經濟學家與龐大的研究單位,加上經濟統計工具日益發達得到的綜合成果。

而在2010年期間M2年增率還能大幅增加,明明利率已經到零,為什麼還能增加廣義貨幣供給?因為當時聯準會執行了兩次量化寬鬆(QE2、QE3)。

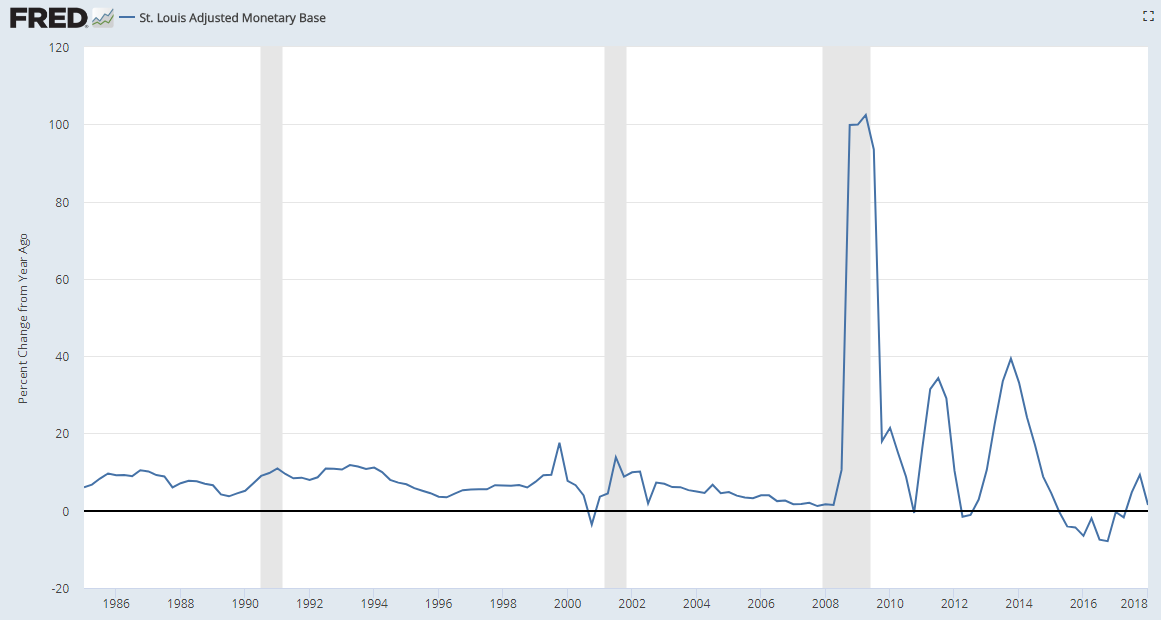

我們可以看下圖美國貨幣基數的變化。在2008年以前的經濟衰退,美國主要都是使用利率管道,而沒有直擴增貨幣基數,所以我們看到持平的貨幣基數年增率。

但是貨幣基數在2009年與2010年分別出現兩次高峰,2009年貨幣基數大幅度增加最高到100%,竟然擴增了一倍,看起來十分嚇人,但經濟依然在衰退之中,因為廣義貨幣M2年增率才增加10%,而2010年僅增加30%貨幣基數,M2就增加了10%,可見景氣在衰退與開始恢復貨幣乘數效應有很大的不同,因此在2010年後聯準會就沒有再下重手了。我們可以反過來想,如果沒有2010年的QE2或QE3,那當時的經濟是否會再出現衰退?

現在謾罵聯準會的聲音變小了,由於利率逐漸正常化,聯準會也已經步入升息循環。當時聯準會執行QE時可是受盡了各種批評,面對國會各式各樣的質疑,說會全球惡性通膨、造成美元崩盤,還是全球衰退,甚至有人說要叛國罪來審判聯準會,那些壓力極大的爭議,現在回頭來看,都只是被歷史遺忘的荒腔走板民俗評論。

圖、美國貨幣基數年增率(資料來源:FRED)

圖片放大

延伸閱讀:房價漲、貧富差距大都是央行低利率害的?一篇長文,彭淮南的貨幣政策「沒你想得寬鬆」

作者簡介_黃紹博

網名賽芭,本名黃紹博。中央大學物理學系以及台灣科技大學工業與工程管理碩士畢業。曾任職於明基電通數位媒體事業群業務部門,仁寶電腦全球客服部門,保誠人壽業務主任,富邦金控外匯交易員,黃國華個人助理暨木桐書房圖書館打雜主任。對經濟運作與金融活動有很大的興趣,以投資理財為個人志業,相信透過總體經濟的觀察與認知,可以在資產配置與資金控管上創造更高品質的財務決策。目前在家任職奶爸,育有一兒一女。