摘要

1.台股權值2王的台積電(2330)和鴻海(2317),成了近1個月定期定額存股族最愛的2檔個股,而這2檔ETF無論是單月還是今年上半年,漲幅皆遙遙領先同期大盤。

2.在ETF的部分,在交易戶數上則以富邦台50(006208)和國泰永續高股息(00878)單月新增戶數最多、兩者都逾萬戶。

時序進入2024年7月下旬,轉眼間今年也過了超過一半,同時又到了公告每月定期定額的時間點!《Smart智富》團隊自2022年元月份開始,依證交所每月公布資料為依據,新增「定期定額交易戶數」的專欄主題,列出每月定期定額的熱門標的前10名排行(包含台股個股及ETF),提供讀者們做參考與研究。

為什麼關注「定期定額交易戶數」?

一般來說,會用「定期定額」這種交易方式,通常會是資金不多的小資、存股族常見的投資方式,因此能藉由觀察定期定額交易戶數的多寡與變化情況,來觀察哪些標的是受到這些長期投資人的喜愛(編按:交易戶數的定義、計算方式請參見證交所網站表格下方說明)。

現在來看看,在國內的個股與ETF中,誰最能夠獲得定期定額存股投資人的芳心?

個股定期定額》總覽觀察

在本期定期定額排行的個股組別中,相較於前一期,入榜的10檔罕見地出現微幅異動,分別是鴻海(2317)以及元大金(2885)。鴻海重新擠入Top 10排行,由先前的第11名上攻至本期的第7名,而元大金則從前月的第10名跌出榜外、落至第11名。

表1:2024年6月_台股定期定額交易戶數排行

排名

| 名稱(代號) | 2024年6月交易戶數(戶) | 2024年5月交易戶數(戶) | 交易戶數增減數(戶) | 交易戶數變化(%) |

| 1 | 台積電(2330)

| 87,827 | 78,319 | 9,508 | 12.14 |

| 2 | 兆豐金(2886)

| 33,314 | 33,969 | -655 | -1.93 |

| 3 | 玉山金(2884)

| 29,280 | 29,171 | 109 | 0.37 |

| 4 | 合庫金(5880)

| 17,794 | 18,454 | -660 | -3.58 |

| 5 | 第一金(2892)

| 17,131 | 17,671 | -540 | -3.06 |

| 6 | 中華電(2412)

| 14,517 | 14,744 | -227 | -1.54 |

| 7 | 鴻海(2317)

| 13,837 | 10,989 | 2,848 | 25.92 |

| 8 | 中信金(2891)

| 13,209 | 13,155 | 54 | 0.41 |

| 9 | 台新金(2887)

| 13,024 | 12,967 | 57 | 0.44 |

| 10 | 富邦金(2881)

| 11,870 | 12,127 | -257 | -2.12 |

註:本表依6月交易戶數由高至低排序

資料來源:證交所

整理:謝宜孝

|

台積電、鴻海起漲!定期定額戶數激增

本期個股組觀察重點,非屬台股權值2王的台積電(2330)和鴻海不可!截至證交所最新資料時間(2024年6月28日)止,2檔在台股中的比重分別約為34.38%和4.07%。

這2檔權值股無論是在單月定期定額「戶數增長」還是「戶數增幅」,都是名列前茅的佼佼者!以單月戶數來看,以神山台積電新增9,508戶最高、鴻海則以2,848戶位居第2位。若以單月增幅來看,則以鴻海定期增幅最顯著、以25.92%居冠;台積電則以12.14%位居增幅亞軍。

令人好奇的是,為何這2檔權值股,在近1個月(6月)期間會突然湧入為數眾多的定期定額的股民呢?從這2檔的股價表現上或許能找到些蛛絲馬跡。

先來看看鴻海。

圖1:鴻海(2317)6月股價走勢

圖片來源:XQ全球贏家

從圖1上不難發現,鴻海在6月時股價飆漲,更在6月19日時以203元的收盤表現,正式突破200元大關,也就是多年前(2016年)鴻海創辦人郭台銘當時所提及的「退休價」。鴻海單月股價漲幅為21.25%、上半年度漲幅103.81%。

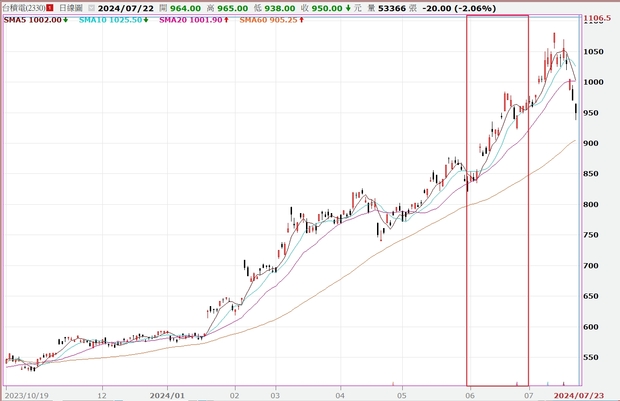

圖2:台積電(2330)6月股價走勢

圖片來源:XQ全球贏家

另外一檔護國神山台積電今年來起漲的表現,多數投資人應也非常熟悉、就不再多做闡述。單月漲幅為14.18%、上半年漲幅為69.90%。

不過這2大權值股究竟多會漲?對比同期加權股價報酬指數(大盤含息)可能會更有感。大盤含息6月份漲幅為7.44%、上半年漲幅為30.08%,而鴻海和台積電這2檔漲幅表現,無論是在單月還是今年上半,都遙遙領先大盤!這樣的股價表現,或許也是愈來愈多人選擇以定期定額方式加入權值股行列的原因。

ETF定期定額》總覽觀察

在ETF組的部分本期入榜標的無異動、僅有2檔ETF排行名次易位,分別是國泰台灣5G+(00881)和元大臺灣ESG永續(00850)。00881由前一期第10名上升至第9名,而00850則由前一期的第9名掉至本期第10名。

表2:2024年6月_ETF定期定額交易戶數排行

排名

| 名稱(代號) | 2024年6月交易戶數(戶) | 2024年5月交易戶數(戶) | 交易戶數增減數(戶) | 交易戶數增減幅(%) |

| 1 | 國泰永續高股息(00878)

| 281,712 | 270,208 | 11,504 | 4.26 |

| 2 | 元大高股息(0056)

| 258,782 | 259,616 | -834 | -0.32 |

| 3 | 元大台灣50(0050)

| 241,735 | 237,865 | 3,870 | 1.63 |

| 4 | 富邦台50(006208)

| 173,144 | 158,947 | 14,197 | 8.93 |

| 5 | 群益台灣精選高息(00919)

| 116,664 | 108,890 | 7,774 | 7.14 |

| 6 | 元大台灣高息低波(00713)

| 87,842 | 83,891 | 3,951 | 4.71 |

| 7 | 復華台灣科技優息(00929)

| 74,886 | 66,936 | 7,950 | 11.88 |

| 8 | 富邦公司治理(00692)

| 35,808 | 35,405 | 403 | 1.14 |

| 9 | 國泰台灣5G+(00881)

| 26,161 | 24,488 | 1,673 | 6.83 |

| 10 | 元大臺灣ESG永續(00850)

| 25,869 | 25,748 | 121 | 0.47 |

註:本表依6月定期定額交易戶數由高至低排序

資料來源:證交所

整理:謝宜孝

|

富邦台50(006208):戶數增長之冠

首先,先以單月戶數變化做觀察,以市值型的富邦台50(006208)和ETF人氣王的國泰永續高股息(00878)增加最多、新增戶數都破萬,分別為1萬4,197戶、1萬1,504戶。

過去幾期曾提到,今(2024)年來台股大多頭主要是由台積電、鴻海等大型權值股所帶起,而這背後代表著以權值股為投資主體的市值型ETF,成為這波大牛市裡的主要受惠者之一,也讓過去2年多來相對低調、樸實無華的市值型ETF在績效上嶄露頭角(延伸閱讀:2024年上半ETF績效出爐》高股息ETF全數落後大盤?這2類ETF成最大贏家-Smart智富ETF研究室)。

另市值型ETF也因為指數選股邏輯的關係,現階段台積電占比都不低,再加上台股長期趨勢上揚,也讓006208這種「純市值型」的ETF備受青睞。至於為什麼同為攣生兄弟的元大台灣50(0050)新增戶數不如006208來得多,這原因可能和兩者的費用率、股價等因素有關(延伸閱讀:0050、006208誰比較好?報酬、殖利率、內扣費用等7項目大PK-Smart智富ETF研究室)。

復華台灣科技優息(00929):戶數增幅之冠

另外若以戶數增幅來看的話,兼具電子科技產業與高股息於一身的月配ETF 00929,以11.88%的戶數增幅最矚目。於2023年6月9日掛牌的00929,至今已有完整一年度的配息紀錄。回顧過去近1年的配息表現,00929前6個月配0.11元、3個月配0.13元、3個月配0.2元,以配息表現來說可算是相對穩定,尤其是在電子半導體漲勢兇猛的今年,對00929這類產業型ETF來說可是大利多。

不過在7月的配息公告中,00929配息額由前3個月的0.2元降至0.18元,小額縮水的配息表現對定期定額戶數是否有影響,或許能在下一期數字裡找到答案。

國泰永續高股息(00878):排行榜界的雙冠王

在各式各樣的ETF橫空出世之下,00878的討論度似乎不如以往般熱烈,不過仍值得留意的是,在所有上市櫃的台股ETF中,能夠同時位居人氣榜、定期定額榜上第1名的,目前也僅有00878一檔同時拿下「排行榜雙冠王」,成了台股ETF裡的另類指標!

而在今年7月20日掛牌滿4週年的它,過去在2022年熊市下的繳出抗跌表現,市場股民亦是有目共睹。未來若有人能將00878擠下寶座,屆時可能也會為市場裡的新焦點。

定期定額非報酬保證

最後特別要提醒的是,定期定額排行僅能顯示多數股民的投資喜好,但並非報酬高低表現,也不見得每個入榜的標的都適合長期存股。

無論是市值型還是高息型,都有開始加入愈來愈多種選股因子(Smart beta)的趨勢,進而出現多種變形,ETF早已不是傻傻買、無腦存這種單純的產品,在投資前務必得先釐清背後邏輯為宜。

以上推論僅供研究參考使用,無推薦進出之意,投資人投資時仍得審慎評估、自負盈虧。

延伸閱讀

2024年上半ETF績效出爐》高股息ETF全數落後大盤?這2類ETF成最大贏家-Smart智富ETF研究室

00878、0056、00940…ETF人氣王獎落誰家?超人氣新星00940連2月衰退、股民變心了?-Smart智富ETF研究室

富邦金、國泰金、兆豐金...14家金控今年上半誰最賺?4金控7月除息輪番上陣

市值型ETF最會漲?市值型ETF是什麼?純市值型、ESG型、Smart beta型一次釐清-Smart智富ETF研究室

科技型ETF大比拚》科技型ETF也有高股息?00927、00929、00935...12檔科技型ETF怎麼挑?-Smart智富ETF研究室