美股這波股災邁入第4週,除了第2週讓多頭喘息外,第4週的跌勢依舊馬不停蹄,跌4,012點,跌幅達17.3%,讓道瓊指數一度跌破1萬9,000點,來到1萬8,917點。

股市這波空頭走勢,速度非常快幅度也很深,不過你們可有發現,台股的氣氛反而異常的樂觀,彷彿覺得這次一定也是2003年SARS的翻版,不趕緊大買一波,萬一沒賺到大錢怎麼辦?

隨著疫情持續升溫,歐美擴散的速度還是沒停,台灣的確診人數也繼續增加,常常聽到一句股市家常話:「不要猜頭摸底。」但散戶真的還是喜歡買便宜,任何策略都有其優勢與劣勢,想買便宜不能說錯,但這時候買進要考慮2件重要的事情:

第1》未來1年的生活緊急預備金不可動用

總體經濟的狀況還會繼續惡化,有別於平常可能準備3~6個月預備金即可,這次恐怕要拉長到1~2年。股市就像條小狗,經濟就像主人,小狗跑來跑去,還是會回到主人的身邊。

是的,過去10年大多頭,已經有無數的投資書籍告訴大家,只要散戶願意定時定額買進SPY或者元大台灣50(0050)這類大盤的ETF,景氣循環必然會讓我們嘗到甜頭,賺到合理的市場報酬。但無奈的是,太多人認為自己可以打敗大盤,覺得是低點買進的個股往往一跌再跌,或者經過數年都還起不來,看著大盤上漲也無感。

不過我認為更嚴重的是「無法持續執行策略」。由於多數人進入股市貪求暴利、近利,所以如果要持續每月不斷投入資金,往往會因為生活開銷、娛樂開銷、生病與奉養雙親等種種不可抗力因素,結果反倒會在低點賣出變現。如今國際大亂,疫情的情勢險惡,台灣無法光靠內需生存,一向靠著外銷立國,未來經濟狀況有變,失業的風險一到,那什麼好的股票投資策略都枉然。

所以第1點我認為最重要的是「提早準備生活緊急預備金」。

第2》不要預設立場,漲時可以漲多少,那跌時呢?

由於道瓊指數在2008年金融海嘯時從1萬4,000點到6,400點,隨後又走出10年的大多頭,印鈔的後遺症加上許多公司執行「股票買回」的政策,讓美股錦上添花,也讓許多人帳面獲利快速膨脹,卻無視巴菲特去年2月以來的警語「美股的各大公司都太貴了,找不到合理價格的公司去買進。」這些話彷彿還在耳邊,但又有多少人聽了進去?(詳見:「巴菲特2020年致股東信》低率環境下,股市回報將大於債券市場」、「深信『買進ETF就能提早退休?』想模仿進場前,先看懂影響報酬率4關鍵」)

確實,從2萬9,500點到1萬9,000點,已經跌了1萬點,但這次聯準會的動作之大也是史上未見,身為投資人當然不能輕易的就判定這邊是底部,假如你是這波下來毫髮無傷,現金滿手的讀者,那雖然開心閃過一劫,但更要在此時趕緊做好配置,逐步建立部位,而不是一股腦就把資金用掉8成。

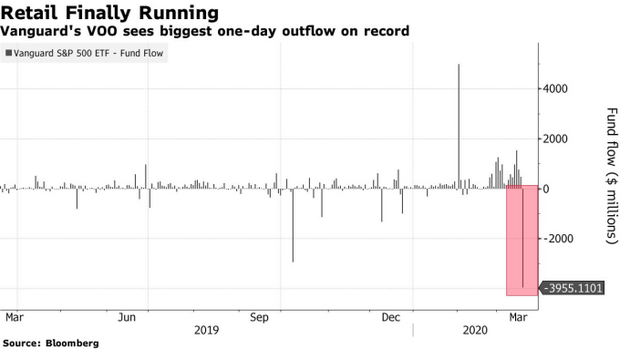

偽被動投資者撤離ETF

S&P 500指數暴跌雖然小於道瓊指數,但連續9天震盪超過4%,從高點進入熊市且跌幅累計達到3成的速度是史上最快,終於引發了逃亡潮。彭博分析師Eric Balchunas透露,就在股市遭遇1987年來最大閃崩的隔天,可能是某家大型機構從Vanguard標普500ETF(代號:VOO)撤出近40億美元,寫下該基金史上最大單日流出額。

S&P 500的ETF(代號:VOO)出現了單日最大資金流出

S&P 500指數從高點回跌超過3成(32.6%),自1928年至今發生過7次。

彭博分析師Gina Martin Adams認為,股票價格反映的是比過往平均而言更嚴峻的經濟衰退。油價暴跌提高了S&P 500成分股企業獲利下滑的風險,今年油價暴跌幅度已經大過以往衰退時期所見的情況,如果硬要說第2季的企業財報不會衰退,恐怕沒人會信。第1季即將結束,企業財報難看已經反映在股市,所以不用看太重,第2季的企業獲利衰退也成定局,但會衰退多少?獲利跟營收如果「比預期好」,多頭這邊就有反彈的機會,而且這種反彈往往來的又快又急。

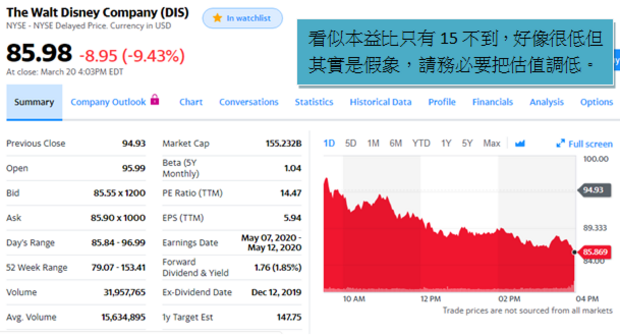

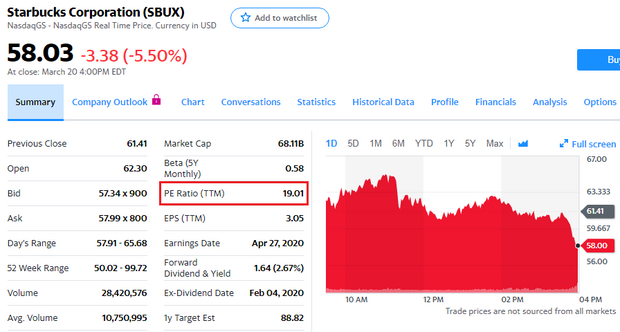

中、長期投資人要注意,千萬不要用「去年的EPS與配息去推估股價低廉與否」,除非這家公司真的完全不被疫情所影響,股價真的是被誤殺的,要不然像是迪士尼(股票代號:DIS)、星巴克(股票代號:SBUX)這類的傳統認知好公司,你可能會錯的很嚴重。

上圖顯示迪士尼目前本益比約15不到

上圖顯示星巴克本益比約19

別忘了這些公司都是S&P 500成分股,當這些公司不斷下跌的過程中,你買的大盤ETF也同樣下跌,無謂的整天猜測多空,其實真的對獲利幫助不大,讀者反而可以試想,跌到這個位置,什麼樣的人才可以買進?

1.真正的被動投資者:那自然不管大盤的晃動,每月準確執行該做的事情即可。

2.一路下來沒受傷而且現金滿手的人:這時候趁機建立一些部位自然無妨,但還是要有心理準備,目前依舊是空方格局沒變,假設道瓊指數現在從1萬9,000點再跌到1萬7,000點,這樣跌幅可是有10.5%,你投入資金多少在大盤ETF上,自然也要虧損多少,這跟2萬9,500點跌2,000點,變成2萬7,500點是不同的。所以要怎麼把資金做出最好的配置,怎麼買?買多少?買什麼?這才是要關心的議題。

上圖為道瓊日線圖

順勢操作、停損要做、逆勢不要重倉…這些話在尋常的日子裡,常常聽到,甚至不以為然,但道瓊跌了1萬點之後,回頭看看,更覺得彌足珍貴。

快速結論》

跌了1萬點的道瓊對被動投資的執行者來說沒差,對現金滿手的人也沒差,問題在於讀者本身到底是想要怎麼做投資的?想清楚再行動,不好嗎?

本文獲「畢德歐夫」授權轉載,原文:道瓊指數單週再跌4012點,讓許多投資人數年獲利毀於一個月,但對現金滿手的人來說更是寶貴禮物,但更多人想問到底何時止跌?反彈與否真的不是能預測到的,當今最重要的事是?

作者簡介_畢德歐夫

現職為外資券商當沖交易室經理,曾管理超過30位交易員。學生時期開始投資股票,20歲開始國內期貨與選擇權的操作,而後延伸至國際外匯、指數、活牛、農產品與美國公債期貨,22歲賺到了第一個百萬。而後進入外商當沖交易室學習,累積交易筆數超過125萬筆。著有:《我在計程車上看到的財富風景:往上翻身與向下墜落的關鍵瞬間》