圖片來源:dreamstime

每年3~5月都是公司陸續公布去年財報與今年股利發放結果,投資人期盼著公司將獲利轉為股利回饋給股東,尤其是吸引人的現金股利!在之前的文章《揪感心ㄟ~ 超過20年穩定配息,抱對股年年讓你賺6%!》中提到公司會發放現金股利的原因主要有幾種:

(1) 公司營運成果,回饋股東

(2) 公司現金充沛,不影響營運

(3) 投資人偏好

而在打著「高殖利率」大旗下,究竟會有哪些公司符合「連續5年發放現金股利皆大於7%」?標榜「高殖利率」下是否可能隱藏著跌價陷阱呢?!

老牛以「連續5年發放現金股利皆大於7%」的條件篩選,結果共有14家公司。老牛整理如下表所示:

14家個股近5年年化報酬率(粉底色代表>7%達標/綠底色代表負值)

資料來源:Goodinfo

註1:計算方式為2011年收盤價時買入,並於2016年收盤價賣出。

註2:2012-2016期間之股利及股息已列入計算。

結果說明:

★「股價」及「股利」-決定殖利率的兩項變數

殖利率的公式為股利除以股價。

以股價的角度來看,若是股價上漲,造成殖利率下滑,投資人可賺取「價差」;反之若股價下跌,則「表面上」殖利率上升,但投資人卻是遭受價差損失。

以股利的角度來看,公司若提撥較多的股利發放給股東,公司便可能減少擴廠、研發或行銷等正向用途,反而會影響到公司的未來成長性。所以如何看待殖利率的合理性,仍需研究未來產業發展性,才不會侵害到股東。所以「高殖利率不等於高報酬率」!

★14家中僅有4家大於7%的標準,且股價趨勢多半往下或持平

統計結果顯示,這14家公司的年化報酬率範圍為-12~17%,其近五年年化報酬率平均僅為4%,其中只有4家年化報酬率大於7%,而卻有3家為負值!

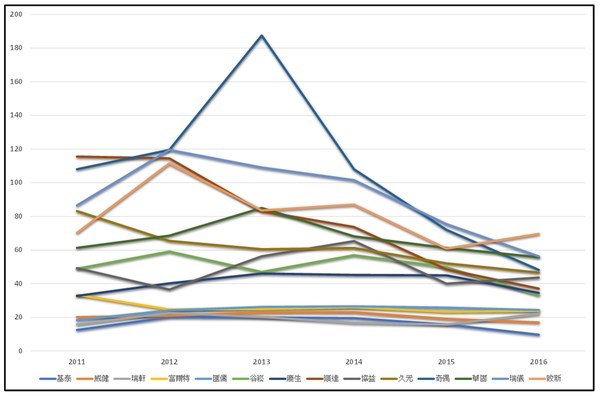

而再深入了解其股價趨勢,可以從下圖中發現在這14家公司中大部分的公司的股價趨勢多半往下或持平。表示如果公司或產業不具成長性,投資人可能會遭受《賠了股利還賠上價差》的風險:

2011-2016年收盤價趨勢

★買到高價股,若公司獲利衰退,股價則隨之腰斬

要如何避開《賠了股利還賠上價差》的風險,老牛建議仍從基本面下手!以順達(3211)為例,從下圖可以看出該公司獲利衰退股價也隨之下滑,現金股利也跟著縮水:

順達(3211)公司獲利衰退而股價隨之下跌

投資人應檢視每季財報,確認其營收、獲利及現金流量是否出現問題。除了維持競爭力外,應參考《除了台積電、大立光外,您不可不知的38家蟬聯5年的A級資優生》中所述之營業現金流及自由現金流皆為正數。

老牛總結:

★本次為大家整理出14家公司連續5年發放現金股利皆大於7%的公司。但卻因為價差的影響,故整體之年化報酬率僅為4%。其近年股價趨勢多半往下或持平。

★近年來許多公司打著高殖利率的招牌,投資人被『年年大於7%的殖利率』這句話給引誘,其實因每年的股價皆有高低不同,殖利率高的意義隱含著(1)高股利或(2)低股價之雙層意義,老牛建議仍需觀察每季財報,了解未來公司發展。

★基本上,老牛也是高殖利率股的愛好者!然而殖利率僅為參考指標之一,營業現金流及自由現金流應一併考慮。另附上今年殖利率大於7%的清單(點選此處下載),提供給各位挖寶囉~

本文獲作者《股海老牛》授權轉載,原文:大揭密!標榜每年>7%股利,五年後報酬率只剩一半…(內含2017年股利>7%清單)

作者簡介_股海老牛

「想在股市獲利,就得『抱緊處理』!」

老牛尊崇巴菲特價值投資之道,擅長財報數據分析、挖出高殖利率且具成長性之股票,再輔以籌碼及技術分析尋找進場良機。告訴投資人如何實行股市「抱緊處理」精神,「上漲時抱得開心、下跌時抱得安心」,並帶領投資人成為左拿股利、右賺價差的股海贏家!

抱緊處理心法:

「抱」:挑到好公司就要一直抱著!

「緊」:以好價格買進才抱得緊!

「處」:上下震盪能處變不驚,不敗在情緒!

「理」:理智配置投資組合,順勢加減碼!

著作:《股海老牛專挑抱緊股,穩穩賺100%》