摘要

1.本文中,25歲的小英母親過世,面臨喪葬費用壓力與遺產繼承難題。短期可動用3筆資金:指定受益人保險金、20萬元內存款、社會保險喪葬給付。

2.遺產繼承須完成除戶登記、財產查調、遺產稅申報等6步驟。若繳稅困難,可申請延期、分期、實物抵繳或用遺產繳稅。

25歲的小英,大學畢業後,就在車廠擔任行政人員。最近,媽媽因病過世,讓她非常難過。其實小英的爸爸早年就因意外離世了,媽媽過世後,家裡只剩她和20歲的弟弟,兩人相依為命。

媽媽離世後,一些後事需要用錢,小英才剛從大學畢業沒多久,也才工作沒幾年,手邊沒什麼存款。雖然小英的媽媽生前很有理財觀念,會存錢、投資股票基金,也有買保險。

但是,現在千頭萬緒,不知道該怎麼處理?也不知道哪些錢可以動用?如果還要繳遺產稅,又該怎麼辦?

家人過世急需用錢,這3筆錢可以先動用

一個人身故當下,所有財產都變成遺產,在還未完成遺產稅申報前,是不可以私自動用的。短時間內,小英可以由3種管道先獲得現金處裡喪葬事務:

1.以被繼承人為被保險人的保單

依照保險法第 112 條規定,保險金額約定於被保險人死亡時給付於其所指定之受益人者,其金額不得作為被保險人之遺產。

因此有指定身故保險金受益人的保單(包括指定為某些特定人或法定繼承人),不須等遺產稅完稅,就可以準備相關資料向保險公司申請身故保險金。交齊理賠證明文件後,沒有特別約定,受益人應於15日內可以收到理賠金。

2.存款餘額在20萬元以下者

被繼承人(小英的媽媽)在金融機構及郵政儲金單位之存款,該項存款餘額在新臺幣20萬元以下者,除被繼承人生前立有遺囑外,經全體繼承人同意,檢附相關文件(免檢附遺產稅繳清證明書或免稅證明書),繼承人小英可就該項存款作繼承移轉或提領。不過這筆存款仍應列入媽媽之遺產總額內,申報遺產稅。

3.社會保險喪葬給付

以勞保為例:本人死亡或家屬死亡都有死亡給付。小英到任一戶政事務所辦理除戶時可同時申請,申請手續完備經審查應予發給者,於勞保局收到申請書之日起10日內發給。

繼承遺產的完整6步驟流程

對在世的親人而言,除了感情上的悲痛,辦理民俗上喪葬的程序,還需要繼續完成一些政府的行政流程,且要注意各自有其負責的單位和申請截止日期。

要完成遺產繼承最緊要的是以下步驟:

第1步、除戶登記

按規定,30天內須至各縣市戶政事務所辦理死亡登記,且辦理後續事物都需要除戶證明,因此這是最重要的第一步。

第2步、查調所得財產

可以線上查詢或就近國稅局臨櫃申辦,查調遺產清冊和金融遺產清冊,可查出被繼承人名下所有不動產及動產(存款、上市櫃股票、基金、以往生者為要保人且要被不同人的保單、透過證券商複委託購買之外國有價證券等金融遺產資訊),及「當事人綜合信用報告」及「未清償債務資料」。

小提醒:如果對往生者生前的財務狀況有疑慮的,盡早在3個月內完成至此步驟,繼承人才能及時判斷是否需要向法院提出拋棄繼承或限定繼承。

第3步、申報遺產稅

6個月內至往生者戶籍地稅捐稽徵處辦理申報,如符合遺產稅跨局臨櫃申辦作業要點即可就近至國稅局任一分局、稽徵所或服務處辦理申報。

第4步、取得遺產稅證明

經國稅局審核後:

免稅案件:核發遺產稅免稅證明書。

有稅案件:取得遺產稅繳款書,繳清稅款後,核發遺產稅繳清證明書。

第5步、查詢有無欠稅

遺產中有不動產者,須至不動產所在地的稅務機關查有無欠房屋稅及地價稅。

第6步、辦理遺產過戶

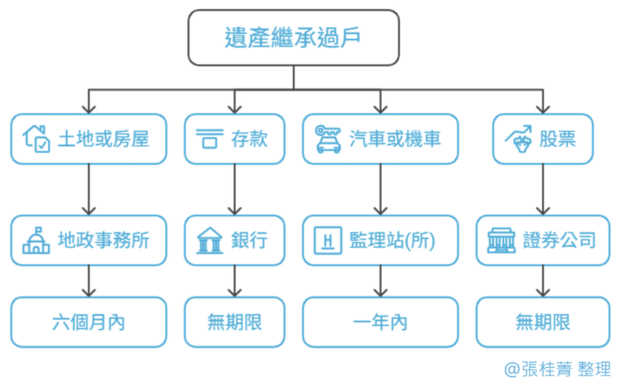

遺產中不同項目需至不同機關辦理繼承,要注意辦理期限,避免受罰。

遺產繼承過戶辦理總整理

圖片來源:理財好聲音

申報遺產稅注意事項

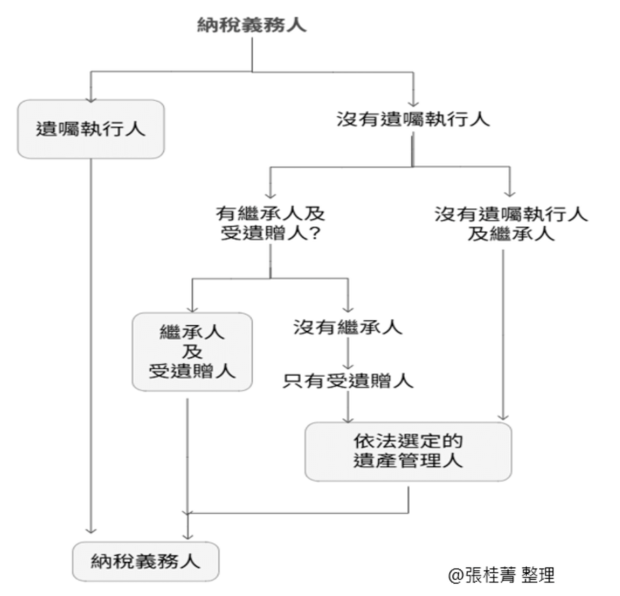

一、遺產稅的納稅義務人

1.有遺囑執行人,以遺囑執行人為納稅義務人。

2.沒有遺囑執行人,以繼承人及受遺贈人為納稅義務人。沒有繼承人,只有受遺贈人時,以依法選定的遺產管理人為納稅義務人。

3.沒有遺囑執行人及繼承人,以依法選定的遺產管理人為納稅義務人。

遺產稅納稅義務人流程圖

圖片來源:理財好聲音

二、遺產稅繳納期限

納稅義務人應於稽徵機關送達核定繳納通知書之日起2個月內,逕向當地經收稅款處繳納。

沒錢繳遺產稅怎麼辦?有這些方法可以用

1.延期繳納

得於繳納期限內,向稽徵機關申請核准延期2個月繳納。

2.申請用遺產中的現金繳納

若遺產稅核定有銀行存款者,為免繼承人另外籌湊現金繳稅煩惱,繼承人得以被繼承人遺產中之存款繳納遺產稅。申請方式由繼承人過半數及其應繼分合計過半數之同意,或繼承人之應繼分合計逾三分之二同意,填寫申請書及同意書向發單之國稅局提出申請。稽徵機關於應納遺產稅額之範圍內,可核發遺產稅同意移轉證明書,供繼承人持憑向金融機構辦理遺產存款轉帳繳稅事宜。

3.分期繳納

應納稅額在30萬元以上,得於納稅期限內,向該管稽徵機關申請分18期以內繳納,每期間隔以不超過2個月為限。經請分期繳納者,應自繳納期限屆滿之次日起,至納稅義務人繳納之日止,依郵政儲金1年期定期儲金固定利率,分別加計利息;利率有變動時,依變動後利率計算。

提醒注意,未完全繳清前是無法進行遺產繼承移轉喔!

4.實物抵繳

應納稅額在30萬元以上,得於納稅期限內,若遺產內存款現金不足繳納部分,可向該管稽徵機關申請,以在中華民國境內之課徵標的物或納稅義務人所有易於變價及保管之實物一次抵繳。中華民國境內之課徵標的物屬不易變價或保管,或申請抵繳日之時價較死亡日之時價為低者,其得抵繳之稅額,以該項財產價值占全部課徵標的物價值比例計算之應納稅額為限。

繼承人中有部分人無法繳遺產稅,怎麼辦?

若有數個繼承人,只要有人代表申報繳納遺產稅即可。但若喬不攏,其中有人無法繳遺產稅或不願配合,其他繼承人可以向國稅局申請按其法定應繼分繳納部分遺產稅。遺產中的不動產,可申請核發公同共有同意移轉證明書,即可據以向地政機關辦理不動產繼承登記。但全部遺產稅款未繳清前,不得就該公同共有不動產為分割登記或處分、變更及設定負擔登記。

墊繳遺產稅未求償,小心視同贈與

繳納遺產稅後,繼承人等就稅後遺產淨額作協議分割,且繼承人間不論如何分割遺產均不課徵贈與稅。

但如遺產稅是由某位繼承人以其本身之財產先行墊繳遺產稅,之後沒有向其他繼承人求償,也沒有從遺產中扣除該筆墊繳稅款後再分割,且分得的遺產小於墊繳金額,這差額將視同對其他繼承人的贈與,應依法課徵贈與稅。

遺產預先規畫,留給家人的是安心

總結來說,處理至親離世的遺產繼承,不僅是情感上的挑戰,更是財務與法律程序的考驗。即使繼承人一時無力籌措遺產稅,也不必慌張,其實設有多項因應機制,都是可行的方法。關鍵在於及早了解流程、掌握時限、妥善溝通協調,才能在傷痛中穩妥處理後事,守住家產與權益。

從專業角度建議,若能於生前做好財務與稅務的規畫,例如:善用壽險保額並指定受益人做到預留稅源、設立信託以安排資產移轉、預立遺囑做好分配,不僅能減輕繼承人的財務壓力,也能大幅降低家人日後處理遺產的困擾與爭議,留給家人的就是最實在的照顧與安心。

本文獲「理財好聲音」授權轉載,原文:人走了,錢卻動不了:繼承人沒錢繳遺產稅,怎麼辦?

延伸閱讀

遺產明明低於遺產稅免稅額,為何被要求補繳60萬贈與稅?

遺產稅下調了!修法前後可以少繳多少?注意「這部分」可以不必課稅!

小檔案_理財好聲音

2022年,越來越多理財顧問考取CFP、RFA等相關證照,麥道森、大錢先生、Edward決定共同創辦「理財好聲音」,並邀請行銷經理呂崴加入。

理財好聲音希望協助顧問不僅有證照,更有實力&實戰經驗,進行「客戶利益」至上的投資理財服務。