圖片來源:達志影像

每隔一段時間,台灣的股民總會流行起某些風潮,而這些風潮大多跟配息脫不了關係。遙想「古早」的年代,電信三雄、中鋼是股民們最愛的配息標的。後來改成流行存金融股,理由是金融股大到不能倒,又是特許行業,每年會有穩定的配息。

現在,這股風潮改吹到ETF了,自從國泰投信推出季配息台灣ESG永續高股息ETF,大受市場歡迎。接著,為了提高配息頻率,許多理財YouTuber教大家自組月配息的ETF組合:購買3檔在不同月份季配息的ETF,就可以組成月月配的ETF投資組合。

當時我就預言,月配息的ETF遲早會出現。果不其然,在今(2024)年的3月,元大推出主打月配息的ETF,再加上以10元的低價發行,「感覺」比較便宜,募集時火熱到金管會都出面關切。

多年不見的朋友小花,在臉書私訊問我,他想把定存解掉去申購這檔ETF,這樣做到底好不好?

身為顧問,當然沒有辦法直接回答小花的問題,尤其對多數人來說,「好不好」的定義是「短期能不能夠賺錢?」那我想這個問題的答案,大概也只有上帝可以回答。

月配息=每月加薪?其實是迷思

月配息真的這麼好嗎?為什麼投資人如此熱衷?這其實是人類的本能,因為人是討厭損失、規避風險的動物,會傾向先拿到獲利,所以當手中的股票有賺錢時,會想要落袋為安。配息也是一樣的概念,即使知道錢只是從左邊口袋拿出來,放到右邊口袋,還是可以產生心理的安定感。

再者,因為增加收益平準金的機制,讓這類季配息、月配息ETF,可以穩定地每季,甚至每月配息,對於投資人來說,就產生相當高的吸引力,讓人有「每月加薪」的美好錯覺。

最後,當報紙新聞、各大網紅、朋友同事都這樣做,就會更加強化,導致一窩蜂的現象。若是不想被新聞媒體搞得暈頭轉向,最終還是要回歸到理財的目的,才能解決這個問題。

我先向小花說明這件事,但是明顯感覺的到,他不是很想聽⋯⋯。

為何這些ETF可以穩定配息?

不過,你是否會好奇,台股除息旺季都在6~9月,這些季配型、月配型ETF是怎麼辦到穩定配息的?

事實上,這些「遊戲規則」都清楚地寫在公開說明書裡,只是公開說明書通常多達上百頁,當中又穿插許多專有名詞,對於一般投資人來說,就像六法全書一樣,每一個字都看得懂,但是合在一起就看不懂了。

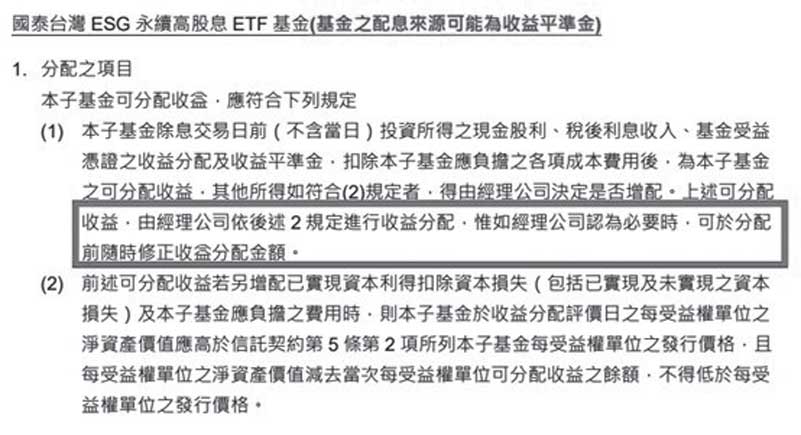

以下節錄國泰ESG永續高股息ETF的公開說明書:

也就是說,基金公司完全可以決定分配金額。所以,只要「去年」領到的股利不要一次發完,而是分次逐季慢慢發,就可以達到穩定配息的效果。這樣的做法,大家可能都曾經在成語故事裡看過,我稍稍地做些改編:

有一群猴子,每天早上都可以領到主人的四顆果子。後來,主人改成每天早、午、晚、宵夜各發一顆,本來午餐、晚餐、宵夜都要餓肚子的猴子,就開心到暴動。

高配息≠高報酬

由於許多高配息ETF的成立時間不長,我們就拿老牌的高息ETF0056,來跟市值加權的0050比較:

雖然0056的波動(標準差)確實比0050小,但是在5、10年的報酬率也輸給0050。再進一步看衡量風險/報酬比率的夏普比率(編按:或稱夏普指數,指投資者承受每一單位風險所得到的報酬),10年下來,0050的0.80是遠優於0056的0.60。也就是說,0056雖然波動較低,但是相對損失的報酬率更多。所以,配發較高的股息,並不代表較高的報酬率!

再者,為了拿到配息,我們還必須多負擔一些成本,例如:

1.匯費:每筆15元,配息頻率增加的話,累積起來也是一筆不小的成本。

2.健保補充費:每筆配息如果超過2萬元,就要課2.11%的健保補充費。

3.所得稅:股利的可扣抵稅率為8.5%,所以如果所得稅率高於12%,領越多股息,隔年就要補繳越多所得稅。

配息不是不好,而是要回歸理財的目的

任何金融商品都有其特性,沒有絕對的好與壞,而是要依理財的目的來選擇。舉例來說,如果是1位沒有固定收入的退休族,透過配息來支應每月生活開銷,只要充分了解上述的配息成本以及ETF的投資內容,那麼這樣的選擇或許是可行的。

反過來說,對一位還在累積資產的年輕人,每月生活開銷由自身的薪資收入來支應,所以拿到的配息仍然是要再投資,此時拿到配息不僅要多花成本,還要再多花時間把配息投入新的標的,相對就不是一件有效率的事。

當然,要如何衡量這些ETF的績效表現,而不是單單只看配息率、報酬率,對投資人來說可能又是一件更困難的事了。若只著眼於配息,忽略自己的理財目的、現況,甚至沒有好好做功課,研究ETF的投資方式,最終結果往往就會不如預期。

通完電話後,小花簡單跟我道了謝,至於後續如何,我暫時沒有下回可以分曉了。

重點摘要

1.月配息ETF的迷思:月配息ETF雖然看似穩定且吸引人,但其配息機制並非真的創造了額外的收益,而是可能將原本的收益分次發放。投資人容易被「每月加薪」的錯覺所吸引,卻忽略了背後的機制與潛在風險。

2.高配息不代表高報酬:追求高配息的ETF,並不代表一定能獲得更高的報酬。過度強調配息,反而可能犧牲了長期績效。投資人應將目光放遠,考量整體的風險與報酬。

3.理財目的至上:選擇投資標的時,應先釐清自身的理財目標。對於退休族或需要穩定現金流的人來說,月配息ETF或許是適合的選擇。但對於年輕人或長期投資者而言,追求成長型的投資標的可能更為適當。

思考練習

◆你曾經購買過股票或是基金嗎?是否曾經看過公司的年報,或是基金的公開說明書呢?

◆在選擇ETF時,除了配息率外,還有哪些指標是值得關注的?

延伸閱讀

上有老下有小的「三明治族」,如何準備醫療預備金?財務顧問教你做好規畫防患未然

市值型VS.高息型》要股息還是要成長?存股老手:報酬不是唯一的選擇標準

書籍簡介_頂尖財務顧問的48堂財商素養課:收支X保險X投資,人生4階段富足全攻略

作者:洪哲茗、邱茂恒(查爾獅)

作者:洪哲茗、邱茂恒(查爾獅)

出版社:幸福文化

出版日期:2024/11/27

作者簡介

洪哲茗、邱茂恒(查爾獅)

目前是定方股份有限公司的財務顧問,擁有國際特許財務分析師CFA證照,曾經擔任過銀行交易室主管。從理工科系轉攻商科,重視數據分析,已協助上百人進行財務規劃與諮詢。

自媒體:

洪哲茗獨立財務顧問https://www.ifa-andrew.com/

定方財務顧問粉專https://www.facebook.com/dingfangtw/

著作:《精準投資》

作者簡介

邱茂恒(查爾獅)

我是定方股份有限公司的財務顧問,也是國際認證理財規劃師CFP,專長為個人與家庭的收支、保險、投資、財務諮詢與規劃,並擔任相關講座講師,致力於財商觀念的推廣。

自媒體:

查爾獅投資理財 https://www.charles-chiu.com/

查爾獅投資理財粉專 https://www.facebook.com/charles.maoheng/

著作:《精準投資》