這些年來,隨著市場利率下降,傳統保單預定利率下降,定存、保單很難滿足累積資產的目的,因此大家需要尋找適合理財工具的需求大增。然而許多國人仍習慣聽人介紹,而非真實了解產品架構,就買進了配息型的投資型保單,甚至很多人以為這就像「定存」一樣,有穩定的現金流入。而忽略了許多隱含的費用、風險,以及產品本身因配息而產生的影響,往往等到進場後看到對帳單,才發現似乎跟想像中的不一樣!

前一陣子,有位朋友在聽完講座後帶著煩惱來詢問,不知道他的保單到底該不該續抱,這保單2018年4月入場放40萬元,到目前帳戶價值約為27萬元,單看帳戶價值,損失32.5%。即使將領回的配息8萬元(截至2020年6月)也計回,仍損失12.5%。

我問這位朋友,是抱怎樣的理財期待投入這張保單的,他說:因為聽業務員及朋友說,這保單高配息可以有被動收入,讓他的錢可以自動長錢出來,他想說拿來補貼生活費也不錯,所以就買了。一開始也確實都領得還不錯,一直到今年3月配息下降,因匯率也讓本金虧損不少,他開始擔心會不會繼續虧?後來還也聽到有朋友借款投資,虧損了200萬元,更讓他擔心到睡不著。

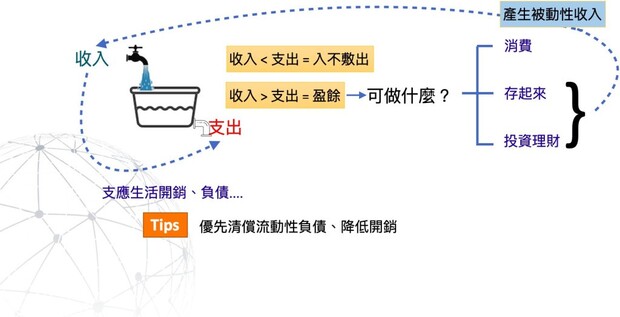

很多人易陷入「被動式收入」的迷思,覺得理財或是投資能有配息就能有被動式收入,當被動式收入>工作收入時,就可以擁有「財富自由」。

收支水庫圖

但在追求被動式收入時,卻很容易忽略「風險」的存在,而可能讓這樣的收入模式建構在不穩固的基礎上。常見誤踩的地雷有:

1.高配息影響了本金:

由於國人喜歡有「現金流入」的產品,因此許多機構為了滿足消費者喜好,設計了有配息的產品,且以「固定配息金額」為目標,若在市場狀況不佳時,本金報酬已下跌,再加上需要固定配息,往往會讓本金一去不復返。業界有一句開玩笑的話:你要他的息,他要你的本。雖是開玩笑,卻也是投資人的血淚史啊!

2.未充分了解產品的費用:

投資資本市場(股票、債券)原本就會有配股配息,但若是包裝成保單或是基金,就會多了一些費用,例如:手續費、管理費、危險保費、解約費用…等。常常在進場(投保)時,業務人員未說明清楚,致使客戶也忽略了。

3.匯率風險:

通常配息產品會是外幣收付,常見的是美元,近年為有更佳的配息率,也出現了不少澳幣、南非幣計價的產品。外匯走勢往往難以預測,例如澳幣、南非幣,常見匯率一跌,把報酬率、配息都吃掉了,以這位客戶為例,2018年4月時,南非幣匯率大約為1:2.427,目前(2020年8月)南非幣匯率約1:1.77,跌了37.11%,也難怪對帳單來帳戶價值不佳。

消費者在金融市場上,常常是比較弱勢的,因為對金融產品的不熟悉,因此就要看遇到的服務人員是否能夠說明清楚,相關的資訊、標的的內容、費用風險等。曾聽過老業務告誡新業務:說明得愈清楚,客戶愈晚買單。雖是一句玩笑話,但也道出由於現在金融業者收入多屬於首年度手續費收入,或佣金收入,客戶若不買單收入就少,彼此之間利益有些衝突之處,使得業者在說明商品時會刻意凸顯商品的優勢,而對於相關的費用、風險「輕輕帶過」!

甚至有些人把配息產品當成「年金保險」或「定存」(存本取息),也難怪有為數不少的人甚至願意貸款來投資,以為可以套利,創造更多的現金流。沒想到投入才是奇幻旅程的開始:收到對帳單突然發現怎麼跟想像中的不一樣啊?!這時候去問服務人員該怎麼辦,往往得到的答案是:先放著。

巴菲特就曾說過:「在錯誤的道路上,奔跑也沒有用。」

投資人常常是獲利就出清,卻抱著虧損不放,想著只要不出場就只是帳面虧損。但唯有理性評估做適當的修正,才能把握寶貴的時間,透過長期持有及複利的威力,才能將錯誤規畫造成的損失彌補過來。

本文獲「理財+1課」授權轉載,原文:高配息產品的迷思

作者簡介_理財+1課

有雙關意義,是「理財家醫科」的諧音。

我們是對推廣正確理財規劃有著熱情使命的CFP(國際認証高級理財規劃顧問)組成。

肇於國人通常將「理財」與投資,或單純的購買理財商品劃上等號,而相關的如收支,信用,風險,稅務,投資等管理或是符合自身價值觀的人生理財目標設定,及財商教育,經常忽視或是欠缺而不完整的。

所以我們以「理財家醫科」、「駐診家醫」為核心,撰寫理財科普文章並不定期邀約相關領域的「專科醫師」駐診, 為您的理財學習永遠+1!