11月份,全球債市終於揮別前段時間的央行升息陰霾、隨著物價數據反映通膨壓力逐漸自高峰回落,以及聯準會(Fed)會議紀錄顯示出多數決策官員認同在12月放慢升息腳步可能是合適之舉;美國10年期公債殖利率由10月底的4.07%下滑至11月底的3.7%,相較先前創下的15年新高4.33%已大幅回落63個基點。

同時,市場預期Fed升息政策的轉向,也讓原先十分強勢的美元為之受挫,美元指數在11月大跌5%,創下2010年9月以來的最大單月跌幅紀錄。

在前述種種因素之下,債券市場中,不僅公債價格帶頭上漲,2022年以來因強勢美元影響而大受打擊的高風險信用債,也紛紛在11月份出現強勢反彈行情。

揮別央行升息陰霾,多數債券基金報酬率成績不俗

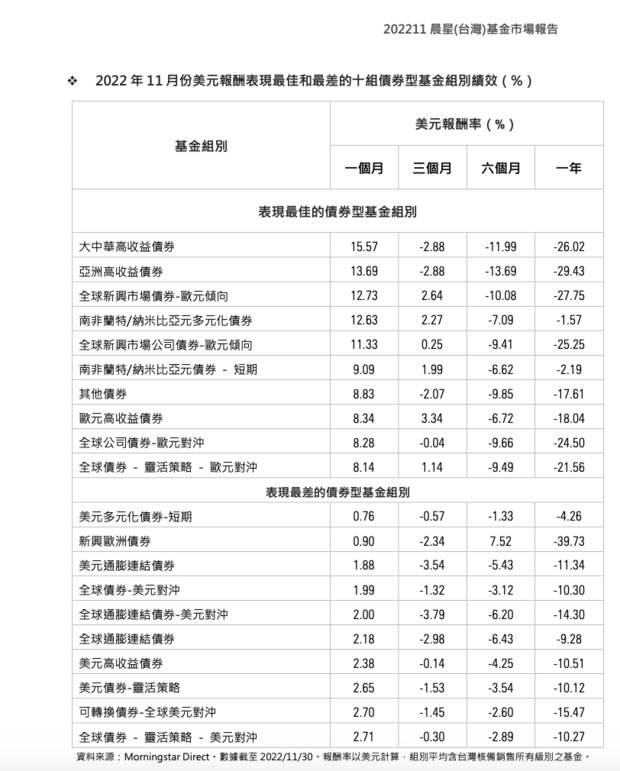

觀察不同類型債券基金組別的表現,在風險性資產重獲投資人青睞的影響下,包括高收益債券、新興市場債券與可轉換債券在11月的表現均十分搶眼。其中,高收益債券基金組別在11月份以美元計算的平均報酬率介於2.38%~15.57%之間,漲勢主要集中在大中華高收益債券基金與亞洲高收益債券基金組別,反映出投資人在美元回跌後,看好亞洲地區可望解除資金外流危機,以及中國鬆綁防疫措施後,將重新帶動亞洲區的經濟復甦。

除了高收益債券組別,新興市場債券基金組別在11月的美元平均報酬率也有6.78%~12.73%;至於可轉換債券基金組別的表現則是稍微落後,但也交出2.7%~7.29%的美元平均報酬率。

在績效表現相對落後的基金組別部分,表現最差的是美元多元化債券-短期基金,在11月份的美元平均報酬率僅有0.76%,主因短期債券對於利率變化相對較不敏感,其價格漲幅因此受限。

另外,新興歐洲債券基金組別的平均獲利也只有0.9%,只略高於美元多元化債券-短期基金,主要是新興歐洲國家的經濟仍較大幅度地受到烏俄戰爭影響。

隨著投資人對於通膨的預期心理下降,抗通膨債券的需求也隨之減少,該組別在11月的表現欠佳,美元平均漲幅落在1.88%~5.25%,相較於其他債券基金類型表現略遜一籌。

圖片來源:moneybar

本文獲「moneybar」授權轉載,原文:晨星:11月份全球債券市場表現

延伸閱讀

今年市場震盪大,基金該贖回嗎?基金達人蕭碧燕:先考量這2點

基金vs.ETF》投資基金老是虧損有3個原因!你可能忽略一件事:75%的基金無法戰勝指數

掌握大變局年投資關鍵

作者簡介_moneybar

moneybar是財經商業社群網站,幫助你實現財富自由,快樂退休。我們打造「個人化」財商FQ知識,提供:國際金融資訊、台股及ETF投資趨勢、高手實戰經驗。追蹤我們,提升你的 「資」識力,成為投資高手!