我常提到投資需要有不同類型的資產配置,但我的資產配置裡只有股票與債券,其他類型的資產我全都沒有,譬如重金屬/黃金與房地產(REITs),為什麼我沒有將資產分配到黃金與REITs呢?

今天我先解釋我為什麼沒有配置黃金。

首先我們先看第1張圖,第1張是代表美國股票市場的VTI與代表黃金的GLD ETF績效走勢,最上面我們可以看到這兩者從2005年至2022年的年化報酬率還算接近,只差了1.7%,GLD的年化報酬率超過7.2%,而GLD與股市的相關性只有0.08。

圖1:VTI與GLD ETF績效走勢

資料來源:PORTFOLIO VISUALIZER

從圖1看起來,配置黃金似乎也是一個滿好的選擇,報酬率沒輸給股市太多,而與股市的相關性也很低,很適合用做資產配置。

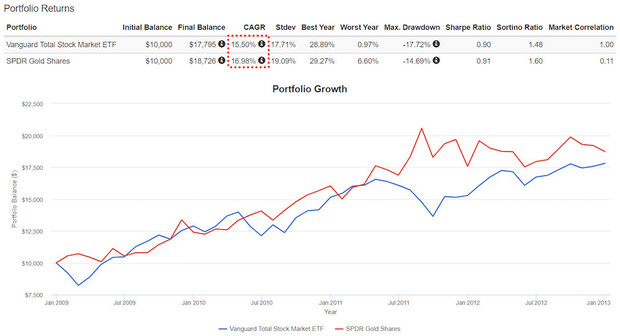

但我們若再細看兩個時間段,第1個是2009年至2012年,在圖1看起來,黃金的漲幅比股市高很多,看起來報酬似乎是比股市好,可是再仔細看第圖2,我把2009年至2012年底的績效數字單獨拉出來,可以發現,黃金的年化報酬率只比股市略高1.5%左右,不像圖1裡看起來差距很大。

圖2:2009年~2012年,黃金年化報酬率只比股市高約1.5%

資料來源:PORTFOLIO VISUALIZER

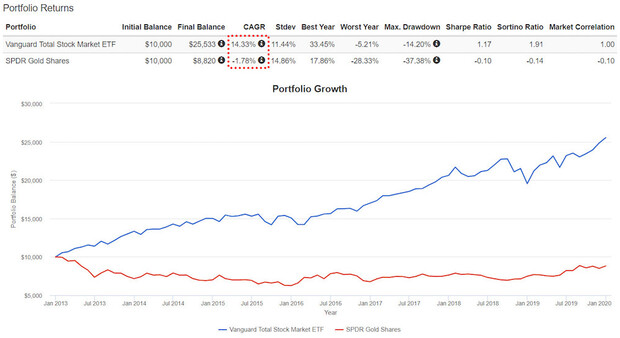

若我們再看第2個時間區段,2013年至2019年,這7年期間的黃金表現看起來是持平的,而股市是持續的上漲,我再把這段期間的績效單獨拉出來,圖3裡顯示,股市的年化報酬率表現是14.33%,而黃金是虧損的(-1.78%)。

圖3:2013年至2019年,黃金整體是虧損的

資料來源:PORTFOLIO VISUALIZER

為什麼從2005年至2022年底的股市與黃金績效相差不多,但單獨拉出這2個區間的績效卻會差那麼多呢?2009年至2012年,黃金的投資績效與股市差不多,2013年至2019年的黃金績效又落後股市這麼多,怎麼會最後整體報酬會差不多?

其實這都要歸功於2009年以前的黃金報酬。

2005年至2009年底的黃金投資績效,年化報酬率為19.63%,而美國股市只有1%,這主要是受金融海嘯的影響,股市在2008年大跌50%,而在這之前,網路泡沫後的資金主要流到新興市場與原物料,造成許多原物料報價持續上漲,原物料生產國的股市也大漲。

而這段期間正是黃金大幅上漲的時期,金價從2001年的265元上漲到2008年初的972元,上漲267%,在金融海嘯後,美國政府實行量化寬鬆政策,大量的資金流入市場,又導致保值需求湧現,帶動黃金價格上漲到2011年中最高的1,909元,漲幅96%。

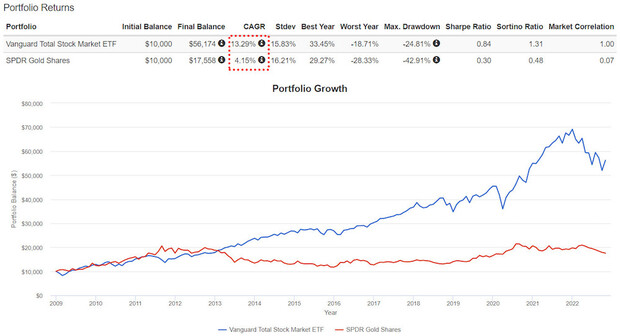

若我們只看2009年以後的黃金與股市報酬比較,請參考圖4,可以發現股市的年化報酬率有13.29%,而黃金的報酬率僅有4.15%。可見,黃金會有這麼好的績效,主要都是在2009年以前的漲幅所帶動,一旦市場風向改變,或是金融機構不再炒作黃金,黃金的投資報酬率就不會再像過去那麼好,也無法再與股市績效來競爭。

圖4:2009年後,股市報酬率大幅領先黃金

資料來源:PORTFOLIO VISUALIZER

其實當時我也跟了流行,在2009年3月的時候到台灣銀行開立了黃金存摺,只是我開完戶後就完全沒有買進任何黃金。

我為什麼一直都沒有投資黃金?

在2017年以前,我並沒有資產配置的概念,我沒有買黃金單純只是因為我覺得黃金漲很多而不敢買,2018年開始認真執行資產配置後,我沒有考慮黃金的原因,並不是我看了過去的黃金投資績效,而是因為我認同巴菲特的一段話。

「黃金有2個嚴重的缺點,第1是沒用,第2是無法增值。的確,黃金有工業及裝飾作用,但這些需求有限且無法衍生出新的生產。此外,如果你擁有1盎司黃金,你在死的時候還是擁有1盎司黃金。」

企業會進行生產,將原料轉換成更有用處與價值的東西與服務,這個轉換製造過程可以獲利,而且可以一直持續的擴大獲利,企業可以透過提高物品與服務的價值來賺錢,但是黃金不行。

黃金就是那樣的存量,你擁有1盎司黃金,100年後你還是只有1盎司,他不會生出更多小黃金出來,完全不會有複利的效果,而黃金的價值是取決期貨市場,取決於市場對其價格的認知。

以前黃金還可以當作政府發行貨幣的儲備品,1945年,IMF(國際貨幣基金組織)誕生,確立了「黃金美元本位制」,以擁有國際價值的黃金,與當時經濟實力最強的美國的貨幣美元為結算手段。規定美國隨時均可以每盎司35美元來兌換黃金,同時也決定了美元與各國貨幣的兌換比率。這被稱為「佈雷頓森林體系(固定匯率制)」。

但1971年,尼克森突然通過電視宣佈停止黃金與美元的兌換,此衝擊使得黃金與美元解除了聯動性,金價變成由供需來自由決定。同時針對各國貨幣,達成了「史密森協定」,重新調整外匯市場。1973年起轉變為浮動匯率,依據各國的經濟實力、貨幣的供需狀況決定匯率。

此後,貨幣的價值就已與黃金脫鉤了,至少美金是這樣。黃金本是被視為可保值的金屬產品,在經濟動盪或貨幣大幅貶值時,黃金提供了保護效果,但這不代表黃金是很好的投資標的。

我們應理解投資與投機的不同,投資是將時間與資金投放在可以隨著時間增加其價值的商品與服務,企業研發新科技與產品,將多種原物料轉換生產成更高價值的商品,譬如將棉花生產成可以保暖的衣服,將原油提煉成可以提供動能的汽油與可製造更多產品的塑化原料。

而黃金除了提供保值、裝飾、與部分工業用途外,它本身還是屬於原物料的一種,自身並不會產生額外的價值,也不會自己生出更多的小黃金來提高整體價值,黃金價格的變動,完全取決於市場需求與炒作,並非真的提高了它本身的價值,這對我來說比較偏向投機。

所以我一直沒有將黃金放進我的資產配置,主因就在於,黃金只是一種重金屬原物料,它的價格是由市場需求變動而決定的,不像多數企業一樣,可以產出更多產品提高原物料價值,也無法像企業一樣可以發放股票股利,藉由再投資來達到複利的效果。

本文未經同意不得轉載或引用。

延伸閱讀

中鋼是牛皮股報酬率比不上高成長股?一張圖看還原股價:它在這10年間年化報酬率有15%

金融股不適合存股的4個原因...投資達人:存股我會選高股息ETF

資產歷經股市大跌後仍有成長,提早退休族嫺人傳授:如何避免退休金受股災波及?

大變局年,6大投資重點一次看

小檔案_雨果

「雨果的投資理財生活觀」粉絲團版主。

多年用心經營粉絲團,並提供讀者許多扎實的投資理財心法,以及對各種金融產品的分析等。2020年開始經營粉絲團分享領悟後的理財觀念,與過去多年的理財習慣與財務知識,希望協助還在股海載浮載沉的投資人一起建立可以長期執行的投資方式。

學歷:澳洲昆士蘭理工大學資訊科技學士與MBA碩士

經歷:曾任電腦補習班老師

現職:外商公司總經理

著作:《聰明的ETF投資法》