E是一名業務,在台北租房子,平時致力於工作,希望在職涯上獲得一定的成就,除了工作之外,E最主要的休閒娛樂就是上健身房運動了。擔任業務的E,平均月入8萬元,他常常感到很納悶,覺得自己收入不算低,平常也省省的,但怎麼工作了4、5年,存款增加的速度依舊緩慢。

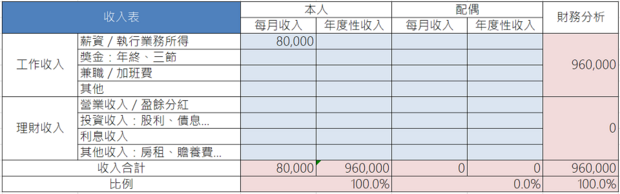

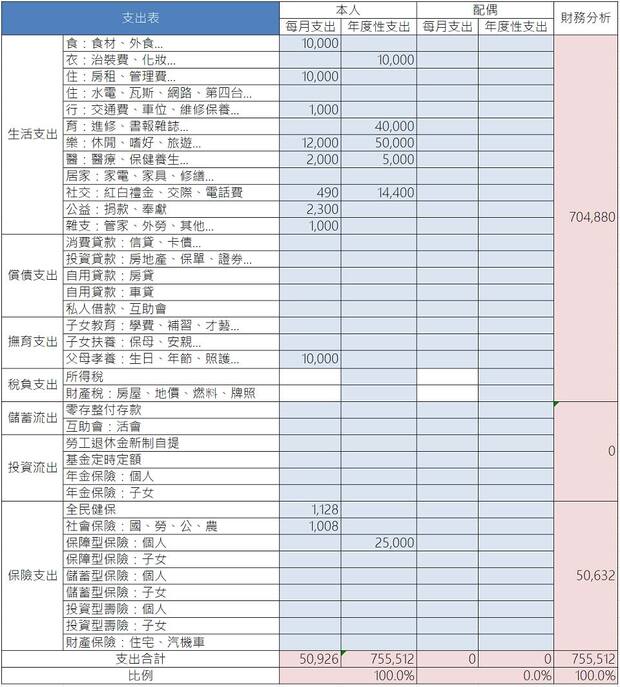

後來,E在網路上看到理財規畫的資訊,他來諮詢時,我請他按著目前的生活方式,填寫收入支出表,這是他的收入及支出情況。在E填完收支表後,我詳細了解E目前的消費習慣。

食:1萬元/月,因為租房子,E都外食,平均一餐大約吃100元,偶爾吃好一些,不喝飲料、不喝咖啡。

衣:1萬元/年,他不常買衣服,只買工作上需要的襯衫、他習慣去平價的理髮廳、如果鞋子磨平,也會優先送修。

住:1萬元/月,從小在台中長大的E,因為想做的工作在台北,所以在公司附近租了一間套房,他當時看了許多房子,多數套房又小又貴,他租的這間算是相當物美價廉。

行:1,000元/月,專注工作的E,平時生活圈都在公司附近,步行或YouBike就能抵達,假日偶爾會出去走走,1、2個月回台中1次。

育:4萬元/年,他很重視學習成長,除了讀書外,他也時常根據當下需要,尋找市面上合適的課程,而一堂優質又完整的課程,往往要價破萬,雖然不便宜,但他認為投資自己,是很值得的一件事。

樂:1萬2,000元/月,除了工作外,上健身房重訓是E最常做的一件事,因為重訓不僅可以鍛鍊體魄、還可以鍛鍊心智。他擔心自己亂練會受傷,所以請了一位私人教練,一堂課1,500元,一週上兩次。雖然所費不貲,但他相信透過專業,可以更有效率地鍛鍊,同時避免受傷。

樂:5萬元/年,近幾年,E每年都會出國旅行一趟,大多是在亞洲,他覺得出國旅行,可以讓他多看看這個世界、豐富自己的生命。

醫:2,000元/月,他的腳有痼疾,每月都需請專人整復,雖然不見得可以完全恢復,但至少能夠舒緩許多。

醫:5,000元/年,這筆是健康檢查基金,重視健康的E,每2、3年就會去做一次完整健檢,若有異狀,希望能夠及早發現,及早治療。

社交:490元/月,每月的手機電話費。

社交:1萬4,400元/年,每年大約參加4位朋友的婚禮,每場婚禮禮金包3,600元,希望在朋友生命中的重大時刻,除了獻上真誠的祝福以外,也可以多少減緩朋友的財務壓力。

捐款:2,300元/月,雖然忙於工作,但仍相當關注社會問題,像是:環保、動物保護、流浪貓狗,沒有太多時間的他,以捐款表達自己的支持。

雜支:1,000元/月,這包含牙膏、牙刷、牙線、毛巾、洗髮乳、沐浴乳、衛生紙、垃圾袋等等。

父母孝養:1萬元/月,E爸媽在台中買的房子,貸款仍在償還,父母經濟壓力大,E每月給母親孝養費,以降低家裡的壓力。

全民健保:1,128元/月,E的公司有幫E投保勞健保,投保金額是符合法規的。

社會保險:1,008元/月,勞保的投保金額也是符合規定的(很多公司有高薪低報的情況)。

保障型保險:2萬5,000元/年,這是E的母親幫E投保的,當E開始賺錢後,保費轉由E來繳納。

支出表,反映生活方式及價值觀

支出表上的各種支出,代表一個人的消費習慣,而消費習慣,很大程度地反映著一個人的生活方式,生活方式的背後則是價值觀。

藉由支出表,可以深入地了解一個人的生活方式、重視的事物及價值觀,這些都是理財非常重要的基礎。

以E而言,他很重視健康,所以願意每月負擔1萬2,000元請私人教練;他也很重視學習成長及拓展視野,所以每年願意花4萬元在進修及5萬元在旅遊;同時,他也關注公益及重視親情,所以也持續捐款及提供母親孝養費。

量化後,驚覺支出比想像中高

在填寫支出表之前,E覺得自己省省的,除了旅行之外,平常的生活都是省吃儉用。填寫後,他嚇了一大跳,他從沒想過自己1年的支出,竟高達75萬元。

不只E,許多人將自己的生活方式,以支出表明確量化後,會驚覺自認為的簡單生活,竟如此花錢!從而開始反思自己的生活方式,是必要、需要,還是想要?

能否存下錢?生活方式是主因

E原本認為,自己月入8萬元,每月支出不可能超過5萬元,1個月至少可以存3萬元,1年至少可以存36萬元,但存款增加速度似乎沒這麼快。從E的收入支出表,得知他1年收入96萬元,1年支出75萬5,000元,結餘僅20萬元,難怪他覺得存款速度不如預期了。

在執案的過程,常看到一種狀況:收入高,但存款不多。

曾經有月入25萬元的機師,工作了10幾年,手邊竟然幾乎沒有存款;也有月入3萬元的上班族,工作10年,卻能存下200萬元。隨著執案的經驗愈來愈豐富,我愈來愈相信一個人能否存下錢,與收入的關聯性不大,與這個人的生活方式更有關。

省錢重要,達成平衡更是關鍵

能否儲蓄,與一個人的生活方式很有關,但這其實並不是要大家一味地省錢過生活。E看到自己的支出表後,發現支出遠超乎自己的想像,他思考良久,還是希望維持目前的生活方式,盡可能不要做調整,因為目前的這些支出,對他而言,都是重要的。

收支管理是理財規畫的基礎,而收支管理的目的,是達成現在和未來的平衡。現在,指的是現在的生活方式;未來,指的是未來的理財目標。

若按著目前的生活方式,無法達成理財目標,有5種方法可以調整:增加收入、降低支出、延後目標、降低目標、提高投資報酬率。

對E來說:

現在:現在的生活方式,讓E每年存下20萬元。

未來:未來的理財目標,他的理財目標是準備到足夠的結婚基金、子女教育金、買房基金,及退休金。

按著現在的生活方式(每年存下20萬元),無法讓他達成未來的目標。他很希望能達成目標,也很希望能維持目前的生活方式,不希望降低支出。這沒有關係,可以從另外4個方法著手達成平衡:增加收入、延後目標、降低目標、提高投資報酬率。

理財規畫,沒有一定要怎麼做才可以,重點是按著每個人的價值觀,找出一條可行的路,讓走在這條路上的人,感到舒服、自在。

支出表,財務規畫的基礎

經過完整的規畫,適合E的方案,是藉由增加收入及提高投資報酬率(目前的儲蓄都放在銀行活存)來達成平衡。

收支管理是理財規畫的基礎,而支出表又是收支管理的重要元素之一,仔細思考自己目前的生活方式,以及相對應的支出,是最終能得出適合方案的關鍵!

延伸閱讀

財務規劃的七大價值,將夢想化為可實現的計畫

理財規劃六大步驟

本文獲「財商教育實驗室」授權轉載,原文:工作多年、收入不低,納悶為何存款增加緩慢?填完支出表,驚覺一年支出竟高達75萬!

作者簡介_財商教育實驗室

身為獨立財務顧問,在協助客戶做財務規劃時,深深感到理財要先理心,觀念的轉換比方法和工具來得重要。

相信每個人都能透過「覺察→猜想→實驗→反思」的思考脈絡,持續提昇財商,不再害怕理財與一大堆數字。

藉由遊戲、課程、讀書會和社群交流,相互學習、一同成長,陪伴大家找到合適自己的理財方式,讓正確的理財觀念與方法能落實到每個人生活之中,逐步改善財務狀況。