摘要

1.許多人都想從小資族變身財富自由,不必為錢煩惱,提早享受退休生活。本篇是適合小資族看的理財入門指南,讓你從小資族搖身一變成為理財達人,朝著財富自由的目標邁進!

2.你可能會想:「我薪水這麼少,時間也有限,理財對我來說太難了。」因此我們將從【艾蜜莉會計師X峰哥】生活財務課中,用最白話的方式帶我們進入理財世界。

●想理財該怎麼做?

●如何快速幫自己財務健檢?

●我的薪水有限,該如何分配儲蓄和投資?

●如何靠投資將手中的資金放大?

●需要多少錢才能退休?

●生活財務課帶你無痛進入理財世界

首先,我們要建立正確觀念:理財並非富人的專利,而是每個人都應該具備的技能。反而手中資金愈少的人更要透過理財有效的管理收入,了解花費習慣,找到省錢機會。平時也該建立緊急預備金,面對突發狀況時,才有足夠的資金應對。

如果你是有人生計畫的,不論是買房、買車、還是出國旅遊,都能透過理財一步步達成。甚至是想斜槓創業,或是提早規畫退休生活,就從理財開始。

我們都知道:你不理財,財不理你。就讓我們開始跨出第一步,打造吸引錢錢的富腦袋體質吧!

想理財該怎麼做?

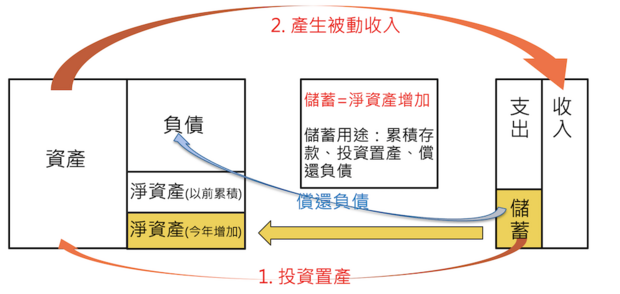

想像你是一間企業的老闆,你會不會請財務長定期匯報公司的財務狀況,並提供報表?應該會吧!現在,你只要把個人或家庭當成公司經營!做自己人生的財務長,透過財務報表:損益表&資產負債表分析自己的財務現況,就可以得出我們的儲蓄率和個人身價。

圖1:個人損益表範例

圖片來源:艾蜜莉會計師×峰哥 生活財務課

列出每個月的收入和支出,將總收入-總支出=當期損益,再將當期損益/總收入=儲蓄率,就可以知道自己每個月的儲蓄狀況,再也不會有種「不知道錢花去哪」的錯覺,也不會透支了還渾然不知喔!

因此我們應該以終為始,先設定儲蓄率,幫助控制開銷,提高儲蓄金額。善用總收入-儲蓄金(先設定) =每月開銷的公式,檢視自己有哪些支出是不必要的花費。

圖2:個人資產負債表範例

圖片來源:艾蜜莉會計師×峰哥 生活財務課

將所有的資產(含存款、投資商品、保險、不動產等)和負債(卡債、房貸、車貸、借款)等列出,總資產-總負債=個人身價。個人身價是很重要的財務指標,不定期或定期每年重新整理及記錄,並調整目標,長期來說,個人身價能穩定成長是最好的。

如何快速幫自己財務健檢?

小資族理財的第1步:財務健檢

財務健檢就像身體健康檢查一樣重要, 透過財務健檢,可以清楚了解自己的財務狀況,找出需要改善的地方。

財務健檢的步驟:

1.列出所有的收入和支出:包括薪資、兼職收入、固定支出、變動支出等。

2.計算個人身價:資產減去負債,就是你的個人身價。

3.分析支出:找出哪些支出是必要的,哪些是可以減少的。

4.設定財務目標:短期目標、中期目標、長期目標。

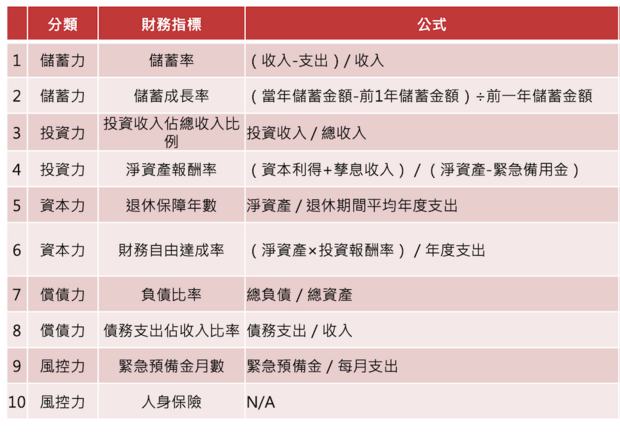

5.評估關鍵指標:儲蓄力、投資力、資本力、償債力、風控力。

圖3:財務健檢關鍵指標

圖片來源:艾蜜莉會計師×峰哥 生活財務課

薪水有限,如何幫自己分配儲蓄與投資?

可以參考333法則:每月收入分成3份:

1.開支:每個月的日常開銷(如房租、交通費、餐費、電話費等),對自己的開支有個輪廓的瞭解,才知道如何減少開支,增加儲蓄率。

2.緊急預備金:存放於銀行的活存或定存,遇到突發狀況或意外事件需要緊急用錢時(如:突發的醫療費用、失業、車輛維修、家庭緊急情況),有一筆錢可以使用而不會求助無門。緊急預備金,建議至少預留6個月生活開支去估算,且建議要獨立帳戶,避免誤用或忍不住花掉。

3.投資理財:創造收入及資產增值的途徑,例如買股票、基金、不動產投資、投資型保險等。

圖4:健康的資產配置圖

圖片來源:艾蜜莉會計師×峰哥 生活財務課

實際比例,不一定要33%-33%-33%,看每個人收入、日常開支及預期儲蓄率,每個人會不同。切忌一定要掌握:收入-儲蓄=支出,才能有效提高儲蓄率。

如何靠投資讓手中的資金放大?

投資是讓錢滾錢最有效的方式之一, 以下是一些適合小資族入門的投資方式:

●股票:購買上市公司的股票,分享公司的獲利。

●基金:由專業經理人管理的投資組合,分散風險。

●ETF:追蹤指數的基金,操作簡單、費用低廉。

●房地產:長期投資,但需要較大資金。

至於資金,保守的投資人會遵循上述的333法則,將手中的33%資金拿去投資。但也有少部分較能承受風險的人,會透過負債來投資,就是俗稱的開槓桿。

財務槓桿是一個雙面刃,要注意以下事項:

●貸款利率高,則風險高:如果資產報酬率沒有變高,借款反而造成損失。

●留意償債力指標:是不是有足夠的現金流,按時繳息及償還本金?

●資產貶值的風險:例如股票,資產貶值的話,是否有能力償還本金(如融資回補),否則,未實現損失可能必須被迫變成已實現損失。

需要多少錢才能退休?

退休金,夠用才安心!許多人都想知道,到底要存多少錢才能安穩退休?這是一個沒有標準答案的問題,因為每個人的生活方式、消費習慣、預期壽命、通膨率等因素都不同。不過,我們可以透過一些方法來估算一個大致的數字。

影響退休金的因素:

●生活水平:退休後想要維持現在的生活水平,還是願意降低一點?

●預期壽命:參考家族成員的平均壽命,以及整體社會的平均壽命。

●醫療支出:隨著年紀增長,醫療費用可能會增加。

●通膨率:物價會隨著時間而上漲,退休金也要能應對通膨。

●其他收入:是否有勞保年金、退休金、房租收入等其他收入來源。

計算退休金的簡單方法:

●4%法則:建立一個資產組合,不以消耗本金作為退休生活費的主要來源,而且是以資產組合的孳息(股利或利息),做為退休生活費的主要來源。假設每年40萬元的生活費,以4%法則反推,退休後的投資本金只需要1,000萬。 若想達到年被動收入100萬元過生活,退休後的投資本金就需要2,500萬。

●所得替代率法:將退休後的年支出,除以退休前的年收入,得到的比例就是替代率。一般來說,替代率約為70%~80%。如果你退休前的年收入為100萬元,那麼退休後每年需要70萬~80萬元。

生活財務課帶你無痛進入理財世界

推薦課程:艾蜜莉會計師X峰哥 生活財務課

想更系統地學習理財嗎?推薦你這門由艾蜜莉會計師和《Smart智富月刊》社長峰哥共同打造的【生活財務課】。這門課程涵蓋了投資理財、小資創業、被動收入等多個面向,幫助你建立完整的財務知識體系。

課程特色:

●18堂課:從基礎概念到進階實戰,應有盡有。

●實用性強:結合生活案例,讓你學以致用。

●雙師教學:艾蜜莉會計師的專業知識加上峰哥的實戰經驗,讓你受益匪淺。

小結

理財並非遙不可及,只要你願意從現在開始,一步一步實踐,就能實現財富自由。記住,財富自由不是一夜之間就能達成的,需要你持之以恆的努力。

立即線上購課,開始你的理財之旅吧!

本文僅供研究參考使用,無推薦進出之意。投資前應審慎評估、自負盈虧。

延伸閱讀

只求溫飽的退休金需要多少?至少也要1000萬!「模擬」你的退休生活,別等退休後才開始

想存1500萬,25歲、35歲、45歲開始,每個月分別要存多少錢?「這個年紀開始」最省錢