摘要

1.9月降息在即,台灣買入的美債ETF因為台幣升值的關係,漲幅不如預期。

2.美元指數通常在接近大選前1個半月左右開始轉強,此時可對焦美國經濟是軟著陸還是硬著陸,觀察債券的投資機會。

9月降息已經是不用爭論的事實,如今PCE數據似乎也撼動不了這項趨勢,差別只在於幾碼的距離,然而近期許多投資人發現,在台灣買入的美債ETF似乎因為匯率問題(台幣升值),導致購買的債券漲幅不如預期,但這樣的現象是否無解?債券還能投資嗎?今天一次搞懂。

美元微笑理論

不過,對於投資人來說,最重要的還是台幣升值對於台灣美債ETF的匯率影響,這點可以將美元在大選期間的變化考慮進去。

首先美元做為全球貿易的主要工具、也最重要的貨幣,上圖是IMF和摩根士丹利前經濟學家史蒂芬·任(Stephen Jen)提出的「美元微笑理論」,當美國經濟極為強勁或是美國經濟衰退時,美元兌其他貨幣的走勢均會呈現較強勢的表現。

美元走強

全球經濟衰退時,受到避險情緒推動美元走強。

受到美國本土經濟增長強勁推動,美元走強。

美元走弱

其他地區經濟數據增長好於美國時,美國經濟相對疲乏,美元走弱。

美大選前,美元有機會再次轉強

不過,2024年是美國總統大選年,美元的漲跌通常會跟選舉有些關係,以下整理相關數據觀察,總結來看美元指數大約容易在接近大選前1個半月左右開始轉強,這時再接著對焦美國經濟是軟著陸還是硬著陸,去觀察債券的投資機會是更好的切入方向。

美元的漲跌通常跟大選連動

年份 | 事件背景 | 選前美元表現 | 選舉結果 | 相關指數變化 |

2008年 | 金融海嘯、雷曼兄弟破產 | 2008年7月至10月,美元指數從72反彈至接近88,漲幅超過20% | 歐巴馬以365張選舉人票勝出 | VIX指數上升 |

2012年 | 美國經濟緩慢復甦、醫改爭議 | 2012年9月中旬至11月,美元指數上漲約 3% | 歐巴馬以332張選舉人票勝出 | VIX指數穩定 |

2016年 | 川普vs.希拉蕊選戰激烈 | 2016年9月至11月,美元指數上漲約3%;選後跳漲至100+,年底收在103 | 川普以304張選舉人票勝出 | VIX指數上升

美國國債ETF TLT下跌 |

2020年 | 新冠疫情、川普連任受阻 | 2020年3月,美元指數升至接近103;9月至選舉日前漲幅約2%;選後回落 | 拜登以306張選舉人票勝出 | VIX指數波動

選後美元指數回落 |

| 整理:股股知識庫 |

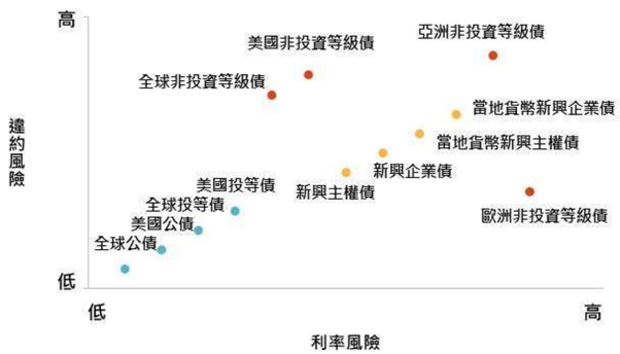

以美國公債或投資等級企業債切入較佳

資料來源:鉅亨買基金

即將邁入降息週期的全球市場,從上圖可以看到,要想同時保有風險對沖的特性,同時又可以投資債券,建議以美國公債或是投資等級企業債切入會是最好的,若美公債殖利率隨官員談話或經濟數據走升,可視為降息循環前的布債鎖利契機,至於長、短天期利差方面,短天期利率後續將隨降息亦步亦趨走低,中長天期債券殖利率的下降程度則要關注景氣下行的程度,但總體來說都是下降趨勢。

若以台灣債券ETF的總費用來看,投資人若真有意願投資債券,不彷將目光鎖定在美國公債ETF上,以下提供3檔值得觀察的美國長債ETF供投資人參考研究。

3檔長天期美公債ETF:00679B、00687B、00931B

ETF名稱(代號) | 規模(億元) | 屬性 | 配息 | 單季殖利率(%) |

元大美債20年(00679B) | 2,527 | 長期 | 0.345 | 1.10 |

國泰20年美債(00687B) | 1,816 | 長期 | 0.340 | 1.07 |

統一20年美債(00931B) | 292 | 長期 | 0.135 | 0.89 |

整理:股股知識庫 |

本文獲「股股知識庫」授權轉載,原文:美債受匯率影響不漲?大選前美元高機率轉強:00687B 00679B 漲幅仍可期

延伸閱讀

美債殖利率是什麼?「殖利率倒掛」對股市的影響

00935首迎配息日:殖利率、成分股一次看!

降息幾乎確定,為什麼美債ETF漲,台股美債ETF卻跌?

小檔案_股股知識庫

為美股散戶而生的股股,每日發佈美股資訊、投資理財知識,為投資新手開設入門線上課程,利用大數據AI演算分析,3秒就能找出好股票。