根據勞動基金最新結算投資績效來看,2023年前11月收益6,066億7,000萬元的佳績,總收益來到10.82%,大家又開始笑瞇瞇,但這6,000多億元不是一人獨得!還要考量分母,目前有效帳戶為1,251萬人,平均之後每人的收益是4萬8,494元,1年賺這樣你會覺得很多嗎?

如果對勞動基金有興趣的朋友,我會利用這次機會告訴你這些基金是如何投資獲利的,又是如何運作,最後會分享投資什麼產業才能打造自己的永續退休系統。

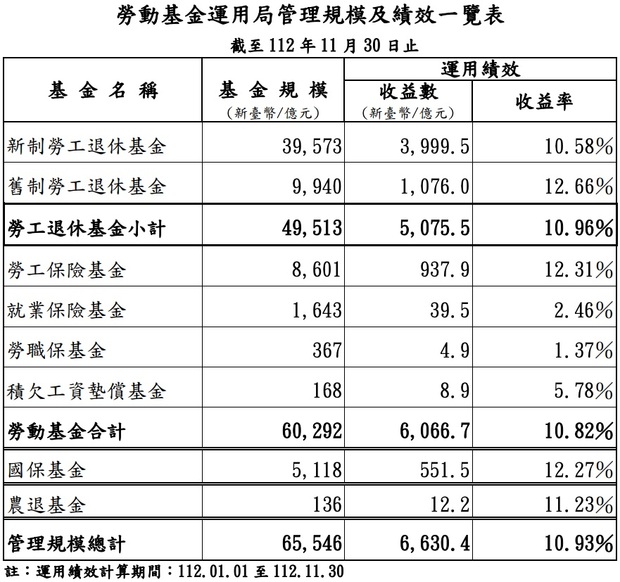

圖片來源:勞動基金管理局

首先拉出整體績效來看,勞動基金包含退休基金、勞工基金,整體規模有6兆元,這是基金操盤的總資產,用有效勞工帳戶來平均計算,每個人平均操盤資金是48萬1,950.44元,這是不是很妙?每個人平均不到50萬元在操盤。

但一個正常勞工若不採月領制,而是一次請領退休金,則可單次拿到200多萬元的錢,所以這就是為什麼勞動基金會有危機,因為只要先退休的人領光錢,基金就不夠用了。

截至目前為止,勞動基金每年必須核發近400億元給退休勞工,隨著未來人口高齡化,請領退休金勞工愈來愈多,勞動基金就會愈來愈吃緊。

這邊順道補充一下,根據勞動部統計,截至2022年底有159萬7,000名退休勞工正在領取老年年金,平均月領1萬8,000元。

學投資觀念你才能自己操盤

既然前面已經確定勞動基金撐不住所有人,而且每人平均不到50萬元在操盤,那當然就不可能依賴這少少幾十萬元退休啊!畢竟每年開銷就不只這些錢了,不要說這些資金用在投資,拿來花用都不夠了,但既然勞動基金的操盤模式可以賺到10%以上,其實我們就可以學習這種方式,改成自己投資不就好了?

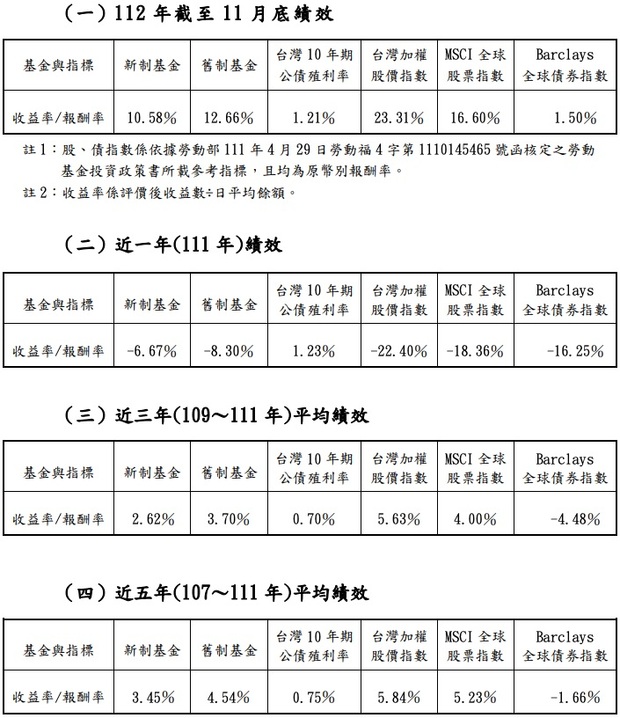

新制勞工退休基金投資績效

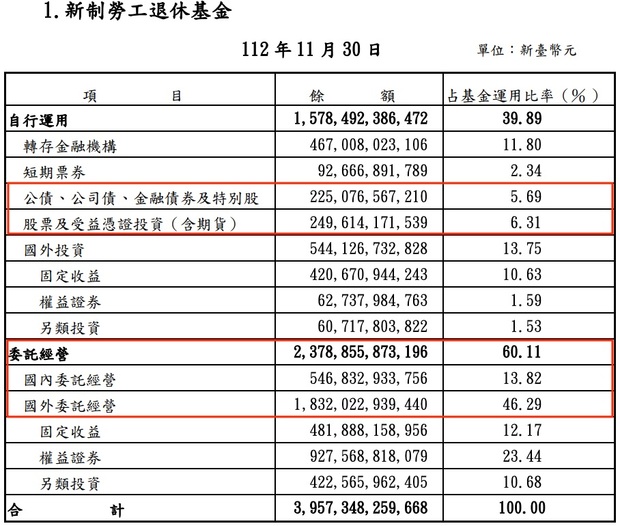

圖片來源:勞動基金管理局

第1個要看的是新制勞退基金操盤情況,這基金是2005年啟動,至於舊制就先不看,因為這離我們比較遠,新制都啟動18年了,也就是近18年內退休的人,未來要靠這個基金吃穿了。

回顧2023年前11月的配置,基金自行投資運用的大概4成,而股票及債券占約1成,國外投資以債券為主也有1成,轉存資金的也是1成,剩下的就是零星投資或短期票券。另外6成委託經營呢,則以海外投資為主,股票占約2成多,固定收益如債券則是1成,另外有1成多是國內股票,這些委外通通都是基金。所以合併在一起來看,一成資金存起來,其餘就是股債配置,其中國外投資比重更高。

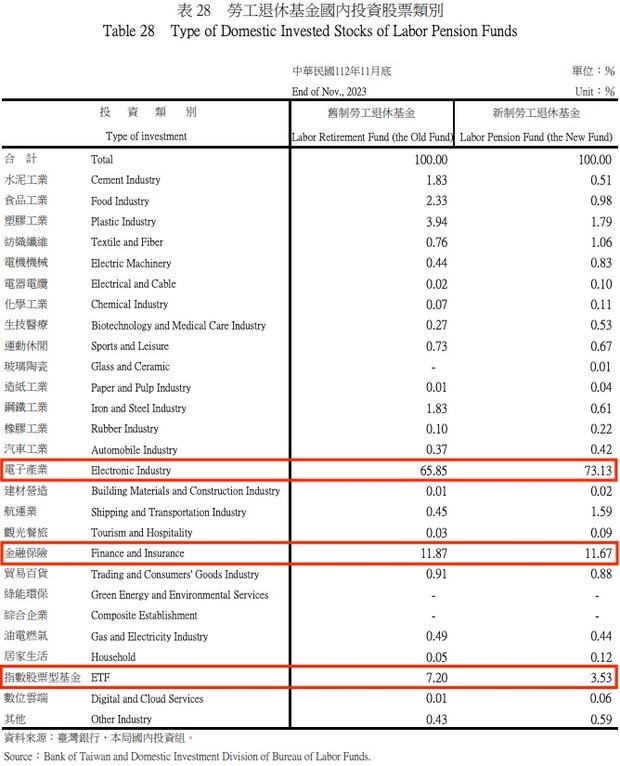

圖片來源:勞動基金管理局

勞工退休基金國内投資股票類

再看到國內投資股市部位,無論新制基金或舊制基金,都重壓在電子產業,平均高達7成以上,另外1成多是在金融股,這等於將近9成都在景氣循環股。至於指數型ETF買大盤投資,新制比重是7.2%,舊制比重為3.53%,其實台股大盤就是由電子產業為主,所以再加總到電子產業,那麼基本上這些退休基金就是靠電子股維生,另金融股雖然是第2大持股,但實際上僅有1成,影響力並不大。

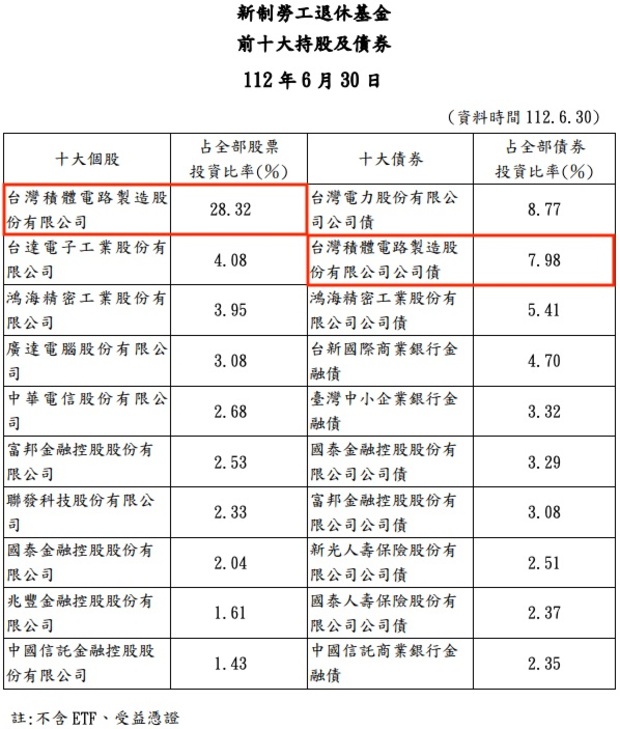

圖片來源:勞動基金管理局

新制勞工退休基金前10大持股及債券

接著是前10大持股,我們一樣就看國內投資個股,因為國外都是買基金為主,這邊就先忽略不看。

先以新制勞退基金做為代表,第1名毫無意外就是台積電(2330),持股占比28.32%,有趣的是基金債券部位,台積電公司債買到7.98%高居第2,這兩者連動性相當高,公司債行情要好,那麼股票就要上漲;換句話來說,台積電一樣影響勞退基金的績效。

圖片來源:勞動基金管理局

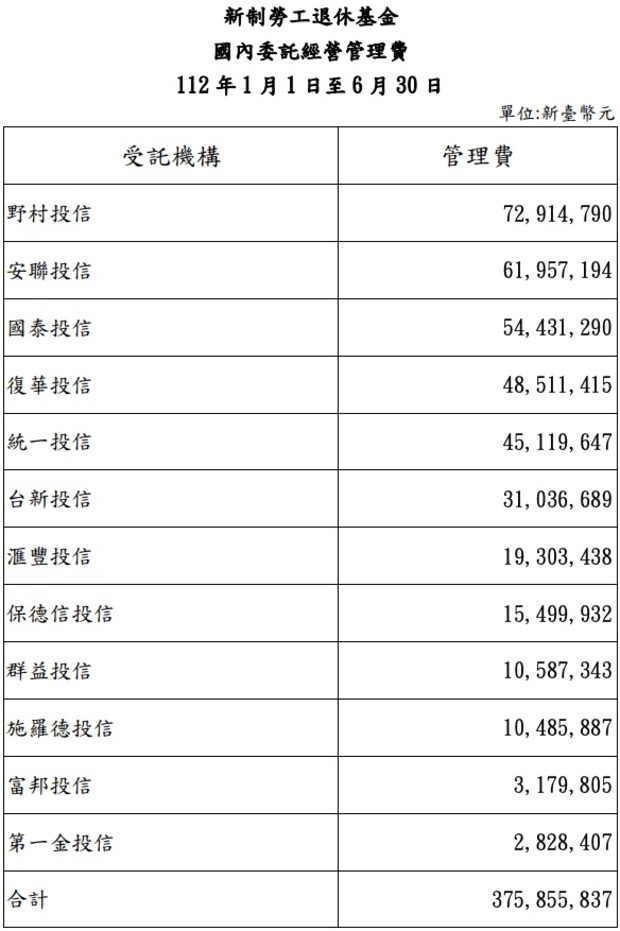

新制勞工退休基金國內委託經營管理費

前面資料已經告訴你,勞動基金委外操作的部位相當龐大,國外的我先不看,因為那個成本更高,還有匯損影響,先看國內代操就好,而且這只有占勞退資金1成而已,先來看看這樣每年要付多少管理費。

從前12大投信來看,第1名野村投信2023年上半年管理費收取7,000多萬元;第2名安聯投信則是6,000多萬元;第3名國泰投信的管理費則有5,000多萬元,把這些投信管理費合併起來,上半年基金就要繳納3億多元的管理費,如果等比率放大成1年,那麼國內委外總管理費會落在7億元以上,這就是可怕的地方!

委外代操1成資金就這麼多了,更何況是另外5成的國外委外操盤?這隨便算一算,每年也要燒掉10多億元的管理費。

勞動基金績效表現

如果你有關注台股,應該會知道2023年台股上漲2成多,但為什麼勞動基金才賺1成而已?

原因很簡單,除了股債配置之外,基金大部位都放在海外資產,其實全球漲幅就不像台股這麼多,前11月累計漲幅是16.6%,AI題材也不像台股這麼猛,所以勞動基金績效才會輸給加權指數漲幅一半!

圖片來源:勞動基金管理局

上面的表是勞動部整理出來的,可以看到2022年股債雙殺年,新制基金虧損6.67%,舊制基金虧損8.3%,這除了全球股債雙殺,台積電比重也導致舊制基金虧更多,因為舊制持股台積電比重占台股逼近4成,新制則是2成多。

再來是近3年平均績效,新制及舊制基金的報酬率分別是2.62%、3.7%。顯然2022年虧損壓低了投資績效,所以2023年操盤績效好,除了賺錢該開心,還有一半是要把2022年虧損拚回來,畢竟2022年投資虧損是虧損,但是退休金、基本開銷還有委外代操管理費還是必須付出去啊!

再看到近5年平均績效,新制基金3.45%,舊制基金4.54%,這是不是又回到正常水準?

勞動基金不夠用、又重壓台積電怎麼辦?

從上面各項數據顯示,我可以整理出幾個重點:

1.台股持有比重極低,且大部分都買台積電為主。

2.海外代操基金已有穩健的股債配置,且每年新的資金仍持續招標。

3.整體基金規模過小,先退休者有得吃,但後進者恐怕完全不夠吃,且每人平均操盤資本不到50萬。

顯然,只靠勞退基金真的不夠吃,且國內投資部位過小,所以我們就要建立一套補強策略,你可以這樣做:

1.放大台股投資部位,而且盡量降低台積電比重。如果是投資個股,也要避免投資電子股,才不會盤勢差,勞動基金跟你自己的部位一起倒店,另外債券就不用多買,因為債券並不是以獲利見長,且勞動基金也買進不少國內外的公司債及公債了,就不用再額外配置這麼多錢。

2.勞動基金每人可分得本金過小,基本上10年或20年以後才退休的人,可以直接當作沒有這筆錢,自主建立退休金部位才是王道,至少要建立1個千萬元以上的投資部位。

3.可參考勞動基金操盤配置模式,但不要委外代操,否則管理費過高。個股投資可買電子股以外的大型權值股,再搭配大盤指數ETF。原因是大盤主要由電子股及台積電組成,你買了大盤就等於買到一籃子電子股,所以搭配其他不同產業的權值股,就能達到產業投資分散的策略。

本文獲「玩股網」授權轉載,原文:只靠勞動基金退休很危險!三重點、三策略教你建立自己的永續退休金系統

延伸閱讀

【送分題】降息買債贏在起跑點?前提錯了,大買小買、早買晚買,都注定要輸

金融股是景氣循環股?小資族先釐清三個問題再來買!

選錯股,存股變存骨?00878、台積電、中鋼...3大標買誰賺最多?怎麼買最划算?

小檔案_玩股網

玩股網是台灣最大投資教學平台,成立於2008年金融海嘯後,提供市場資訊、投資工具、觀點分析與教學服務,幫助投資人賺錢是我們所致力的目標。網站每月超過百萬人造訪,會員超過35萬,自製Podcast節目《就是愛玩股》,下載數超過300萬次。