好市多(Costco)電商部門產生的電子商務淨銷售額,約占該公司2020年淨銷售額的6%,這已經比2015年的3%成長了1倍;2020年疫情高峰時,電商部門曾有75%~101%的驚人年成長率——但這個數字也表示,好市多的顧客群,主要都是親臨賣場者占大多數。

以顧客的利益為優先考量

每家企業都會把「以客為尊」這句話掛嘴邊,其至寫進呈報給證管會的年報裡。但是真正可以落實、而且可以讓顧客明顯感受到這句話的企業,其實很少,好市多絕對是其中之一。

所有的消費者購物都必須入會、繳交年費,而來自會員的年費竟占了全公司營收的2/3,若是沒有會員的年費,好市多就會立即陷入虧損。這種獨特的商業模式,商業界其實很少見,但好市多卻搞得很成功。

好市多甚至曾經限制所出售商品的毛利率必須要在13%以下,同業沃爾瑪(美股代碼:WMT)是24%,目標百貨(美股代碼:TGT)則是29%。

效率重於一切

好市多信奉不需多餘的裝飾(No-frills)政策,專注為客戶帶來價值,平均只會銷售3,700項~4,000項商品,沃爾瑪則有12萬項~14萬項商品,亞馬遜更高達6億項商品。好市多透過為顧客先篩選不必要或賣不好的商品,同類商品幾乎只會留下最暢銷的品項。

較少的銷售項目有許多好處,如:較少的供應商管理、門市展示易於安排、和供應商議價時有較大的折扣幅度、增加客戶購買時決定的速度和購買意願、提高存貨的周轉率等。

請注意,好市多的原名是「好市多倉庫」,因為它直接把供應商進貨來的整梱貨品放上貨架,它的賣場擺明了就是一個有冷氣和收銀台的倉庫,這樣一來,除了可以省去倉儲成本、進出貨時間,也不必煩惱賣場的格局規畫、拆箱、分裝,而且可以刺激銷售量。

好市多的估值與業務表現

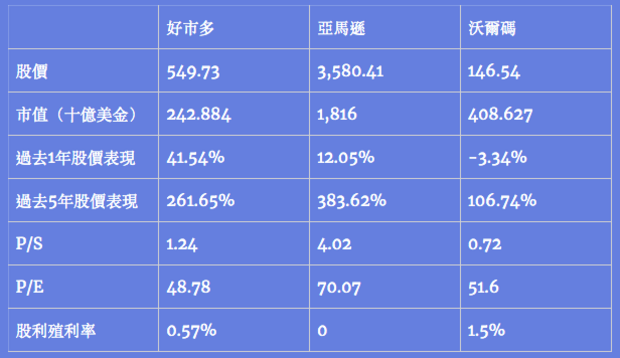

好市多證明了它是很少數能抵擋亞馬遜的零售商,各位只要看一下以下這張估值表就好了:

資料來源:林子揚的部落格

請各位特別注意,好市多的本益比不會比亞馬遜差到哪裡去。亞馬遜在華爾街被歸為科技股,還有寡占利潤豐厚的AWS雲端部門;但好市多不是科技公司,就連電商部門都比亞馬遜差多了,更沒有什麼雲端部門這種現金牛,它就是很傳統的實體通路零售業。

能有比大多數科技公司還高的本益比和其他估值,就可以看出好市多有多受投資人歡迎了。如果我把上面這個表格的公司名稱遮住,大家一定會認為這是一家熱門的新上市SaaS企業呢!

你可能會說:和沃爾瑪差不多。但是,請你看一下過去1年和5年的股價表現。

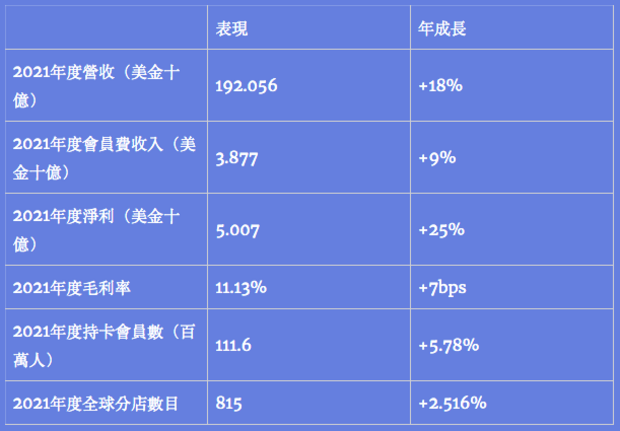

資料來源:林子揚的部落格

投資人的回饋

好市多是極其少數,除了會每季發現金股利之外,三不五時還會加發額外的現金股利。以2021年會計年度為例,公司就發過2次特別股利:2020年12月每股10美元、2021年4月每股10美元。

股票回購方面,好市多也不落人後,2021年會計年度內,就回購了31萬8,000股,折合在外流通股數的0.0072%。

談到好市多,就令我想起這家企業的著名股東——查理.蒙格(Charlie Munger)。他從1997年起就是該董事會的成員,他個人的投資組合裡只有3檔股票,好市多就是其中之一。

蒙格並不掩飾自己對好市多的偏好,多次公開推薦投資人加碼買進好市多,他還有句名言:「好的股票都不便宜。」其實指的就是好市多。

財經媒體還真的三不五時去調查蒙格是不是言行一致,結果發現他會持續小額買進,加碼好市多的股票。截至2020年年底,他個人擁有18萬6,000股的好市多股票。

蒙格曾表示,好市多有亞馬遜不具備的一大獨特元素——公司文化。「這非常重要。」關於評估公司文化在投資決策中的重要性,蒙格回應:「像好市多這樣的公司取得成功的部分原因,令人驚訝的是,一家並非在幾十年前就成立的小公司,可以像好市多那樣迅速發展。部分原因是文化,他們創造了一種強烈的文化,對成本和質量,以及效率和榮譽等一切美好事物的狂熱。當然,這一切都奏效了。因此,果然文化非常重要。」

小米創辦人雷軍對好市多的評語

小米(Xiaomi,港股代號:1810)的創辦人雷軍曾在一場論壇上,感慨萬千地對好市多下了評語:「信用卡收益占總獲利的1/3,近70%營業利益來自於會費,毛利率只有6.5%。」他也坦承,從好市多的企業經營哲學上獲益良多。

其實中國的知名創業人士中,不只雷軍,有許多人都坦承研究過好市多,並且運用到自己的企業上,同時也對好市多的強大競爭力和客戶的忠誠度表達的崇敬之意。

註:本文內容為作者個人意見,僅供參考,本人不對文章內容、資料之正確性、看法與即時性負任何責任,讀者請務必自行判斷。對於讀者直接或間接依賴並參考本站資訊後,採取任何投資行為所導致之直接或間接損失,或因此產生之一切責任,本人均不負任何損害賠償及其他法律上之責任。

本文獲「林子揚的部落格」授權轉載,原文:好市多(Costco)如何賺錢?是好公司嗎?

延伸閱讀

還在等便宜價?你恐錯失長抱10倍股機會…超級成長股達人林子揚:「一般人很難以便宜價買進任何成長股」

投資沒有公式,但有方法!從8位美國大型企業執行長共通點,找出潛力公司、提升績效

作者簡介_林子揚

現為專職投資者,1968年出生,資訊工程研究所碩士,曾任微軟、埃森哲、惠普科技、英特爾產品經理及部門主管達25年。

深信並實踐成長股長期投資策略,投資於美國成長股,近25年(1996年至2020年)年化報酬率達25.37%(美國S&P 500指數同期則為7.51%)。

憑著科技產業專業知識及深厚研究功力,長期持股部位皆已享有數倍報酬,40歲時已靠美股累積足以退休的財富,52歲正式告別職場,每日仍花費龐大的時間沉浸於股票基本面及產業趨勢的研究。

著作:《超級成長股投資法則:理科大叔買美股25年暴賺283倍》

部落格:林子揚的部落格