美國通膨數據居高不下,剛開始聯準會(Fed)一直定調通膨是「暫時性」的,直到2021年11月例會宣布,從2021年11月開始以每個月減少「150億美元」的速度縮減購債,預期2022年年中完成。但隨著物價指數仍不斷飆升,2021年12月例會隨即拍板,將加速縮減購債,2022年1月起每月將減少購債「300億美元」,並提前至2022年3月完成。

新聞中常常誤稱「縮減購債」為「縮表」,事實上兩者代表央行2種不同的貨幣緊縮政策,英文要怎麼說呢?縮減購債會對股債市造成什麼影響?

量化寬鬆:Fed為救市下的猛藥

美股收息專家黃世洽表示,想要了解縮減購債、縮表,必須先從美國在2008年金融海嘯後,Fed實施的「量化寬鬆」(Quantitative Easing,簡稱QE)政策講起。

資料來源:moneybar

全球發生金融危機或突發事件,如新冠疫情造成金融市場動盪時,各國央行已經降息,仍然無法有效提振經濟,這時央行選擇大量印鈔、到次級市場上購買債券,藉此增加貨幣供給量並提高市場流動性,藉以支撐經濟,屬於一種非典型貨幣政策。

黃世洽說,QE的起源是2009年金融海嘯剛結束時,全球經濟低迷,當時的Fed主席柏南克推動QE救市;而2020年新冠疫情全面爆發後,Fed也決定實施QE支撐金融市場,具體做法為每月購債1,200億美元。

縮減購債vs.縮表

黃世洽強調,凡是特效藥,必有其副作用,實施QE雖然可以有效地支撐金融市場,不過隨著經濟復甦,市場上過多的熱錢流竄,將帶來另一項危機「通膨」,這時就必須考慮讓QE退場,但一下子退得太快,會對市場產生巨大衝擊,因此Fed會選擇先宣布「縮減購債金額」。「縮減購債」(QE Tapering),是央行逐步減少QE政策下購買債券的規模,屬於溫和的貨幣緊縮政策。

資料來源:moneybar

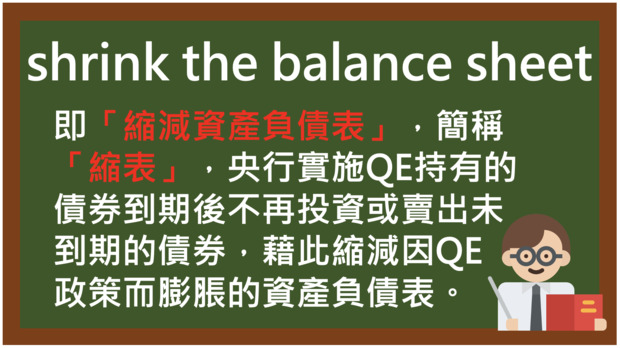

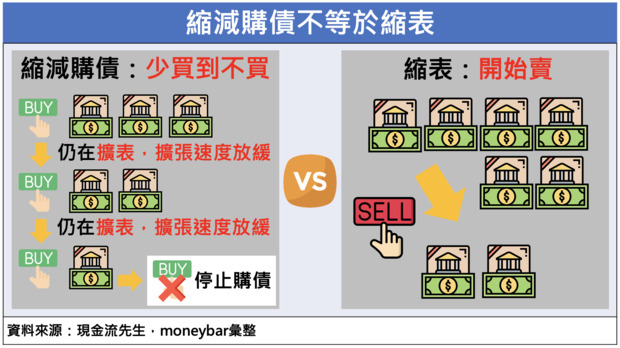

黃世洽進一步說明,新聞中常常將「縮減購債」與「縮表」(shrink the balance sheet)混為一談,其實兩者有所不同。

他解釋,縮減購債只是少買,讓資產負債表膨脹的速度減緩,一直到停止購債後,資產負債表維持規模、不再膨脹;而「縮表」則是「縮減資產負債表」,Fed實施QE使資產負債表不斷地膨脹,想要瘦身就必須賣債。

資料來源:moneybar

Fed目前只表示要縮減購債,至於何時會縮表尚無定論,聯準會主席鮑爾(Jerome Powell)只說,這會是接下來重要的討論議題之一。

資料來源:moneybar

削減恐慌下,股債市會如何反應?

2008年金融海嘯之後,美國一共實施3輪QE,一直到2013年左右,傳出Fed即將縮減購債,一時之間市場出現「削減恐慌」(Taper Tantrum)。由於先前的QE使債券價格不斷上漲,當縮減購債的消息一出,投資人的恐慌心理導致債券拋售潮,債券價格應聲重挫。

資料來源:moneybar

2013年~2014年,Fed真正啟動縮減購債的這段過程中,初期債市類似轉空頭,而特別股走勢也相同,但回檔幅度較債券和緩,觀察特別股指數,當時最多也曾跌了10.2%,花了8.4個月才站回前波高點。

黃世洽分析,這次Fed開始縮減購債之前,市場早已有準備,估計不會出現這麼大幅度的修正,不過2022年若正式宣布升息,債券、特別股價格還是會出現一波明顯的回檔。

黃世洽分享:「縮減購債、縮表或升息初期,造成債券、特別股等固定收益商品價格回落時,是逢低進場的好時機!」根據歷史經驗,隨著恐慌過後,投資人從股市獲利了結,資金也有機會流向債市、特別股等固定收益商品,使債券、特別股價格逐步反彈。因此,固定收益商品投資人不妨可以關注Fed接下來的動作、升息時間點,掌握布局良機。

本文獲「moneybar」授權轉載,原文:【金融英文】QE Tapering,縮減購債≠縮表,債市即將轉向空頭?

延伸閱讀

通膨巨獸來襲,錢擺哪裡才安全?理財教母林奇芬觀察:債市、股市、房市恐怕都遭牽連

賺退休金全靠股票風險有多大?看最近大盤就有感!退休首重穩定現金流,做對配置月領3萬退休金

作者簡介_moneybar

moneybar是財經商業社群網站,幫助你實現財富自由,快樂退休。我們打造「個人化」財商FQ知識,提供:國際金融資訊、台股及ETF投資趨勢、高手實戰經驗。追蹤我們,提升你的 「資」識力,成為投資高手!