疫情加深缺工解套難度,4大指數漲跌互見

全球因疫確診數持續增長壓迫醫療系統,美國1月7日確診均值高達71萬8,200人,除警消、交通、教育等領域出現出勤率不高的跡象,顯示短線勞工對於疫情觀望,仍將加深缺工解套難度。

同時,聯準會紐約分行的2021年12月份消費者調查數據,美國消費者對未來1年通膨率的預期保持在6%這一紀錄高點,市場預期2021年12月消費物價年比值上漲7%,為1982年以來的最大增幅,遠高於Fed預期的標準,1月10日美股4大指數表現分歧,漲跌幅介於-0.45%~0.24%,其中道瓊盤中一度回測季線,終場收於月線上,費半、S&P 500試圖於季線取得支撐,那指也試圖於年線前打腳。

匯市上,疫情與經濟數據續為短線重點,英國由於防疫政策導向為疫病共存,但疫情爆發仍令部分人員隔離篩檢、觀望,導致各行各業的出勤率普遍不佳,英國研議隔離期縮短以解決人力荒,市場持續聚焦英國央行(BoE)可能於2月升息的前景,令英鎊兌美元盤中再度測試半年線壓力。

雖然受到英國脫歐尚未取得共識、仍可能使用第16條條款導致出現「單方面終止」北愛邊境貨物流通的潛在風險,觀望影響令英鎊兌美元終場收跌0.07%,但仍收於5日線上。

歐元區中,經濟數據2021年11月的失業率為7.2%,符合市場預期並低於前值的7.3%,而1月的Sentix投資者信心指數為14.9,優於市場預期的12與前值的13.5,仍有利於歐元兌美元守穩月線。

但英國、美國升息預期皆高於歐元區,且市場預期歐洲央行可能要至2022年Q4才會升息,在貨幣政策面上的差異仍將帶來長線壓力,歐元兌美元1月10日終場收跌0.31%,延續先前看法,可等突破站穩2021年11月30日高點後再觀察進場;政策焦點仍持續留意「疫苗通行證取代健康通行證」是否順利於1月15日上路。

美國非農數據出爐後,令高盛、小摩皆預期2022年可能升息4次,且高盛進一步預期7月開始縮減資產負債表,升息分別可能落於3月、6月、9月、12月。聯準會主席鮑威爾(Jerome Powell)所公布的美國國會聽證會內容中,重申穩定就業、物價的目標,仍有利美元多方。

但東岸、西岸疫情逐步加重,1月10日全國因疫確診數新增141萬7,400人,7日均值爆高至77萬5,400人,仍帶來不確定因素,市場等待1月12日公布的通膨數據表現,美元指數終場收漲0.18%,續於月線、季線之間震盪。後續疫情留意紐約市確診見頂趨緩後,是否於其他州出現爆發。

金市短線多空重點持續落於「疫情、通膨」2大施力點,疫情未有趨緩,加上美元指數失守月線,給予金市部分空間,令黃金兌美元1月10日終場收漲0.3%,以每盎司1,801.54美元作收,勉力搶回每盎司1,800美元大關。

於疫情上,美國暴增的確診數可能隨熱區紐約市確診數見頂趨緩後令觀望暫緩,焦點轉向各州追加劑普及速度,令影響可能逐步轉淡;而通膨部分仍為金市支撐重點,市場聚焦1月12日公布的CPI數據表現,以及鮑威爾於美國國會聽證會的發言立場。

只是如先前論點,以長線而言,Fed貨幣政策有加速可能,也將同時受到CPI數據影響,且各國央行在貨幣政策亦多偏收緊,仍不利於不孳息的金市表現。技術面上,多方短線每盎司1,800美元的整數大關需固守不破,且收復1月6日高點並站穩,方能有利多方以盤代跌,消化前段壓力、重建多方格局。

油市上,需求面因各國疫情確診持續飆高仍引發觀望,雖然Omicron對比Delta重症率低,令市場對本次全球疫情爆發的看法相對樂觀,但美國航班取消且各國國境有待重啟,商旅復甦增速遭拖累,中國防疫政策仍堅持清零的方向未改,令短線需求明朗度不高。

供給面上,利比亞東部石油港口雖可能因氣候因素導致關閉1週,但其最大油田Sharara傳出將恢復生產,且產量將增至每日100萬桶,伊朗核協1月10日伊朗外交部發言人哈提卜扎德提及,有可能達成臨時協議;哈薩克則在維安部隊穩定局勢後,Chevron提及與Exxon Mobil、哈薩克當地企業合資的Tengizchevroil財團正逐步恢復Tengiz油田產量。

在需求能見度不高、OPEC+仍維持既有增產步調的背景下,亦令市場短線審慎看待後市,美油、布油終場分別震盪收跌0.19%、0.54%。

國際上持續留意伊朗核談與哈薩克抗議的進展,Chevron漲幅0.06%,Exxon Mobil跌幅0.6%,ConocoPhillips漲幅0.48%,BP漲幅0.37%,Royal Dutch Shell跌幅0.55%。

S&P 500 11大板塊跌7漲4,其中金融、醫療保健2大板塊分別收漲1.15%、1.04%,表現最佳;工業、材料2大板塊分別收跌1.15%、0.99%,表現最弱。成分股中,Moderna、Humana分別收漲9.28%、6.06%,表現最佳;Take-Two Interactive、Cardinal Health分別收跌13.13%、5.92%,表現最弱。

美國遊戲開發與發行商Take-Two Interactive宣布以127億美元的價格收購Zynga,雖仍有待監管部門批准,但預期於2022年6月30日完成,而執行長Strauss Zelnick明言,該收購有利Take-Two加速發展,且Zynga的執行長Frank Gibeau亦看好Take-Two Interactive收購後,有利拓展手遊領域,但因收購價格大幅溢價,令Take-Two Interactive股價暴跌,Zynga則向上跳空大漲40.67%。

尖牙股跌多漲少,Meta跌幅1.12%,Netflix跌幅2.21%,Amazon跌幅0.66%,Apple漲幅0.01%,Alphabet跌幅1.21%。

道瓊成分股跌多漲少,其中Intel、Merck分別收漲3.31%、2.58%,表現最佳;Nike、Boeing分別收跌4.16%、2.87%,表現最弱。

Boeing由於Airbus SE在2021年12月交付量為93架,而2021年11月和2021年10月的交付量分別為58架和36架,令2021年度交付的商用飛機數量高達611架,除年增8%高於2020年度的566架,亦優於全年目標與於市場預期。雖然Boeing尚未公布全年交付數量,但至2021年11月底,Boeing交付量落於302架,且Airbus SE於1月10日再度提到2021年度商業非機訂單總數達771份,不久前又從Boeing口中搶下澳航和法航荷航公司訂單,在Boeing 787 Dreamliner客艙結構問題尚未改善前,交付數量仍受壓抑。

雖然Boeing宣布Atlas Air在2021年12月底訂購4架777F,Allegiant Air下訂50架波音737 MAX噴氣式飛機,計畫在2023年~2025年之間交付,但市場亦保守看待該訂單可能是提供較大的優惠所搶下,股價未能突破半年線,部分多倉出現獲利了結跡象,終場收跌2.87%,失守5日線與2021年12月8日高點後向下往季線尋找支撐。

費半成分股跌多漲少,其中Intel、TEXAS INSTRUMENTSA終場分別收漲3.31%、1.96%,表現最佳;ASML、AZENTA分別收跌3.83%、2.13%,表現最弱。

台股》拉權值、殺中小,櫃買群龍無首回測季線

雖然費半、S&P 500試圖於季線止穩,那指亦於年線附近浮現買盤收斂跌幅,令台積電ADR於1月3日多方缺口取得支撐後,終場收漲1.22%,但台股1月11日早盤電子開高後翻黑,非金電開低走跌,雖有金融撐場,但隨櫃買浮現殺盤,帶動加權觀望。

高價股持續修正,聯發科(2454)終場收跌1.37%,矽力-KY(6415)、富邦媒(8454)分別收跌5.69%、6.98%,皆成為賣壓重心,均線失守,皆遭賣壓襲擊,如台光電(2383)開低失守月線、健策(3653)開高未能搶回季線後跌幅皆有擴大,終場分別收跌4.55%、3.67%,部分資金轉往面板,如塑化、金融等,盤面防禦型類股亦為撐場要角;台積電(2330)甩尾,終場收漲1.24%,帶動加權翻紅收漲48.83點,以1萬8,288.21點作收,成交量3,027億7,300萬元。

OTC櫃買指數仍為殺盤重心,在漢磊(3707)開低失守半年線後賣壓出籠,跌幅擴大至6.37%的背景下,中美晶(5483)、環球晶(6488)皆於失守月線後部分停損賣壓出籠,分別收跌3.43%、2.15%,櫃買指數終場收跌1.6%,回測季線支撐。

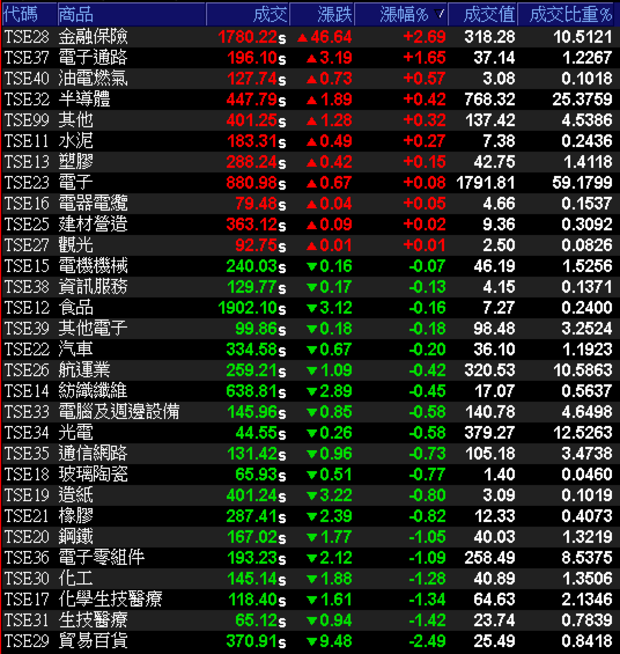

3大類股指數非金電收跌1.63%,終場獨黑;29大類股指數跌多漲少,其中金融保險、電子通路2大類股數分別收漲2.69%、1.65%,表現最佳;貿易百貨、生技醫療2大類股指數分別收跌2.49%、1.42%,表現最弱。

註:以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險

【法人動向】3大法人合計為-5億1,100萬元,外資為22億2,800萬元,投信為6億3,100萬元。

權值股》貿聯-KY月營收、季營收、年營收均創歷史高,投信連7買

權值股部分,封測龍頭日月光投控(3711)受惠封測及電子代工業務同步暢旺,2021年12月合併營收達596億6,400萬元,月減1.42%、年增18.62%,為歷史次高水平;2021年Q4合併營收1,729億3,600萬元,季增達14.78%、年增達16.16%,連2季改寫新高;2021年度合併營收達5,699億9,700萬元,年增19.5%,再創歷史新高。

其中,封測業務3,348億500萬元、年增達19.44%,電子代工業務2,394億8,800萬元、年增達17%,亦雙創新高。1月11日股價仍於5日線、月線之間震盪,消化前段壓力,終場收漲0.47%。

個股部分,貿聯-KY(3665)2021年12月受惠年底消費採購需求支撐,營收達28億7,900萬元,月增6.6%、年增44.1%;2021年Q4合併營收達80億7,000萬元,季增8.8%、年增28.8%;2021年度合併營收達286億8,300萬元,年增 27%。月營收、季營收、年營收均創歷史新高,且2022年度仍有購併LEONI工業應用事業群業務的效益逐步顯現,帶動年度營收上看400億元,1月11日股價震盪收漲0.97%,順利回補2021年1月6日缺口。

註:以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險 資料來源:籌碼K線

族群》年營收創歷史高,美利達遭獲利了結,失守月線

族群部分,自行車產業各大業者2021年度營收聯袂創歷史高,巨大(9921)2021年12月合併營收達64億1,300萬元,月減8.5%、年增11.51%,2021年Q4合併營收199億2,000萬元,年增13.72%;全年營收突破800億元大關,為818億5,600萬元,創歷史新高,年增16.92%。

2022年展望上,訂單滿手可望帶動營運持續飆高,惟零組件供應仍存有不確定性,恐將干擾成長的幅度,營收創高符合預期,但1月11日美利達(9914)股價卻開低失守月線,引發賣壓出籠,連帶拖累巨大失守月線,雖於大盤止穩後出現低接買盤,終場跌幅收斂至1.46%,仍未能收復月線。

而美利達2021年12月合併營收達22億3,500萬元,月增7.81%,但受船運物流影響,傳統自行車、電動自行車的遞延出口量高達1.8萬台,總金額換算約達7億元,導致單月營收年減7.89%,但2021全年營收達293億4,400萬元,年增8.31%,仍創歷史高,只是營收創高利多已於先前提前反映,令股價開低失守月線後跌幅擴大,終場收跌3.08%,試圖於2021年11月22日高點上收腳止穩。

註:以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險 資料來源:籌碼K線

盤面小結》

整體而言,Omicron疫情爆發,住院率上升令市場目光重返住院率拉升壓迫醫療系統的事實,仍為潛在風險,加深那指多方搶回半年線難度,而道瓊1月10日一度向下往季線尋找支撐,終場收於月線上;費半、S&P 500亦試圖於季線收腳,但前段修正壓力沉重,仍可能為加權帶來觀望。

1月10日公司營收全數公布,市場等待台積電(2330)、大立光(3008)法說風向球時,月線仍不宜失守,但美股承壓且後續將逢農曆新年,OTC櫃買指數失守月線後向下往季線尋找支撐,短線多方轉弱,個股上營收亮眼仍失守短均者,宜適度降倉,操作仍應持續汰弱留強,於失守5日線時,應嚴守停損以保留資金優勢。

註:本文所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

本文獲「菜圃股倉」授權轉載,原文:2022併購效益逐步顯現,連接元件廠年營收上看400億,投信連7買

延伸閱讀

想要投資,如何找出會賺錢的公司?日本金融教授教你:先看懂現金流量表,掌握企業動向

投資固定收益商品,也需要參考信評嗎?莫忘中國恆大風暴教訓,這麼挑才能不踩雷