美中貿易開打,全球股匯市也跟著大幅震盪、連帶美元指數飆高。不少投資人都擔心,這波行情要結束了嗎?現在要怎麼投資才好?針對這些問題,摩根投信產品策略部副總經理陳若梅強調,下半年景氣持續看好,建議投資人股優於債、時時檢視投資組合,勤做再平衡。

首先,針對投資人所擔心這波行情還可以走多久,陳若梅解釋,回顧自1929年以來美股的10次熊市中,有高達8次都和經濟衰退有關。可是現今投資環境並不符合此條件,也未出現「三高」指標:利率暴升、負債過高、商品價格過高等警訊。

陳若梅分析,雖然今年上半年市場波動不小,但從整體企業基本面與獲利來檢視會發現,企業仍處於成長軌道,因此可預期的短期內,要見到美國經濟衰退的可能性不高。若以企業數據來看,目前市場共識認為,2018年MSCI世界指數中的成分股企業EPS成長率將達15.5%、2019年則達9.1%(資料來源:IBES,資料日期2018.6.30.)。作為世界經濟火車頭的美國,2018年企業EPS成長率估計達22.6%、2019年預估達10.2%(資料來源:IBES,資料日期2018.6.30.)。在企業獲利持續增長下,陳若梅強調,目前市場「有利股優於債」,建議投資人可以透過地區、國家的多元分散,受益於景氣擴張下的循環類股,同時強化資產配置的彈性,也勤做再平衡來掌握上漲機會。

未見「三高」 有利下半年行情

在聯準會升息、貿易紛爭不斷下,也有不少投資人擔心市場是否出現「三高」警訊:亦即利率暴升、負債過高和商品價格過高等。對此,陳若梅也回應,目前美國目前美國10年期公債實質利率約0.6%,距離過往衰退均值的2%尚有一段距離。另一方面,雖然企業負債比例已經回到2008年的水平,但主要是因為企業趁目前利率低檔,增發債券來鎖住低利率。「目前企業盈餘增長亮眼、手中現金水位充足等皆有助償債能力,伴隨家庭負債仍低、油價尚存頁岩油供給面增加可能等,現階段對於美國經濟擴張抱持信心,這也有利於下半年市場表現。」陳若梅強調。

然而,雖然下半年景氣仍看好,但在目前這種高波動的市場中,投資人該如何選擇投資標的?如果沒有時間持續監控市場的投資人,有什麼理想的選擇?

國內目前可供銷售的資產配置型基金中,規模首屈一指的「摩根投資基金-多重收益基金」(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金),是一個相當適合目前環境的好選擇。截至今年7月為止,這檔基金的規模達304億美元,較2013年7月的50億美元大幅成長了513% (資料來源:Bloomberg,資料期間2013.7.31-2018.7.31)。

真正分散配置 不擔心猜錯行情

規模大幅成長,主要因為基金經理團隊的成績獲得投資人的信賴。這檔基金是由全球總管理資金規模超過新台幣7.8兆元的摩根多重資產團隊,進行由上而下的資產配置,再搭配包括摩根國際股票團隊、新興市場債團隊、高收益債團隊、新興市場債團隊等8大團隊的專業,由下而上挑選標的,真正做到多元分散。因為集結摩根全球各地的專業,這檔基金持有標的高達2500檔,是目前國內同類型基金中最為分散者,投資人再也不用擔心猜錯行情。

在摩根多重資產團隊的領軍下,這檔基金可隨市場進行靈活調整,隨時替投資人做到再平衡、掌握各市場上漲契機,舉例來說,2016年上半年,管理團隊加碼已經跌深且出現投資價值的高收益債,然後在2016年下半年再逐步減碼,部分獲利了結;2017年,則調高受惠於景氣復甦的歐洲和新興市場股票。

資產分散加上隨時動態調整,這檔基金的表現也相當穩健。由圖1可以發現,如果以「摩根投資基金-多重收益基金」(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)歐元季配級別為例,基金自2008年成立自今,任一個月進場,只要持有2年以上,正報酬機率都達100%;持有時間越長,總報酬率也越高。這檔基金由於經理團隊經驗豐富、操作靈活,自2008年底以來多次公債殖利率攀升的環境中,基金透過靈活利率避險,讓表現相當穩健。

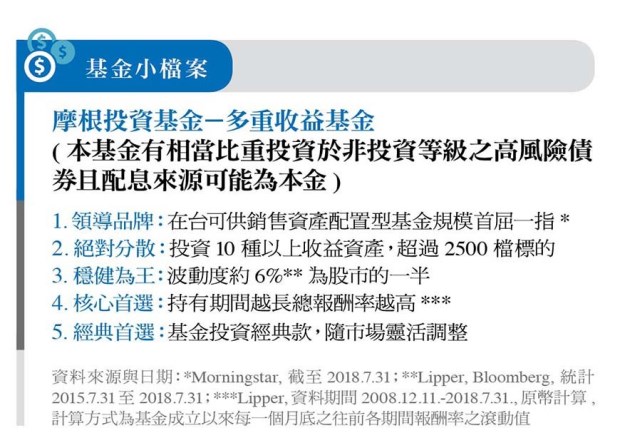

摩根投資基金-多重收益基金

(本基金有相當比重投資於非投資等級之高風險債券且配息來源可能為本金)

1.領導品牌:在台可供銷售資產配置型基金規模首屈一指*

2.絕對分散:投資10種以上收益資產,超過2500檔標的

3.穩健為王:波動度約6%**為股市的一半

4.核心首選:持有期間越長總報酬率越高***

5.經典首選:基金投資經典款,隨市場靈活調整

資料來源與日期:*Morningstar, 截至2018.7.31;**Lipper, Bloomberg, 統計2015.7.31至2018.7.31;***Lipper, 資料期間2008.12.11.-2018.7.31., 原幣計算, 計算方式為基金成立以來每一個月底之往前各期間報酬率之滾動值

【摩根投信 獨立經營管理】

「摩根」為 J.P. Morgan Asset Management 於台灣事業體之行銷名稱。摩根所作任何投資意見與市場分析結果,係依據資料製作當時情況進行判斷,惟可能因市場變化而更動,投資標的之價格與收益亦將隨時變動。基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益,亦不必然為未來績效表現;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。此外,匯率走勢亦可能影響所投資之海外資產而使資產價值變動。另,內容如涉新興市場之部分,因其波動性與風險程度可能較高,且其政治與經濟情勢穩定度亦可能低於已開發國家,而使資產價值受不同程度影響,投資人申購前應詳閱基金公開說明書。有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知,本公司及銷售機構均備有公開說明書(或中譯本)或投資人須知,投資人亦可至境外基金資訊觀測站查詢。境外基金投資大陸地區證券市場之有價證券,僅限掛牌上市之有價證券,且境外基金不得超過淨資產價值之10%,另投資香港地區紅籌股及H股並無限制。投資人亦須留意中國市場特定政治、經濟與市場等投資風險。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故以高收益債券為訴求之基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。高收益債券基金不適合無法承擔相關風險之投資人,投資人投資以高收益債券為訴求之基金不宜佔其投資組合過高之比重。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。本基金配息前未先扣除應負擔之相關費用。投資人可至摩根資產管理官方網站 (www.jpmrich.com.tw) 查詢本基金配息組合項目。基金配息率不代表基金報酬率,且過去配息率不代表未來配息率,基金淨值可能因市場因素而上下波動。標準普爾基金評級、星號評等與晨星星號評級,均為標準普爾與晨星基金評鑑機構針對基金之報酬、風險或管理品質之評估,標準普爾基金評級分為A、AA、AAA,所獲評級愈高表示管理品質愈高;標準普爾與晨星星號評級分為1顆星至5顆星,星號愈高表示基金之風險調整後報酬表現愈佳。本公司自當盡力提供正確的資訊,但文中之數據、預測或意見可能有脫漏、錯誤或因環境變化而有變更,本公司與其關係企業及各該董事、監察人、受僱人,對此不負任何法律責任。投資人如欲進行投資,應自行判斷投資標的、投資風險,承擔投資損益結果,不應將本資料引為投資之唯一依據。摩根證券投資信託股份有限公司 / 台北市信義區松智路1號20樓 / TEL:02-8726- 8686