作者Winnie和先生小孩愜意地在泰國沙灘合照。圖片來源:Winnie散漫遊臉書

有讀者看了「4%理財法」這篇文章後提出幾個問題,本文將針對其中兩個回答:

問:要提早退休就去CCR就好,外國人本來收入就比較高。(編按:CCR為Cross Cultural Romance縮寫,指跨文化戀愛,台灣網友謔稱「ㄈㄈ尺」)

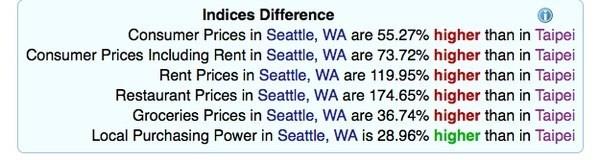

答:如果真那麼容易,那現在所有的外國人都應該退休了。美國平均存款率只不到4%,大部分的人還是工作到60幾歲才能退休。收入高低不是重點,存下來在手中的才重要。美國雖收入高,生活費及稅繳的也高,以我們所住的城市西雅圖跟台北比較,物價是台北的2倍:

資料來源:numbeo

如果不習慣減少支出多存款,收入高的時候也只會多消費。當錢賺多了,房子可以換大一些,車子換好一些,出國可以去遠一點,衣服鞋子可以買貴一些,聚餐吃好一點......我們稱之為lifestyle inflation(生活方式造成的通貨膨脹)。

住美國時,很多人覺得我們選擇無房無車生活很不可思議。能多早達到財務自由,完全取決於自己所選擇的生活模式。我們兩個上班族可以靠存錢達到財務自由,希望能激勵大家思考少買多存。很多美國人在看到提早退休相關的文章時,也是反應激烈說不可能。因為以他們選擇的生活形態的確是不可能。

如果我寫了那麼多,還有人認為去CCR就可以達到財務自由,那歡迎他們上www.match.com找另一半。

問:可以解釋4%rule嗎?

答:4% rule是一名MIT的學者William Bengen在1994年提出的理論,他分析過去75年來股市及退休案例後,認為如果只要退休第一年從退休金本金中提取不超過4.2%,之後每年依通膨率微調,到死了退休金都還花不完。 (wikipedia資料)

另一個類似的理論是由Trinity大學的三位教授提出退休金「安全提款率」。 他們也認為只要前30年,能每年用退休金的4%支付退休所需,每年根據通膨調整提款數額,如果本金可以支撐30年,那這份退休的投資組合有極大可能可以維持到永久。(wikipedia資料) 這個推論是根據美國過去200年的實際歴史資料計算出來的模式。

我們當然也會害怕退休金準備不夠多,所以查了很多資料。有一個網站基於這個學說建了一個詳細的計算模組。上頭用100萬為基礎的範例,輸入各自的投資組合、退休預算及年限,它會幫你模擬各種可能的假設,預測你的投資計劃可行性有多高。模擬的資料庫是根據由1871至今的美股/債券/黃金/及通膨。(台股與美股正相關,可以用來做參考)。

我們算出的結果是根據我們目前的投資組合,有100%的機會可以在死亡時還有足夠的餘額捐款給需要的人。

所以4% rule是計算退休金概數的懶人算法,當然也有很多人反對這個說法。但我們實驗一年後,4%的確可以支付我們第一年所有的費用,而且本金因為投資的收益不減反增。也因此我才會在原文提出推算大概需要退休金的數目為每年支出÷ 4%。

如果不認同這個學說的人,不妨認真去研究這些學者提出的論文。如果有合理可以推翻此假設的更好的論點,我也希望能拜讀。

未完待續~

本文獲作者授權轉載,原文:提早退休的答客問. Part 1- 關於收入及存款